国海假章门踩雷机构身份全曝光

由于此次所涉机构众多,具体情况各有不同,最终权利义务划分也可能呈现不同的分化趋势,即部分责任由国海证券与相关机构共同承担,此外也不排除出现部分机构为撇清责任而“自咽苦果”的情况。

债券市场“代持”症结,正在被国海证券(000750.SZ)“假章门”事件(下称国海事件)所展露无遗。

继曝出12月15日召集部分涉事机构开会沟通后,12月19日,国海证券再发公告承认,正与相关机构进行沟通核实情况,并对其管理制度进行自查。

21世纪经济报道记者获悉,此次国海事件中的较多代持活动发生在一级、一级半市场的承销、分销环节。

记者同时还从多位固收人士处了解到,由于此次所涉机构众多,具体情况各有不同,最终权利义务划分也可能呈现不同的分化趋势,即部分责任由国海证券与相关机构共同承担,此外也不排除出现部分机构为撇清责任而“自咽苦果”的情况。

而国海事件带给市场的另一影响,则是对债券代持交易监管升级的预期正在上升。由于代持这一杠杆活动在银行间债市中并不鲜见,对政策变化的担忧也有可能从情绪上对债市构成次生冲击。

12月19日,一位接近监管层的权威人士向21世纪经济报道记者表示,考虑到国海事件的无先例性且牵涉众多,当前最好的解决思路应当是相关机构“协商解决、共同承担”。

代持祸起包销环节

国海事件牵涉机构众多,可谓前所未有。

12月19日,21世纪经济报道记者从接近国海证券人士处了解到,22家机构参与了国海证券日前组织的沟通会,其中包括信达证券、中信建投、民生证券、国融证券、西藏信托、国金证券、华福证券、联讯证券、广发证券、华创证券、浙商证券、南昌农商行、五矿证券、华林证券、联储证券、东吴证券、开源证券、新疆汇合银行、东北证券、长春发展银行、湘财证券、财富证券。

值得一提的是,上述名单可能并不是被卷入国海证券风波的全部机构。

据此前国海证券投资总监陈列江在沟通会上表示,针对卷入机构的具体名单“还再核查。目前掌握的比在座的稍多一些。”

21世纪经济报道记者同时获悉,国海事件并不止于二级市场层面,其中较多债券代持行为发生在“一级半”市场的分销环节。

“这次涉及的不单是二级市场,很多新发债券不好卖,所以找机构来代持,等到找到对接机构了,再让他们过来接,”一位接近参会机构人士称,“一些债券可能是(国海)包销的,卖不出去包销机构要自持,如果不愿意自持,可能就会找别的机构代持。”

而上述会议的纪要也证实,有机构指出部分涉事债券来自于国海证券的承销。“张罗的这些债券有一些是国海发行的债,这些债不见得那么好,有一些本来是包销的。”一家参会机构人士称。

另据21世纪经济报道记者调查获悉,张扬此前的确从事债券发行承销工作,其曾代表国海证券参与过“13乌高新债”、“13鹏地铁债”等多只债券的发行联系人。

少数机构或“自咽苦果”

在此次事件中,国海证券及相关机构最终会在此次“假章门”中承担何种责任,无疑是市场关注的焦点之一。

“谁被认定为所涉债券的实际持有人,其也将承担起近期债券市场价格不断下跌带来的损失,”汇金系一家券商固收研究员指出,“从流出的纪要内容看,包括国海在内的各家机构都希望自己并不持有这些债券,国海认为此前的交易是真实销售,而其他机构则认为代持有效,国海应该按照原来的价格进行回购。”

华中一家债券交易员认为,即便张扬等人使用了假章,但国海证券仍实现了与交易对手方的债券交易,暴露了风控问题,因此仍应当对此事承担一定责任。

“假章骗过了交易对手是主观问题,但骗过自己公司的OA等流程,这显然是风控环节存在瑕疵,因此把责任完全推脱给‘假章’和‘个人问题’是不适合的,”前述研究员称,“后来的公告上,国海证券也没有清楚披露完整究竟发生了什么事。”

从法理层面上,国海证券在此次事件中担责的概率并不低,一家大型公募基金法务人士指出:“一般根据表见代理原则,即使是假章,国海也会承担相应的合同责任。”

不过,一位接近涉事机构人士告诉21世纪经济报道记者,由于银行间债市品类众多,代持形式不尽相同,因此不同类型代持交易可能将带来不同的担责结果。

“这个事情其实比较复杂,因为涉及的机构比较多,涉及的债种也未必相同,根据债券和代持方式的不同,不一定所有的债券都会由国海证券兑付,”上述人士称,“这个事最可能的走势还是国海证券去一家一家谈,最后达成有针对性、差别化的解决方案。这个过程可能也会比较漫长,不排除需要半年甚至更久。”

而据另一家中型券商ABS业务负责人认为,也不排除部分机构为在此事中撇清责任而“自咽苦果”的可能。

“代持本身也是一个巴掌拍不响,有些机构如果有能力自我消化,或者没有出现过大的亏损,也有自我消化的动机。比如代持的是一些价格波动性不大金融债,自我消化也不是不可能。”前述ABS业务负责人称。

事实上,的确有部分机构在着手对相关债券的会计科目进行处理。21世纪经济报道记者获悉,一家总部位于广东的涉事券商正计划将相关“代持”债券从“买入返售”调整至“证券投资”项下。

“从买入返售调整到自营科目,相当于会自己承担该笔债券的近期价格走低带来的浮亏,”一位接近上述券商人士表示,“这样一方面和年底前调账反应真实风险的需求有关,另一方面也将自己从这个事件中甩清。毕竟有的券商担心监管万一‘连坐’处罚,会影响到自己的评级和业务。”

“隐形杠杆”承压冲击波

在国海事件中,扰动市场等另一原因在于代持交易行为的合规性。

会议纪要显示,国海证券投资总监陈列江在上周的沟通会上表达了此事可能引发监管层对债券代持加强监管的担忧。“如果配合不好,可能会导致监管部门不光是对国海,还会对整个行业的固收业务、代持业务痛下杀手。”陈列江在安抚各家机构时强调。

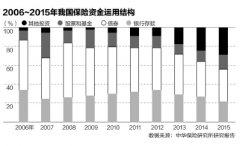

事实上,为债券投资徒增隐形杠杆的“代持活动”在行业内并不鲜见,特别是2015年以来的资产荒,更是加剧资金向债市的流入。

“固收圈子很多时候都是非正式的默契,比如这次你帮我接一点,下次我再帮你接一些,所以才有了代持交易,这也是因为这些年债市的整体风险不大,虽然违约事件偶尔出现,行业性的刚性兑付预期也没有完全打破,”上述债券交易员坦言,“2014年以来的债券牛市,也使债市的隐形杠杆越来越高。”

在业内人士看来,一旦监管层对债券代持采取更加严厉的监管措施,隐形杠杆的承压将对债市带来次生冲击。

“如果代持活动遭遇监管层清理,相关债券的回表需求就会很大,将会对固收市场的流动性带来不小的压力,债券价格走低,会促使类似于国海证券这样的案例再度出现。”前述固收分析师坦言。

事实上,国海证券也在公告中流露了此次事件可能影响到金融行业稳定的担忧。“我司希望与各相关方携手并肩,共同维护金融行业稳定、健康有序的发展环境。”

12月19日当天中午,一位接近监管层的权威人士向21世纪经济报道记者表示,考虑到国海事件的无先例性且牵涉众多,当前最好的解决思路应当是相关机构协商解决、共同承担。

更多"国海假章门踩雷机构身份全曝光"...的相关新闻

| >> 曹德旺回应跑路传闻:我什么时候跑了 | >> 国海假章门踩雷机构身份全曝光 |

| >> 雏鹰农牧入股沙县小吃 打造升级版“ | >> 中国嘉陵"卖地"计划流产 |

| >> 杉杉新能源再投50亿欲光储一体化 | >> 史玉柱增持民生银行意在董事席位 |

| >> 万科A股价创新低 宝能持股将解禁 | >> 苏格兰皇家银行清仓苏州信托 |

| >> 联想控股接盘万福生科 | >> 多家公司半个月内股东户数减少超一成 |

每日财股

- 每日财股:中化国际(600500)

投资亮点 1.中国中化集团是国务院国资委监管的国有重要骨干企业,主业分布在能源、...[详细]