无惧短线震荡 逢低布局正当时

六月市场分歧加剧,是预期兑现重回震荡,还是蓄势而发扬帆起航?笔者认为行情最大的制约因子就是不确定性,现在左右靴子落地,同时随着月末时间节点的过去,流动性紧张局面将改善,机会正在来临,投资者应逢低布局提高仓位。

消息明朗,监管节奏起变化

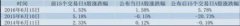

美联储加息和MSCI纳入都符合预期,未来两个月消息面处于真空期。同时从监管层透露的信息分析,密集调控趋缓,取而代之的是节奏控制。例如本轮监管起始于对跨界重组的遏制,并迅速出台了相关规定,而从6月份以来,重组(发行股份购买资产)过会案例开始明显增加已达15家左右,已接近今年前五个月月平均上会家数的两倍。特别是符合产业政策、有利公司发展的并购案例数量有望持续增加。同时IPO数量出现下降,从每天三家发行过渡到一两家,发行规模也小于前期,特别是IPO过会率更明显下降,21日甚至出现三家上会两家被否的现象。金融去杠杆虽然还在进行,但监管细节上的变化值得重视,对盘面和参与者心态的影响力不容小觑。

另一方面,沪指关键点位3160点周四被突破后快速回落,压力显现无疑。而创业板指数站上30日均线已有7天左右,本轮筑底应接近完成。其重要颈线位在1850点,它不仅是5月初小平台位置,同时60日均线也下行至此,具备技术上的多重压力特征。由于量能还未放大,创业板指仍会在30日均线上方震荡整理。总体看四大股指仍在重要压力位附近拉锯,但技术面已修复了单纯的空头或弱势形态,趋势转换信号越发明显。

紧抓“受益”概念,两条主线可逢低布局

指数震荡,但市场的活跃度开始提升,可适当加仓。加仓的对象笔者认为就是“受益”概念:一,事件推动。二,政策扶持。

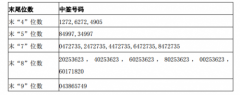

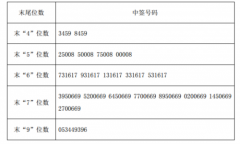

事件推动主要关注:1、MSCI带来的配置机会。纳入MSCI的222家个股,从行业分布看前五名:金融板块占比48.28%、石油天然气占比8.9%、房产基建7.88%、食品饮料3.88%、其他板块占比22.47%。估值由低到高前五名:银行、基础建设、房地产开发、公路铁路、白色家电。不可否认,白酒的独特性,家电的稳定增长高分红,银行充裕的流动性对场外资金的吸引力很大,但由于其股价今年增幅惊人,让人心存顾虑,所以笔者认为既然入摩个股都存在机会,应寻找相对的洼地。洼地一:券商板块今年下跌幅度较大,无论纳入MSCI还是“漂亮50”中的券商股跌幅几乎都在25%以上,属于典型的超跌板块,深坑后存在强烈修复预期。洼地二:在同板块中寻找补差个股。例如中药板块今年整体涨幅18%左右,其中明星云南白药涨幅35%左右,东阿阿胶涨幅31%左右,而MSCI标的同仁堂今年涨幅只有10%左右,无论是比较行业平均涨幅还是龙头股涨幅,这种显而易见的差距对资金来说存在吸引力。但用这种思路选股需注意一点,就是公司本身质地不能有硬伤。

2、雄安新区。雄安新区应是目前市场中事件推动最确定的板块,在最近三个月弱势中都有表现。仔细梳理该板块不难发现其炒作路径。首先土地储备、基建板块是第一波龙头,第二波是辐射板块,环保、地热能、城市规划等。近期则演绎成纯概念炒作,只要公司可能与雄安沾边,就得到资金追捧,这种来也匆匆,去也匆匆的个股,不宜把握,风险大。而第一波龙头股从调整空间看基本到位,但与当时的换手率对比,调整的时间明显不够。比如京汉股份,见顶当天打开涨停板换手率达到惊人的67%,甚至比一些次新股开板的日均换手率还高。除了资金强烈看好未来发展空间外,大量的筹码实际被套在高位,不经过长时间反复的筹码交换,要重新走强几乎不可能。所以笔者认为该概念炒作的持续性不容置疑,但短线应重点关注空气治理、水环境改造、地热能、园林板块。

政策扶持。三个多月的弱势使得投资者心态麻木,忽视了一条基本投资逻辑,政策的导向就是投资方向,国家级的政策扶持不是心血来潮的短期行为,像军民融合、科研院所改制的军工股、产业升级的智能制造、经济结构转型的国企改革。一旦市场趋势转化,这些错杀的政策受益股必然会重新走强,泥沙俱下后是金子总会发光。投资最重要的是取舍有度,现在又到布局时刻。

上一篇:挑战半年线失败 仍有上攻动能

下一篇:预期未来5-6周震荡上升

更多"无惧短线震荡 逢低布局正当时"...的相关新闻

| >> 预期未来5-6周震荡上升 | >> 无惧短线震荡 逢低布局正当时 |

| >> 挑战半年线失败 仍有上攻动能 | >> 权重板块集体回落 沪指半年线得而复 |

| >> 长上影线是否释放反弹结束信号 | >> 十机构看今日大盘走势:回档10日均线 |

| >> 超跌题材轮动 大盘持续反弹可期 | >> 市场看多氛围趋浓 主力疑似震荡吸筹 |

| >> 十机构看大盘走势:阻力区域为3200点 | >> 沪指震荡下跌 黑色系卷土重来 |

每日财股

- 每日财股:永安药业(002365)

投资亮点 1.2017年5月5日公告,公司于3月28日召开的董事会议审议通过了《关于扩建...[详细]