十大机构看后市:市场流动性将现拐点

本周三大指数,沪指跌0.59%,深成指跌1.73%,创业板指跌1.65%。A股后市怎么走?看看机构怎么说。

中金:A股静待信心修复

部分指标显现阶段性偏底部特征,静待信心修复。本周A股市场延续震荡调整态势,投资者信心尚待修复,从近期内外部环境来看:海外方面,美国首轮辩论后部分数据显示特朗普支持率扩大,全球市场围绕美国大选相关交易仍在发酵;欧洲英、法两国举行大选,政策不确定性阶段性提升。

国内方面,4-5月部分经济和金融数据显示国内需求修复过程仍有波折,近期人民币汇率阶段性承压,市场普遍关注中长期改革方向及稳增长政策发力的节奏,围绕改革的阶段性配置成为短期亮点,临近A股上市公司中报业绩披露期,基本面变化趋势的关注度也逐步提升。

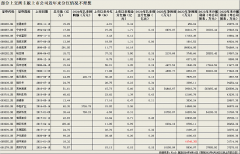

经历持续回调后,A股市场部分估值和交易指标已经重新回到历史较为极端水平,沪深300指数前向市盈率降至10.3倍,再度接近历史均值(12.6倍)向下一倍左右标准差位置;本周日均交易额降至6107亿元,周五交易额降至5800亿元以下,按自由流通市值衡量的换手率水平降至2%以下;前期较为强势板块和风格近期也出现调整迹象,上述现象均为历史偏底部时期较为共性的特征,当前资产价格可能已经反应过度悲观预期。

中信证券:市场流动性将现拐点,政策信号仍需等待

活跃资金退潮等待三中全会落地,市场流动性持续低迷,在此环境下,A股更容易受情绪面因素影响。预计三中全会后市场流动性将现拐点,月末政治局会议有望明确下半年稳经济的政策信号。

配置上,建议淡化央行调控长债利率对红利低波的短期影响,延续红利低波底仓配置,三大拐点信号明确后再逐步转向绩优成长。首先,活跃资金退潮,三中全会前市场可能持续处于存量甚至减量状态,尽管成交持续低迷,但不会出现类似年初的流动性风险。其次,加强税收征管尽管在长期税制改革背景下是必要之举,但短期加强了投资者对经济的负面预期,A股和全球市场的分化也加剧了投资者的沮丧情绪。最后,三中全会落地后市场交投行为料将恢复常态,月末政治局会议有望明确稳内需和稳房价的政策举措。

招商策略:A股近期现象一定程度上对应市场底部 沪深300指数投资的价值正在逐渐凸显

近期A股出现了一些不太常见的现象。央行开展国债借入操作,300ETF再度出现大幅买入操作,股债回报率差有望就此逐渐收窄;不同行业的估值差异达到历史最低分位数;沪深300 FCF yields相对十年期国债收益率创下了历史新高。

对此,我们认为尽管这些信号一定程度反映了市场投资者较为低迷的情绪,但往往这些信号的出现对应的就是市场底部,后续来看长久期债券投资回报率有顶,沪深300投资回报率有底,沪深300指数(3431.0605, -14.75, -0.43%)投资的价值正在逐渐凸显。

海通证券:咬定青山不放松

空头力量持续释放,市场价量齐缩,重新布局机会再现。三中全会在即,市场进入关键区域,再迎布局机会。6 月市场量能萎缩,一路下修,进入筹码密集区域,估值优势凸显。总体看,7 月逆周期政策持续发力,经济韧性十足;技术面看,期指空头压力持续释放,大小盘依旧分化,多数板块仍存在较大修复空间。但经济曲折、存量交易制约市场高度,权重搭台、成长唱戏格局延续,市场存在高低轮动的收敛机会。

申万宏源策略:守正择时

我们维持三季度弱势震荡市,四季度指数中枢抬升的判断。风格上三季度红利低波占优,在非市场力量支撑预期强的阶段,不排除交易性资金借势推动轮动行情。四季度成长风格行情可能迎来起点,展望2025 年先进制造,科技创投的投资机会将明显增加。

源达信息:耐心资本 花开有时

随着发新“国九条”助力资本市场高质量发展新“国九条”为中国资本市场未来发展制定了明确规划,内容上涉及投资者保护、上市公司质量、行业机构发展、监管能力和治理体系建设等多个维度。其中,提高上市公司质量或是政策的重点,九条举措中,有三条均与之相关,包括严把发行上市准入关、严格上市公司持续监管及加大退市监管力度。在政策的引导之下,市场对于高质量资产的重视度有望逐渐抬升。

东吴证券:如何理解市场当前的估值位置?

当前市场整体估值已基本处于“地价”状态,进一步下行空间有限。分市值来看,得益于近年大盘龙头的突出盈利表现及资金“追捧”,大盘估值高企,大小盘分化明显。分指数/风格来看,内部经济预期斜率调整,伴随外部不确定性提升,红利/价值风格具备相对的盈利和现金流优势,估值处于历史高位。分行业来看,典型高股息行业如煤炭、石油石化、公用事业等估值分位居前,其余多数行业估值分位数处于历史偏低水平。

东莞证券:悲观预期或已充分释放 A股已具有较高的性价比和安全边际

经过持续震荡回调后,投资者的悲观预期或已充分释放,当前A 股已具有较高的性价比和安全边际。往后看,三中全会改革预期助力市场风险偏好回升,同时ETF 有望持续为A 股贡献增量资金,结合当前资本市场政策红利下制度不断完善,或对市场形成支撑,我们判断大盘或在横盘整固下蓄势企稳。

华金策略:央行卖债可能使得A 股短期出现反弹

央行卖债可能使得A 股短期出现反弹。(1)比照历史经验,当前来看:一是央行卖债短期可能导致长债收益率上行,历史经验上A 股表现多数偏强。二是基本面、政策和外部事件是核心驱动因素,当前可能都边际向上:首先地产销售、消费、制造业投资和基建投资增速可能回升,短期经济和盈利延继续修复;其次三中全会聚焦改革和中国式现代化建设,美联储降息预期上升,政策和外部事件短期偏积极。

(2)央行卖债对股市影响路径上看:一是长债收益率可能修复上行,市场悲观情绪可能修复;二是长债收益率的上行可能导致防守类资产性价比降低。底部区域,A 股短期可能超跌反弹。

信达证券:行业配置主线建议底仓上游&出海 增配地产和低位成长

Q2 经济预期偏弱有季节性因素的影响,出口和制造业仍有韧性,7 月经济预期可能企稳。根据历史数据统计,三中全会召开前后1 个月市场通常有调整,主要原因或在于市场对政策预期的变化存在不确定性。而会议之后3 个月,整体来看指数企稳的概率提高。

会议前后1 个月,由于政策预期扰动,市场更偏向防御,价值风格占优的概率更大。而会议之后3 个月,随着政策落地,成长风格逐渐开始占优。从大小盘风格来看,会议前1 个月,大盘风格占优的概率更大,而从会议结束后1 个月起,小盘风格占优的趋势逐步扩大。三中全会改革方向短期催化主题行情,随着政策落地,根据执行效果可能指引中长期市场主线。

下一篇:A股罕见周线8连阴!情绪冰点基金经理高喊100万点引群嘲

更多"十大机构看后市:市场流动性将现拐点"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]