今日最具爆发力的六大牛股(9.18)(2)

华峰氨纶:华峰氨纶继续处于领先位置,行业洗牌加速

类别:公司研究 机构:浙商证券股份有限公司 研究员:范飞 日期:2019-09-16

中报:

2019年上半年营业收入 21亿元,同比减少 4.75%;扣非净利润 2.30亿元,同比减少 7.32%;

Q2单季度净利润为 1.24亿元,同比下滑 10%;

氨纶处于底部区间,公司盈利良好,符合预期;

业绩下滑因为产品价格下跌:2019年上半年,40D 价格明显下滑,同比下降约 7000元/吨;原料纯 MDI 和 PTEMG 价格也相应同比降低,分别下降 9000元/吨和 700元/吨,价差略有收窄;整体价格走势与预期基本一致,下半年以40D 为参照,继续维持 30000元的价格中枢;

公司的盈利相对于同行处于领先位置:1)产品结构调整,氨纶细旦丝 20D整体价格仍然显著高于 40D 产品;2)重庆子公司盈利能力良好:盈利 1.77亿元,基于重庆基地的规模效应、能源价格、集团原材料大宗采购的优势;3)公司本部热电联产项目进入运行阶段,对降低成本起到一定作用;4)其他氨纶固废综合利用;

风险提示:

己二酸技术扩散的风险;原料大幅涨价的风险;重组华峰新材的审批风险;

盈利预测及估值暂不考虑重组,华峰氨纶 2019-2021年 EPS 分别为 0.32、0.43和 0.54,对应 PE为 15.7、11.6和 9.28倍,公司氨纶是全球成本最低者,当前氨纶价格处于历史最低价格附近,行业洗牌加速,维持公司买入评级;

京东方A:逆势持续扩张,静待行业拐点

类别:公司研究 机构:西南证券股份有限公司 研究员:陈杭 日期:2019-09-16

业绩总结: 公司2019年上半年实现营业收入 550.4亿元,同比增长 26.6%;

实现归母净利润 16.7亿元,同比下滑 43.9%。 其中 Q2单季度实现营业收入285.8亿元,同比增长 30.5%,环比增长 8.1%;实现归母净利润 6.2亿元,同比下滑 35.5%,环比下滑 41.4%。

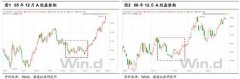

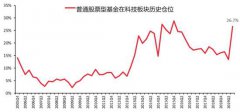

面板行业仍处周期底部,公司以量补价保持收入增长。 从 Q2面板价格数据看,面板行业仍处于周期筑底阶段,需求方面消费电子终端需求持续疲软,供给方面大陆厂商扩产周期尚未结束,韩国主要厂商转产计划延缓。 公司在此环境下仍保持了 2019H1显示器件出货量全球第一,出货面积同比增长 23%。 持续巩固五大主流产品的市场领先地位;创新应用出货量同比增长 21%,出货面积同比增长 49%,其中 ESL 和穿戴市占率全球第一,拼接市占率全球第二。高分辨率、触控、窄边框、大尺寸等高附加值产品销量及内部出货占比均大幅提高。

AMOLED 出货大幅增长,京东方迎来历史发展机遇。 2019H1公司柔性 OLED事业实现突破,成都第 6代柔性 AMOLED 生产线上半年出货量同比增长超300%, 出货量超千万片, 良率水平创新高;绵阳 B11线于 7月 15日顺利量产出货;重庆 B12线建设按计划推进。公司 OLED 产品逐步导入国内外一线品牌客户,柔性 OLED 智能手机市占率全球第二。 2019年有望实现盈利,并逐步接力 LCD 成为主要盈利增长点。

盈利能力短期承压,公司加强费用管控成效明显。 面板价格下跌带来 19H1公司端口器件毛利率同比下滑 3.3pp,导致公司整体毛利率同比下滑 2.4pp。 但公司在费用端加强管控,经营指标改善明显。销售费用率同比下降 0.5pp,管理费用同比下降 0.9pp,财务费用同比下降 0.6pp,研发费用同比大幅提升 82.8%,带来研发费用率同比提升 1.6pp。公司持续加码研发,有望在新型显示和物联网领域持续突破,不断提升 DSH 三大板块全球竞争力。

盈利预测与投资建议。 考虑面板价格持续下跌的影响,下调公司 2019-2021年EPS 至 0.13/0.17/0.23元, 对应当前股价 PE 为 29倍、 22倍、 17倍, 考虑 LCD逆势扩张趋势和柔性 OLED 龙头地位,维持"买入"评级。

风险提示: LCD 和 OLED 产量或不及预期;显示器件市场价格持续下跌的风险;

汇率波动的风险。

更多"今日最具爆发力的六大牛股(9.18)(2)"...的相关新闻

每日财股

- 每日财股:昊华科技(600378

投资亮点 1、天科股份完成股东方资产收购,更名昊华科技再出发。2018年底,天科股份...[详细]