分析师点评“107号文”:信托业将受冲击

中国的影子银行系统终于引起了最高监管层的高度重视。

在去年11月市场流传的银监会《商业银行同业融资管理办法》(即“9号文”)至今未落地,但更高层面的监管文件——国务院出台的《国务院办公厅关于加强影子银行监管有关问题的通知》(即“107”号文)被传确有其事。

传言称,一行三会联合草拟,并由国务院发文,用以代替此前网传版"9号文"的国办"107号文"已于去年下发,该文件对银行同业业务、非标业务等作出了较详尽的规定。

据路透报道,该通知内容有如下要点:

1,正确把握影子银行的发展和监管

影子银行的产生是金融发展、金融创新的必然结果,作为传统银行体系的有益补充,在服务实体经济、丰富居民投资渠道等方面起到了积极作用。

中国的影子银行主要包括三类:一是不持有金融牌照、完全无监管的信用中介机构,包括新型网络金融公司、第三方理财机构等;二是不持有金融牌照,存在监管不足的信用中介机构,包括融资性担保公司、小额贷款公司等;三是机构持有金融牌照,但存在监管不足或规避监管的业务,包括货币市场基金、资产证券化、部分理财业务等。

2,监管责任分工

按照谁批设机构谁负责风险处置的原则,逐一落实各类影子银行主体的监督管理责任。各类金融机构理财业务,由国务院金融监管部门按照法定职责和表外业务并重的原则加强监督管理。

银行业机构的理财业务由银监会负责监管;证券期货机构的理财业务及各类私募投资基金由证监会负责监管;保险机构的理财业务由保监会负责监管;金融机构跨市场理财业务和第三方业务由央行负责监管协调。

3,完善监督制度和办法

规范发展金融机构理财业务,各金融管理部门要按照代客理财,买者自负、卖者尽责的要求严格监管金融机构理财业务,要督促金融机构将理财业务分开管理,要单独建立理财业务组织体系、归口一个专营部门、建立一个单独的业务管理体系,实施单独建账管理、实施单独的业务监管体系,强化全业务流程监管。

商业银行要按照实质重于形式的原则计提资本和拨备。商业银行代课理财资金要与自有资金分开使用,不能购买本银行贷款,不得开展理财资金池业务,切实做到资金来源与运营一一对应。证券公司要加强净资本管理,保险公司要加强偿付能力管理。

加强信托公司回归信托主业,运用净资本管理约束信贷类业务,信托公司不得开展非标准化理财资金池等具有影子银行特征的业务,建立完善信托产品登记信息系统,探索信托受益权流转。

规范管理民间融资业务,明确小额贷款公司是以自有资金发放贷款、风险自担的非金融机构,要通过行业自律组织建立规范,不得吸收存款、不得发放高利贷,不得用非法手段收贷,银行业金融机构按规定与小额贷款公司发生的融资业务要按照一般商业信贷业务,典当行和融资租赁等非金融机构要严格限制,典当行要回归典当主业,不得融资放大杠杆,融资租赁公司要依托适宜租赁物,不得转借银行贷款和相应资产。

稳健发展融资性担保业务,要按照代偿能力和业务发展相匹配的原则,指导融资性担保公司开展融资业务,明确界定融资性担保公司担保余额和净资产比例上限,防止违规放大杠杆倍数、超额担保。

非融资性担保公司不得从事融资性担保业务,银行业金融机构不得为各类债券票据发行担保,银行业金融机构不能为各类债券票据发行提供担保。

规范网络金融活动,金融机构借助网络技术和互联网开展业务,要遵守业务范围规定,不得因技术手段的改进而超范围经营,网络支付平台、网络融资平台、网络信用平台等机构要遵守各项金融法律法规,不得利用互联网技术违规从事金融业务。

规范发展私募投资基金业务,要按照不同类型投资基金的本质属性,规范业务定位,严禁私募股权投资基金开展债权类融资业务。

4,切实做好风险管控

5,要求加快健全配套措施

让更多人知道事件的真相,把本文分享给好友:上一篇:2014年信托值得期待

更多"分析师点评“107号文”:信托业将受冲击"...的相关新闻

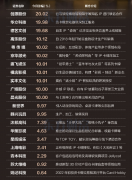

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]