海航系宏达系增资渤海信托、四川信托

[ 银监会考虑根据不同的分类对不同公司实行差异化的牌照制度,按照能力区分营业范围和展业内容,同时也会结合不同的机构差异化经营 ]

尽管中国的信托业经过多次清理整顿,但拥有牌照的稀缺性和制度红利,以及丰富灵活的金融属性,令国内的大型产业集团更加重视在信托领域的布局。

从信托公司层面来看,随着大资管市场竞争的加剧,信托公司的一些业务领域不断受到各类金融机构的“蚕食”,为进一步应对越发复杂市场上的各种挑战,部分信托公司采取了增资扩股的方式,以求进一步获得创新业务资格。

25日晚间,亿城股份(000616.SZ)和宏达股份(600331.SH)发布公告,将分别对渤海信托和四川信托进行增资。

海航系加快产融结合

亿城股份公告显示,该公司以不低于3.06元/股的价格向包括控股股东海航资本在内等不超过10名特定投资者进行非公开发行。除海航资本外,本次发行尚未确定其他发行对象。亿城股份拟通过这次非公开发行募集不超过30.6亿元的资金,其中,27.59亿元将用于对渤海信托增资,3.01亿元用于补充流动资金。

亿城股份表示,本次非公开发行主要是控股股东变更为海航资本后,整体发展战略的要求。今年8月,亿城股份原控股股东乾通实业将所持有的全部公司285776423股股份转让给海航资本,此次股权转让后,海航资本持有亿城股份总股本的19.98%,成为亿城股份控股股东。

作为长期发展规划,为加快海航集团产融结合的步伐,海航集团拟将亿城股份打造成金融投资平台。本次非公开发行股份募集资金,拟对渤海信托进行增资参股,即为该发展战略的一部分。通过对渤海信托的增资参股,可增强亿城股份的持续盈利能力,增厚投资收益。

渤海信托目前注册资本为20亿元,该公司共有六家股东,分别是海航资本控股有限公司、海口美兰国际机场有限责任公司、海航酒店控股集团有限公司、扬子江地产集团有限公司、北京燕京饭店有限责任公司和海南海航航空信息系统有限公司,出资比例分别为60.22%、15.51%、14.2%、7.65%、1.65%和0.77%。

根据议案,亿城股份将用本次非公开发行所募集资金中的27.59亿元向渤海信托增资,还拟对渤海信托增加注册资本7.75亿元。增资完成后,亿城股份将持有渤海信托27.93%股份。

海航资本是海航集团涉足金融产业的重要平台,是海航集团核心的产业集团之一,海航资本拥有多张金融牌照,目前,海航资本旗下覆盖渤海租赁、民安财险、华安财险、渤海信托等多家金融机构。对旗下各类金融业务的差异化管理,是海航资本优化资源配置的重要策略。截至2012年12月底,海航资本资产规模超过2400亿元。

宏达系做实金融版图

宏达股份公告称,四川信托拟将注册资本从13亿元增加到20亿元,宏达股份拟以自有资金与关联方宏达集团参与四川信托增资,宏达股份对四川信托的增资金额不超过人民币1.4亿元。增资完成后,宏达股份持有四川信托股权不超过20%。此次宏达股份进行的增资,资金来源全部为公司的自有资金。

宏达股份在四川信托十大股东中位列第三,持股比例为19%,前两大股东分别为持有34.7425%股份的宏达集团和持有30%股份的中海信托。

在11月末四川信托召开的2014年业务研讨会上,四川信托总裁陈军指出,2013年公司受到监管政策和市场竞争加剧等因素的影响,业务发展增速明显放缓,并面临单位产能低、业务创新不足、企业客户实力减弱、业务布局拓展缓慢等多项问题及业务转型、管理创新、服务升级等巨大压力。

公告披露的四川信托前三季度经营数据(未经审计)显示,截至今年9月30日,四川信托总资产为746965.84万元,净资产为384077.62万元,营业收入为153669.59万元,净利润为68799.73万元,负债率为48.58%。

宏达集团旗下目前拥有四川信托和宏信证券,参股德阳银行,宏达集团表示,集团的金融资源比较优势突出,金融资本可为产业资本做大做强、可持续发展提供必要的保障。

信托公司增资三大“理由”

目前信托公司一轮增资潮主要有几方面原因,首先,去年以来,证监会、保监会出台一系列政策对所监管的机构进行“松绑”,大资管时代正式到来,信托公司面临竞争加剧、制度红利被削弱的局面。

其次,《信托公司净资本管理办法》两条“红线”的约束,即信托公司净资本不得低于各项风险资本之和的100%;净资本不低于净资产的40%。因此,增资扩股成为信托公司满足监管机构风险控制要求、进一步发展业务的必要条件。

最后,增资是信托公司为取得创新业务资格的现实需要。如保监会发布的《关于保险资金投资有关金融产品的通知》提到“保险资金投资的集合资金信托计划,担任受托人的信托公司应当具有完善的公司治理、良好的市场信誉和稳定的投资业务,上年末经审计的净资产不低于30亿元人民币。”

除了上述三方面原因,一位信托公司人士还告诉《第一财经日报》记者,2014年银监会可能推出新的监管机制,这也是部分公司增资或准备增资的重要因素,“虽然具体监管指标和制度还没有明确,但信托公司增资的行为起码能够满足"手中有粮,心中不慌"。”

该人士所称的新的监管机制是银监会拟建立的信托行业八大机制,包括完善的公司治理机制,产品登记制度,分类监管、分级经营机制,以净资本管理为基础的资本约束机制,社会责任机制,以“生前遗嘱”计划为核心的恢复与处置机制,行业稳定机制和监管评价机制。

其中,银监会考虑根据不同的分类对不同公司实行差异化的牌照制度,按照能力区分营业范围和展业内容,同时也会结合不同的机构差异化经营。

银监会非银部相关人士在接受媒体采访时表示,如果整个行业能够达成共识,明年有望将八大机制在适当的时机逐一推出。

有媒体报道指出,按照银监会初步的监管思路,通过新的监管评级办法,未来将对信托公司分成三类,第一类是最优质类,可以做所有业务以及创新业务;第二类是发展类,可以做市场上的成熟业务;第三类是成长类,可以做基础类业务。

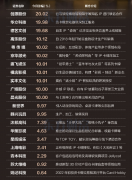

下一篇:信托频现大手笔增资 1年内14家公司共计增资96.5亿

更多"海航系宏达系增资渤海信托、四川信托"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]