16家全国性银行营收增幅分化明显 资产质量有所改善

16家银行2017年归母净利润全部实现正增长,整体增幅为4.5%;其中12家不良贷款率较上年下降,农业银行降幅最大

在银行业金融机构中,包括国有大型银行及股份制银行在内的全国性银行尽管数量较少,但在规模上却占了绝对优势,业务体系亦更为完善。作为银行业的中流砥柱,全国性银行的表现,很大程度上代表了整个行业的发展水平和趋势。

标点财经研究院携手《投资时报》重磅推出的《2018中国银行业全样本报告》,对5家国有银行、11家股份制银行(恒丰银行未披露2017年年报)、1家邮储行、110家城商行、180家农商行、12家外资行以及11家民营银行共计330家商业银行的财务和业务数据进行了统计梳理。

根据2017年年报,16家全国性银行总资产整体增速不及行业;营业收入增幅不足3%且银行间分化严重,其中6家银行的营收出现负增长;中间业务收入占比下降,整体增长乏力。

好消息是,资产质量明显改善。截至2017年末,16家全国性银行中有12家不良贷款率较上年下降,其中农业银行降幅最大。与此同时,全国性银行在移动互联领域发展势头良好,手机银行的客户数及交易规模均以较快速度增长。

总资产整体增速低于行业

原银监会发布的数据显示,截至2017年末,我国银行业金融机构资产总额为252.40万亿元,其中商业银行资产总额为196.78万亿元,分别同比增长8.68%、8.31%,增速与2016年同期相比均大幅放缓。

根据Wind数据及银行年报统计,16家全国性银行2017年末资产总额合计142.66万亿元,相当于银行业金融机构资产总额的56.52%;同比增长6.05%,低于行业增速超过两个百分点。

毫无疑问,国有行是规模最大的一个群体,其他银行难以望其项背。从2017年末的数据来看,五大国有行的总资产合计97.77万亿元,工商银行、建设银行、农业银行、中国银行和交通银行的资产规模分别为26.09万亿元、22.12万亿元、21.05万亿元、19.47万亿元、9.04万亿元。

股份制银行中资产规模最大的是兴业银行,2017年末总资产为6.42万亿元。招商银行、浦发银行总资产亦均在6万亿元以上,分别为6.30万亿元和6.14万亿元。相比之下,浙商银行和渤海银行规模较小,总资产均不足2万亿元,分别为1.54万亿元、1.00万亿元。

与2016年末的资产规模相比,只有渤海银行和浙商银行的总资产增速超过10%,分别为17.11%、13.43%。浦发银行、光大银行、广发银行、民生银行和中信银行的增速低于5%,其中中信银行的资产规模更是出现缩水,同比下降4.27%。

五大国有银行资产规模增速全部不足两位数,但均在5%以上,整体高于股份制银行。前者整体增速为7.18%,后者只有3.67%。

营收增速分化严重

在资产规模增长现疲态的同时,营业收入的增长速度更低。16家全国性银行2017年营业收入总规模为3.77万亿元,同比小幅增长2.53%,其中五大国有银行同比增长4.09%,而股份制银行则同比下滑0.64%。

尽管同属全国性银行,但在营业收入上的分化却相当明显,同比增速首尾相差超过26个百分点。2017年营业收入规模最小的渤海银行,增长速度却最快,以15.27%的同比增幅成为唯一一家营业收入增幅超过10%的全国性银行。行业“巨无霸”工商银行以7.49%的营业收入增幅排名第二,此外,农业银行、招商银行的营业收入增幅亦均超过5%,分别为6.13%、5.33%。

12家全国性银行2017年营业收入增幅不足5%,其中6家银行出现负增长,包括兴业银行、广发银行、民生银行、光大银行、平安银行和中国银行。兴业银行的降幅最大,其营业收入由2016年的1570.87亿元降至2017年的1399.75亿元,同比下滑10.89%。

在银行的营业收入中,利息净收入依然是最为重要的组成部分。16家全国性银行2017年利息净收入整体同比增长4.21%,在营业收入中的比重为70.45%,较前一年度上升了1.13个百分点。受净息差下降的影响,有10家全国性银行2017年利息净收入下降,包括广发银行、兴业银行、民生银行、光大银行、中信银行、交通银行、华夏银行、浙商银行、平安银行、浦发银行,其中广发银行和兴业银行降幅超过两成。与此相对应的是,农业银行、工商银行以及中国银行3家国有银行的利息净收入均有10%以上的增幅。

增加中间业务收入一度是中国银行业的期许和方向,但后来不合理收费、乱收费现象频出,监管层开始对此进行重点处理。2017年16家全国性银行手续费及佣金净收入仅小幅增长0.73%,在营业收入中的占比由2016年的22.31%降至21.92%,其中五大国有银行的手续费及佣金净收入更是同比下降了4.23%,在营业收入中的比重由2016年的19.48%下滑至17.92%。农业银行、民生银行、工商银行和建设银行的此项收入出现萎缩。不过,依然有部分银行的手续费及佣金净收入出现明显增长,其中渤海银行增幅超过四成,主要是其代理业务及托管业务手续费收入增加较多所致。

所幸的是,16家全国性银行2017年归属于母公司股东的净利润全部实现正增长,整体增幅为4.5%,高于同期营业收入增长幅度。招商银行增幅超过10%,以13%的增幅居首。浙商银行、广发银行、兴业银行的增幅在5%—10%之间。有12家银行增幅在5%以下,华夏银行以0.72%的增幅居尾。

12家银行不良率好转

尽管资产规模及营业收入的增长速度并不十分理想,但全国性银行的资产质量普遍有所好转。原银监会披露的数据显示,大型商业银行的不良贷款率由2016年四季度末的1.68%降至2017年四季度末的1.53%,到了2018年三季度末进一步降至1.47%;股份制商业银行的不良贷款率则由2016年末的1.74%降至2017年四季度末的1.71%,至2018年三季度末进一步降至1.70%。

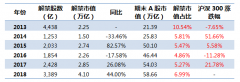

将2017年末与2016年末的不良贷款率进行对比,有12家全国性银行呈下降趋势。

农业银行不良贷款率2017年末为1.81%,较前一年度下降0.56个百分点,2018年继续下降,至三季度末为1.60%,较上年末下降0.21个百分点,资产质量改善明显。同时,该行拨备覆盖率2017年末为208.37%,较2016年末提升34.97个百分点;2018年三季度末为254.94%,较上年末上升46.57个百分点。

招商银行不良贷款率由2016年末的1.87%降至2017年末的1.61%,下降0.26个百分点,到了2018年三季度末进一步降至1.42%,较上年末下降0.19个百分点;拨备覆盖率则由2016年末的180.02%逐步提高至2018年三季度末的325.98%。

浙商银行不良贷款率2017年末为1.15%,为16家全国性银行同期最低,与2016年末相比下降0.18个百分点。

此外,广发银行、工商银行、兴业银行、平安银行、建设银行、交通银行、中国银行、光大银行、中信银行的不良贷款率也有不同程度的下降。

2017年末不良贷款率最高的全国性银行是浦发银行,较2016年末上升0.25个百分点至2.14%。不过令人稍感安慰的是,该行的不良率在2018年回到2%以下,至三季度末为1.97%。

电子银行业务发展迅速

在各业务条线中,曾经急速扩张的银行理财业务在严监管中放缓了脚步。浙商银行、建设银行2017年末的理财产品余额均同比下降,其中浙商银行降幅达到18.64%。在理财业务收入方面,光大银行、中信银行、广发银行、建设银行等均有所减少。

以手机银行、网上银行为代表的电子银行业务则呈现出较快的发展趋势。在手机银行方面,从客户数量上来看,浙商银行个人手机银行客户数量在2017年大幅增长152.93%,广发银行、兴业银行的手机银行客户数亦均增长五成以上。从交易规模上来看,2017年农业银行掌上银行交易额达 31.8 万亿元,同比增长116.3%,建设银行、中国银行手机银行交易额分别增长87.59%、60.25%。

在网上银行方面,2017年浙商银行个人网上银行证书客户数同比增长89.43%,企业网上银行证书客户数同比增长38.75%,全年通过企业网上银行完成的各类业务交易金额同比增长超过六成。浦发银行个人网银数量同比增长30.22%,全年交易笔数23.71亿笔,同比增长150.63%,交易金额同比增长8.41%。