信托业集中度提高 头部公司占一半利润

最近,有59家信托公司披露了未经审计的2020年绩效报告。记者统计发现,2020年59家信托公司的平均营业收入和净利润均同比增长超过14%,信托业的马太效应日益明显。

业内人士认为,信托业已进入转型的关键时期,行业集中度进一步提高。领先的公司可以率先突破自己的先发优势,并且行业差异化趋势将持续一段时间。

马太效应加剧

记者统计发现,排名前十位的中信信托、重庆信托、华能信托等公司的总收入为540.54亿元,占59家信托公司总收入的47.16%。2019年价值为40.37%。。2020年净利润排名前十位的公司净利润总额约为271.57亿元,占59家信托公司净利润总额的51.51%,2019年为47.45%。排名前十的信托公司净资产2,593.74亿元,占信托公司59家的40.71%。这个价值在2019年仅为38.41%。

百瑞信托博士后科研工作站相关人员告诉记者,到2020年,信托公司的营业收入和净利润将实现分工,行业集中度将进一步提高。

一位行业研究人员指出,就增长率而言,排名前十位的信托公司的平均收入增长率为20.3%,比行业平均增长率高约23.8%。前十家公司的净利润均为净利润。平均增长率为10.6%,比行业平均增长率高11.9个百分点。首席信托公司不仅贡献了较高的经营业绩比例,而且取得了更好的增长率。

近年来,监管和宏观环境的不确定性增加了,信托公司适应不确定环境的能力的差异导致了显着的业务差异。行业领先企业可以依靠先发优势,率先突围,这将进一步增强他们的核心竞争力,行业差异化趋势将持续一段时间。

信托业务占收入的70%

统计显示,到2020年,信托业的信托业务收入将占营业收入的约69%,仍保持在70%左右,这是信托公司营业收入的主要来源。到2020年,这59家信托公司的平均手续费及佣金净收入为13.6亿元人民币,较2019年行业平均水平增加1.19亿元人民币。

在这方面,中诚信托在最近的一份研究报告中指出,在信托资产规模持续下降的背景下,信托业务收入的增长主要归因于信托收益的增加。一方面,这反映了信托公司主动管理能力的提高。另一方面,这表明信托市场对信托金融服务的需求持续增长。信托公司提供投资和融资服务时,由于市场供求关系的变化,其信托回报率有所提高。

有分析认为,到2020年,信托公司将加快信托业务的结构调整和创新。一方面,信托公司将增强其投资和研究能力,增加证券投资信托产品的发行量,并积极部署TOF,固定收益,新创新,定量投资等。资本市场,满足投资者资产配置的需要。另一方面,信托公司继续在资产证券化,家庭信托,慈善信托和年金等领域寻求有特色的发展。他们在养老金信托,绿色信托,房地产投资信托和遗嘱信托等领域取得了新的突破,并扩大了信托系统的应用范围。

百瑞信托博士后科研工作站相关人员指出,信托业应努力回到受托人的位置,以实现稳定转型和高质量发展。依靠雄厚的资金实力,行业龙头的信托公司稳步推进业务转型,为行业整体健康发展奠定了基础。一方面,行业中下游的信托公司应重点提高资本实力,增强抗风险能力。另一方面,他们应结合自身的资源end赋优势,努力在一些创新业务领域取得突破,实现差异化和特色化发展。

盈利能力下降

尽管信托公司的平均净利润和信托业务收入在2020年有所增加,但信托业的盈利能力却有所放缓。

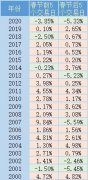

“以59家信托公司的净资产收益率(ROE)的算术平均值为例,到2020年为7.08%,比2019年的9.11%下降了2.03个百分点。2020年该公司的盈利能力实际上比2019年有所下降。”百瑞信托博士后科研工作站相关人员认为。

关于净资产收益率的下降,中诚信托相关研究人员认为,可能的原因包括两个方面:第一,增资带来的业绩贡献难以完全反映当年,有一定的滞后性。其次,净资产的增加并不一定带来可利用的投资资本的增加,部分流动资金可能被用来化解风险和形成资产合并,从而在短期内难以产生可观的收入。

上述研究人员指出,此次增资意味着,到2020年将有多家信托公司增资,总共有59家信托公司将在9年内完成增资,总计约272.43亿元。增资完成后,59家信托公司的平均注册资本为47.48亿元,比2019年行业平均水平增加5.68亿元。

在这方面,一些行业分析师认为,从长远来看,提高资本实力对于信托公司的可持续发展仍然非常重要。一方面,受即将出台的新基金信托法规和信托公司资本管理措施的影响,信托公司的净资产规模将与信托业务规模紧密相关。增强资本实力是扩大信托业务规模的重要基础。另一方面,在确保安全性和流动性的基础上,固有资金的投资分配也已成为信托公司提高业绩的重要手段。

百瑞信托博士后科研工作站相关人员认为,为了更好地应对信托公司资本实力的新监管要求,提高信托公司资本实力已成为行业共识。与2019年相比,信托公司的净资产和总资产在2020年总体上都将增加,这在信托业的发展中是一种可喜的现象。净资产规模本身的总体增长将对该行业的整体净资产收益率下降产生一定的影响。从行业比较的角度来看,信托行业的整体净资产收益率在2020年有所下降,但仍处于合理范围内。

业务和管理费用增加

2020年,信托业将进行深度调整。为了加快转型速度,公司正在积极“招兵买马”。在绩效公告中,信托公司的业务和管理费用也迅速增加。

记者的统计发现,到2020年,信托公司的业务和管理费用水平将大大提高。到2020年,59家信托公司的平均业务管理费达到5.07亿元,比2019年行业平均水平增长18.75%。

上述人士认为,总业务管理费的增加与信托公司分配财富的渠道增加以及对金融技术的投资等因素有很大关系。

中诚信托相关人员认为,近年来,信托公司增加了对业务和管理成本的投资,但投资所带来的经营绩效的改善尚未得到充分体现。随着产业转型的不断深化,标准产品信托业务,家庭信托业务等业务的发展需要大量的系统和人员投入,不可避免地导致成本增加。但是,对系统和人员的投资主要集中在转型创新业务上。如果这些企业未能达到一定规模并形成规模效应,将很难形成一定的收入贡献。因此,尽管在业务和管理费用上的投资增加了,并且很难在短期内反映其对经营业绩的贡献,但信托公司应坚定其转型方向,保持战略决心,并通过建设信托基金来建立自己的核心竞争力。

上一篇:北京辖区3家信托同步“换帅”,新领导都是谁?原领导去哪了?

下一篇:信托业上演“资产荒”阵痛难题:大资管时代与银行基金竞技“标品

更多"信托业集中度提高 头部公司占一半利润"...的相关新闻

每日财股

- 每日财股:仙鹤股份(603733)

投资亮点 1.公司是国内大型特种纸企业,包括合营公司在内,截至2017年末,发行人拥有...[详细]