资产配置中为什么要加入类固收产品?

美国经济学家马科维次通过分析近30年来美国各类投资者的投资行为和最终结果的大量案例数据发现: 在所有参与投资的人群里面,能够幸运存留下来的投资成功者仅有10%! 而这10%的人就是做了资产配置。

为什么资产配置能让投资更成功?主要在于资产配置分散了投资风险,减少了投资组合的波动性,使资产组合的收益趋于稳定,在一定收益下,投资组合是风险最小化的选择。

其中类固收产品在资产配置中起着“稳定器”的作用,是资产配置必备配置选项。据相关数据显示,全球高净值人群的资产配置中,固定收益资产配置比例达16.9%,固定收益类资产与现金类资产的合计占比更是达到了43.7%,占据了财富半壁江山。

常见类固收产品有哪些?

固收,顾名思义“固定收益”,通常是指投资者按事先规定好的利息率获得的收益,如债券和存单在到期时,投资者即可领取约定利息。

资管新规出台后,打破了固收类产品的隐性刚兑惯例,理财产品由固定收益型转向净值型。这类理财产品被称为类固定收益理财产品。虽然不再保证刚性兑付,但类固收产品的风险相对其他资产类别依然较小(风险程度取决于投资标的),收益在一定范围内小幅浮动。

类固收类产品有哪些?我们比较熟悉有债券、债券型基金、货币型基金、信托产品等。接下来,就详细分析一下这些类固收产品。

1.债券

债券品种丰富多样,可以分为国债、地方政府债、金融债、短期融资券、中期票据、企业债、公司债、资产证券化债券、定向工具等。由于属于标准化金融产品,债券流动性比较强。目前我国已成为第三大债券市场。债券收益率主要与货币政策、市场供求变化、以及券种风险状况有较大关系。不过,我国债券市场投资门槛较高,个人投资者所能够投资的品种较少(国债除外),主要包括部分国债、交易所高等级券种,多数券种主要适合机构投资者配置资产。同时由于完全市场化运作,投资低级别信用风险的债券需要更加谨慎。

2.债券型基金

债券基金指的是主要以债券为投资对象的基金,通过国债、企业债等债券的投资获得稳定的利息收入,对追求稳定收入的投资者具有较强吸引力,在风险方面它低于股票型和混合型基金,但高于货币基金。

债券型基金能够规避债券投资门槛、投资标的选择难等问题,而且门槛较低,适合于个人和非专业机构的投资。

3.货币型基金

这类产品主要投向短期货币市场工具,风险属于所有基金类型中最低的一类,而收益通常追随市场资金的紧张程度而定。它最大的优势在于流动性较好,随存随取,能满足投资者急用钱的需求,这也是其长期备受青睐的根本所在。

4.信托产品

信托资金配置领域仍以实体经济为主,主要以贷款、股权、权益类资产的形式,分别投向基础产业、房地产、工商企业及金融行业等。

信托产品的安全性主要是源于严格的风控措施,为了保证信托资产的安全,信托公司都会通过要求融资方将其动产(股权等)或不动产(房产等)抵押或质押给信托公司,若融资方无法按期支付信托产品的本金及收益,信托公司可以拍卖抵押或质押物。一般情况下,融资方的抵押、质押物的估值会高于投资人的投资额和预期收益,以保障投资人的本金及收益。对于没有抵押(或质押)或者抵押率比较高的信托财产,信托公司往往会要求交易对手提供相应的担保。

信托产品只适合合格投资者,门槛相对较高,大部分100万起,年化收益7%-9%。

类固收产品该如何投资?

类固收产品的类型是多元化的,发行主体和投资标的也是多样化的,那么投资者应该如何筛选产品呢?首先,投资者在购买产品时要有风险意识,充分认识到产品的风险收益特征,选择与自己风险承受能力相匹配的产品,不能盲目追求高收益;其次,投资者要充分了解产品的底层项目情况,规避国家政策限制的项目以及高风险项目,尽量不要碰触自己不了解的投资领域;最后,投资者要了解产品的具体风控措施,对于抵押物价值的稳定性和担保方的信用水平要格外关注。

长期来看,市场普遍预期经济下半年存在企稳可能性,随着未来经济基本面中长期向好,利率也将随之上行,叠加货币政策回归稳健中性的影响,债牛或将步入尾声;短期来看,包商事件将对市场的短期流动性造成冲击,加上6月季节性因素的扰动,投资者需对近期市场的流动性风险和信用风险有所警惕。

上一篇:厦门信托全部卖出17只获配的科创板股票 整体收益率达88%

下一篇:信托的“靠谱”源于何处?

更多"资产配置中为什么要加入类固收产品?"...的相关新闻

每日财股

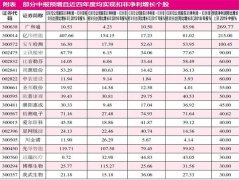

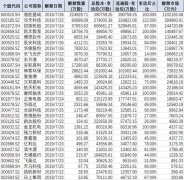

- 每日财股:乐鑫科技(688018

投资要点: 1、乐鑫科技成立于2008年,自成立起便深耕于WiFiMCU领域,产品覆盖物联...[详细]