权益投资表现亮眼 九泰旗下多只产品今年收益率超30%

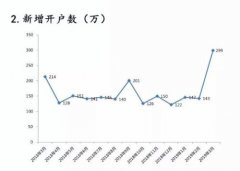

4月第一个交易日,沪深股指全线上扬,两市成交额再破万亿元大关,创业板大涨近4%。Wind显示,一季度股市明显回暖,A股涨幅牛冠全球,上证指数涨近24%,深成指周K线更实现12连阳。截至4月3日收盘,上证综指收盘涨逾1%,站上3200点,北向资金净流入超35亿元。

4月A股迎开门红,九泰基金多只权益产品领跑

截至2019年4月2日,九泰基金旗下多只权益类产品今年以来收益率超过30%,可以说较好地把握住了本轮反弹行情,为投资者取得了不错的回报。

(注*:以上数据已经托管人复核,截止日期:2019.4.2),累计净值增长率算法按照如下方法计算:(基金期末累计份额净值(2019年4月2日)-基金期初累计份额净值(2018年12月31日))/基金期初累计份额净值(2018年12月31日),上述计算方法可能与基金定期报告中的业绩计算方法存在差异。提醒投资人注意。

对于2019年的市场,基金经理这样看

九泰锐丰混合基金经理刘开运表示:

2019年,国内外经济环境正在发生诸多有利的变化。

首先,国内流动性环境由2018年的金融去杠杆转向为2019年较为宽松的货币环境,表现为多次降准,社融与M2的企稳回升;其次,2018年对市场影响较大的中美贸易摩擦不确定性逐步消除,有利于提升企业家信心和市场风险偏好;最后,市场整体处于估值较低的环境,伴随市场流动性改善与外部不确定性的化解,市场估值预计将出现修复。

总之,我们对2019年不宜过度悲观,将把握更多行业景气度回升带来的结构性机会。

九泰久益混合基金经理指出:

展望2019年,我们认为A股市场整体表现会呈现一个牛熊转换,政策底寻找市场底的状态。在宏观经济和金融周期性下行未结束的典型市场中,不考虑外部力量冲击干预,市场仍然是一个大存量博弈环境,核心关注市场风险偏好的变化。提升风险偏好的点在于降税减费、扶持实体经济举措的落地,中美贸易摩擦阶段性缓解以及结构性流动性紧张的货币政策疏导等。

风险点在于美国经济衰退在风险资产上的表现溢出,潜在滞涨风险的上升,外部贸易环境的恶化,房产税进程和地方债务处置问题可能引发的预期扰动等。结合基金规模和对市场的综合判断,本基金在未来一段时间内将以超跌、中小市值和成长的风格为配置优选,以制造业产业升级为配置主线,按照仓位灵活和自下而上的个股筛选思路进行运作。

九泰久盛量化基金经理孟亚强认为:

展望2019年,经济下行态势已然确立,而我国政策也已全面转向,旨在稳增长、稳就业和守住不发生系统性风险的底线。在外部扰动、内生动力衰竭、政策放松三股力量的共同作用下,2019年宏观经济确实难言乐观。2018年人民银行已经进行了4次降准,但在民营经济融资难的压力下,2019年预计还将有数次降准。另一方面,随着美国加息预期的回落,中美利率倒挂的压力减少,中国的降息空间也由此打开。

以上内容摘自九泰锐丰混合基金、九泰久益混合基金、九泰久盛量化基金2018年年报。

宏观视点

九泰基金宏观策略组认为,上周五市场开始预期降准,说明人心思涨的的驱动力仍在,股市情绪有支撑,因此短期向下可能性较低。另外领导人在博鳌亚洲论坛2019年年会上提到“今年以来,中国经济稳定运行并出现一些积极变化,市场预期得到改善”,所以,Q2有可能出现更多的经济回暖变化。

后市再度向上,可能需要下周经济数据和金融数据配合。短期维持震荡观点,4月向上值得期待。

实力源自平台 投研驱动奠定业绩基础

九泰基金自成立之初就以投资研究为核心发展驱动力,结合成熟、完整的风控机制,聚集业内精英,打造出一支优秀的投资队伍。成立近5年来,构建出内部研究与外部研究,自上而下与自下而上,基本面分析与量化分析相结合的市场反应机制,并有着一套高效的投资决策体系。

作为首家PE投资管理机构发起设立的公募基金管理公司,九泰基金延续股东方长期投资、价值投资的经营理念,在公募行业建立有效的公司治理和激励约束机制,引入私募合伙人创业文化和经营理念,培育企业内生发展动力,以“平台”思维和“跨界”理念打造不同于传统公募基金的业务发展模式。

今年1月4日,由银河证券基金评价中心发布“(终稿)银河证券:2018年公募基金业绩榜单”报告显示,其中,“2018年基金管理人股票投资主动管理能力评价汇总(算数平均口径,广义评价)”部分,九泰基金在纳入评价的92家公司排名第1位。

另据海通证券数据统计结果,九泰基金进入2019年一季度基金公司权益类业绩50强,以25.71%的权益类产品平均收益率名列前1/4。

更多"权益投资表现亮眼 九泰旗下多只产品今年收益率超30%"...的相关新闻

每日财股

- 每日财股:海翔药业(002099

投资亮点 1、2019年2月17日发布公告,董事会同意公司全资子公司台州前进与生力集团...[详细]