银行版货币基金来了!了解一下?

目前已有银行尝试推出完全模仿货币基金运作模式的类货币理财,同时估值方法采用净值法计价,打造银行版市值法货币,该产品的运作模式可能是新规后类货币理财未来的转型方向。

银行理财转向货币基金,对传统货币基金构成一定的竞争压力,具体影响仍有待监管细则进一步落地。

作为未来银行理财净值化转型的重要方向,类货币理财的走向也引起了广泛关注。本文对类货币理财的运作模式及最新发展进行了简要梳理与总结。

理财转型重要方向:类货币

打破刚兑是资管新规的基本精神,金融机构对资管产品应实行净值化管理。银行理财由于体量大,且一直以来习惯于成本估值、资金池运作,按照新规要求将面临巨大的净值化转型压力。

银行理财如何转型?从当前银行理财产品的投资者类型、产品结构来看,类货币产品应当是银行理财未来转型的重要方向。

银行理财投资者整体偏保守。从各风险等级产品募集资金规模来看,产品风险等级均在三级以下,其中一级和二级产品占比在80%以上,高风险产品(四级、五级)占比极低(低于1%)。

银行理财一直以来收益表现稳健,投资者和银行均适应了这种低风险模式。银行理财背靠银行信誉,经过十多年的发展,已形成刚性兑付的惯性,同时收益表现也比较稳健。从披露了到期收益情况的银行理财来看,最终的收益率基本稳定在预期收益率附近。银行理财这种保本保收益的特征,加上资金池的运作模式,实质上演变为表外的存贷款业务。

![银行理财主要迎合短期理财需求,T+0产品已成重要理财品种。存续理财产品中接近90%的产品期限在1年以下,其中3个月以内、3-6个月、6-12个月理财占比分别为15%、30%、41%。1个月以内的超短期理财尽管受到监管关注[1],但占比仍接近4%,其中主要是T+0开放式产品。近年来货币基金和短期理财基金规模膨胀也反映出居民庞大的短期理财需求。](/uploads/allimg/180720/19135543M-0.jpg)

银行理财主要迎合短期理财需求,T+0产品已成重要理财品种。存续理财产品中接近90%的产品期限在1年以下,其中3个月以内、3-6个月、6-12个月理财占比分别为15%、30%、41%。1个月以内的超短期理财尽管受到监管关注[1],但占比仍接近4%,其中主要是T+0开放式产品。近年来货币基金和短期理财基金规模膨胀也反映出居民庞大的短期理财需求。

综上,由于银行理财的投资者风格保守,且主要是短期理财需求,同时长期以来银行和投资者也适应了这种低风险的模式。而货币基金天然具有高流动性、稳健收益的特征,通过向货币基金转型能够较好地满足当前银行理财投资者的投资需求。

[1]银监发〔2011〕91号文要求加强1个月以内理财产品信息披露,随后银监会口头叫停了1个月以内理财发行。

类货币理财运作模式

按照中国理财网的分类,T+0类理财产品共1928只,此处的T+0类是指开放式理财,赎回到账可能是T+0也可能是T+1。

我们将类货币理财定义为低风险的开放式产品,对应风险等级为一级或二级,则目前类货币理财产品共有1191只,其中18年发行79款。

1、早期类货币:非标、期限错配

早期的类货币理财在运作模式上更接近于传统的理财产品,投资组合涉及非标、长期限、低评级债券,甚至可能通过资金池模式来满足短期的赎回需求。

案例1:A银行W产品

本产品是典型的早期类货币产品。从条款设计来看,W产品具备了固定净值(1元)、实时申购赎回、红利转投资等货币基金的基本特征。

通常产品说明书中对投资对象和投资比例仅约定一个大致的范围,并未对评级、期限进行明确约定,实际运作有较大的调整空间。尽管属于T+0产品理论上需要保持高流动性,但对于组合期限一般未做明确限制,同时不少产品还会将非标资产纳入投资范围。

估值方法上,对于投资组合资产均采用摊余成本法计价。

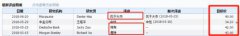

至2018年3月,W产品总规模148亿。从实际的投资情况来看,非标投资占比较高。活期存款占比较低,仅为2.32%,流动性较高的资产主要是债券基金和债券。其中,前十大重仓债券中主要是中长期的利率债和高评级信用债,存在比较严重的期限错配。

W产品收益表现在17年以前一直低于业绩比较基准(3.20%),17年以后随着市场利率的上涨产品收益率也随之上升。17年以来产品收益率一直稳定在业绩比较基准附近,持续低于余额宝等货币基金。考虑到该产品对非标的投资和严重的期限错配(通常意味着更高的资产收益率),银行存在调节收益的可能性。

2、资管新规后:开始向标准货基转型

17年11月资管新规征求意见稿颁布之后,银行理财尽管并未开始全面调整,但也已开始进行尝试。今年以来发行的类货币理财中超过一半为净值型产品,而在2017年这一比例仅为24%。

此处的非净值型产品主要是约定了预期收益率/参考收益率的银行理财,一般不提供估值,也很少披露投资组合信息,跟之前的预期收益型产品没有本质区别。而净值型产品则会提供产品净值,信息披露频率和质量更高。不过这种净值型产品的估值方法主要是摊余成本法,很少有完全采用市价法的产品。

今年部分净值型产品也开始进一步向货币基金运作模式转型,例如只投资标准化资产,甚至条款设计完全模仿货币基金。

案例2:B银行“Y产品”

B银行在今年2月推出了“Y产品”类货币产品,在产品设计上进一步向传统货币基金靠拢。

资范围主要包括存款、货币市场工具、银行间及交易所债券等标准化债权资产。由于并未明确表示可以投资非标,不过从后续披露的投资管理报告来看仍然仅投资标准化资产。债券评级要求不低于AA,而货币基金最低投资评级要求是AA+。

投资比例方面仅做出了大致的限制,现金、银行存款、货币市场基金、同业存单、利率债等具有高流动性资产投资占比不低于30%,AA级以下债券及其他固定收益类资产投资占比不高于70%,具有较大的调整空间。

不过,对于具体投资标的和整体投资组合的期限并未进行明确的限制。

产品杠杆方面参照公募基金,设定为140%。

投资组合的估值方法整体上以摊余成本法为主,同时参照货币基金对偏离度进行控制,偏离度绝对值达到或超过0.5%时需要进行相应调整。

截至6月30日,Y产品的总规模为444亿元。

Y产品的投资组合中主要是债券,银行存款比重较低。具体来看,商业性金融债占比73.71%,企业债券占比26.22%。前五大重仓券是商业银行二级资本工具,到期期限/存续期均超过了货币基金的投资范围。整体来看,Y产品的投资组合存在比较严重的期限错配,考虑到支持实时赎回,流动性压力较大。

不同的类货币理财在资产配置上有存在比较大的差异。例如同期A银行发行的“X产品”类货币理财,主要配置券种则为同业存单,同时短期债券配置比重也更高,流动性压力相对较小。

近期发行的类货币产品在收益上和货币基金相比已经具有了一定的优势。“Y产品”和“X产品”的收益率目前在4.2%-4.3%,处于货币基金的中高水平,其中期限错配是高收益的重要来源。

3、全面向货币基金靠拢

近期B银行推出的“Z产品”类货币理财在运作模式上几乎完全模仿货币基金,同时估值方法采用净值法计价,打造银行版市值法货币,该产品的运作模式可能是新规后类货币理财未来的转型方向。

案例3:B银行“Z产品”(募集中)

在投资范围上,该产品说明书约定的投资范围与2015年颁布的《货币市场基金监管管理办法》完全一致,仅投资现金、债券等标准化资产,不涉及非标投资。另外,在投资比例、组合期限方面均参照当前货币基金相关规定。

值得注意的是,该产品的估值方法主要采用净值法而不是摊余成本法。产品估值日为交易所交易日(而不是之前银行理财常用的工作日),尽量采用收盘价或第三方估值计价。银行间债券均采用第三方估值;交易所债券则使用收盘价/第三方估值,只有不存在活跃市场的证券(如ABS)可采用估值技术或成本计价。

债券回购和银行存款相对特殊,基本无法使用市值法估值,因此采用实际利率法按摊余成本法计价,这也是当前公募基金所广泛使用的估值方法[1]。尽管整体采用市值法计价,但收益波动较大的债券回购以摊余成本计价,在短久期、高评级的组合策略下,净值仍能维持相对稳定。

本产品还约定了巨额赎回条款,当出现巨额赎回时,产品管理人可根据资产组合状况决定接受全部赎回或部分延期赎回。和货币基金不同的是,目前暂未引入强制赎回费、暂停估值等其他流动性管理工具。

“Z产品”是迄今为止最为接近货币基金银行理财产品,具体的产品设计和运作模式上也符合资管新规的要求,未来银行理财如果向货币基金转型,很可能参照这种模式。

[1]参见基金业协会《中国基金估值标准(2017年版)》http://www.amac.org.cn/cms/article?ID=392743

如何看待类货币理财?

银行理财转向货币基金,对传统货币基金构成一定的竞争压力,具体影响仍有待监管细则进一步落地。

在目前的监管态势下,涉及非标的类货币理财规模将会逐步压缩。不过,我们也可以看到全部投资标准化资产的类货币产品(如“Y产品”)由于在期限错配、流动性管理上没有严格限制,收益率已经处于货币基金中高水平。由于同样具有高流动性,对于投资者也具有了较强的吸引力。

目前对银行理财面临的一个约束是5万元的投资门槛以及更复杂的购买流程,而低门槛是货币基金的一项重要优势。例如余额宝99%的持有人为个人投资者,人均投资金额仅为3300元。不过在类货币理财收益高于货币基金和存款的情况下,如果投资者将其视为存款的替代品,这样来看5万元的投资门槛可能并不算高。和货币基金相比,虽然此种类货币产品规模并不大(“Y产品”444亿元,“X产品”95亿元),但增速依然可观。

而对于新推出的净值型类货基,条款设计高度模仿货币基金,而且也完全符合资管新规关于净值化的要求,如果未来实现大规模转型对货币基金可能产生较强的竞争压力。由于并未完成募集,未来表现还有待进一步观察,同时对货币基金的具体影响也有待相关细则的进一步落地(银行理财投资门槛;货币基金是否可以继续摊余成本法;类货币是否适用货币基金的监管规定等)。

风险提示

监管细则进一步落地,理财收益率下滑

更多"银行版货币基金来了!了解一下?"...的相关新闻

每日财股

- 每日财股:宇环数控(002903)

投资亮点 1、2018年4月19日公告,以2017年12月31日公司的总股本100,000,000股为基...[详细]