近日短期理财债基站到了风口浪尖之上。刚刚在上半年资产规模几乎翻番至7000亿元的理财债基继保本基金、分级基金、货币基金等品种之后,成为监管层着力整改的又一对象。据监管要求,短期理财债基在产品投资期限、投资比例、净值化等方面均需要进行整改,而整改完成前,存量产品规模只减不增。据《金融投资报》记者统计,上半年短期理财债基已增至7000亿元,目前共有24家公司旗下拥有短期理财债基,5家公司管理的资产规模在500亿元以上。

要求8成仓位投向债券

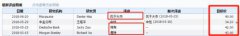

数据显示,截止今年6月末,短期理财债基资产规模达到6967亿元以上,较2017年年末3654亿元的水平增长了90.67%,接近翻番。其中,广发理财30天资产规模达到685亿元以上,相去年年末的规模翻倍还有余。该基金也是目前资产规模最大的短期理财债基。易方达月月利、光大添天盈也分别由去年年末的108亿元和129亿元分别增加至了409亿元和391亿元,实现了数倍的增长。

业内人士指出,这样的大幅增长主要原因很可能是受资管新规影响,银行理财产品和货币基金发展受限,短期理财债基就成为替代品。而事实上,短期理财债基虽然名字叫“债基”,但从历史数据来看,该类基金往往重点投资于大额存单等,与货币基金的投资范围非常相似。

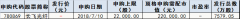

据WIND统计,截至今年一季度末,有统计数据的55只短期理财债基中,债券仓位在50%以下的达到23只,债券仓位在80%以下的超过40只。与此同时,银行存款占基金资产总值的比例超过50%的短期理财债基有10只,最高的一度达到78%以上,超过20%的则有36只。显然大部分短债理财债基更向货币基金靠拢,与基金名称中的“债基”不符。

因此,投资范围正是此次的重点整改对象。此次监管要求短期理财债基的投资范围和投资比例都符合“80%以上资产投资于债券”的标准,这将使得短期理财债基重点布局银行定期存款及大额存单、债券回购和短期债券等资产的局面改观。

估值方法也分类整改

除了投资比例以外,此次针对短期理财债基的监管方向还包括产品投资期限、净值化等方面,而这一系列监管措施,延续了打破刚性兑付、公募基金告别保本的一贯思路。其中,市值法计量基金资产净值是一大核心,随着监管要求的下发,短期理财债基需按照开放式债券基金规则进行规范,以市值法计量资产净值。

而在此之前,短期理财债基的估值方法也向货币基金靠拢。从估值模式至投资范畴的偏离,短期理财债基从一开始就存在的产品错位的问题。货币基金的主要目的是现金管理,核心竞争力在于投资便利性和流动性,而短期理财债基牺牲了便利性和流动性却没有获得更显著的收益。

不过此次监管也并没有一刀切。据了解,由于产品设计上存在的差异,短期理财债基从出现之初就存在两种模式,即,固定组合类理财债券基金和短期理财债券基金两类,根据监管要求,前者可采取摊余成本法计量,但需要满足相关规定,例如,所投金融资产以收取合同现金流量为目的并持有到期,且资产到期日不得晚于产品封闭运作期到期日;公司内部采取影子定价的风险控制手段对摊余成本法计量的公允性进行评估,并明确相应的风险应对措施;不得采取固定单位基金份额净值等。后者则需要按市值法计量资产净值。

从基金公司角度看,截止今年二季度末,24家基金管理公司旗下管理着短期理财债基。广发基金旗下短期理财产品资产规模达到948亿元,在所有基金公司中排名首位,中银、汇添富、民生加银、易方达4家公司的资产规模较大,分别为762亿元、686亿元、587亿元和521亿元。此外,大成和建信基金管理的短期理财债基规模在400亿元以上。

下一篇:权益基金绝对收益榜出炉 招商基金近两年收益率超21%

投资亮点 1、公司主要从事光器件的研发、生产和销售,产品主要实现光纤定位、连接...[详细]