下半年全球煤炭或供不应求 煤炭概念股有哪些股票(3)

陕西煤业深度报告:资源禀赋优异的成长性煤炭核心资产

陕西煤业 601225

研究机构:信达证券 分析师:郭荆璞 撰写日期:2018-06-04

核心提要:我们认为当前市场虽认识到陕煤资源优、盈利强,但从估值角度仍然低估了其资源禀赋优势给其带来的核心竞争力与竞争壁垒,更低估了其作为西部龙头的资源整合潜力与内在发展潜力,尤其在“十三五”煤炭行业周期性向好的态势下,当前标的无论从静态还是动态看,无论从国内还是国际看,都属于严重低估。

资源禀赋优异造就低成本、高品质煤炭产品,使公司具备不可比拟的核心竞争力。一方面优质资源丰富,产能优势突出。公司拥有煤炭地质储量163.5亿吨,可采储量109.6亿吨,在上市公司中均排第3位。公司煤炭资源具有低灰、低硫、低磷、高发热量等特点,是高品质的动力、化工及冶金用煤,在售价方面享有溢价。公司现有并表产能为10025万吨/年(权益产能6472万吨/年),在上市公司中位居第3位。另一方面,由于资源禀赋优异,开采技术条件简单,成本优势凸显。公司2017年自产煤吨煤生产成本仅119元/吨,显著低于其他煤炭上市公司,优质资源的规模效应使得公司处于行业成本曲线的最前端,在煤价中高位水平下,具有极强的盈利能力,同时又具备极低的现金成本,能够强有力地抵周期波动风险。公司于17年取得小保当一号矿800万吨/年产能核准,计划于18年三季度试生产,小保当二号矿(800万吨/年)预计明年下半年试生产,18-20年公司煤炭产量将分别增加400、800、400万吨左右,增幅在4%、8%、4%左右,低成本煤矿投入运营将持续提升公司煤炭板块业绩水平。

公司地处陕西是全国未来煤炭主产区中潜力最大的省区,作为省内唯一一家大型煤炭企业集团,受益显著,未来具有其他公司不可比拟的高成长性。根据国家《煤炭工业发展“十三五”规划》,“十三五”期间煤炭开发在布局上将进一步压缩东部、限制中部和东北、优化西部,具体而言将降低降低鲁冀豫煤炭基地产量,控制蒙晋云贵煤炭基地规模,推进陕北神东新疆煤炭基地建设,未来煤炭产能建设将几乎全部集中在晋陕蒙地区,其中山西和内蒙维持目前10亿吨水平,陕西省煤炭产能规划由2015年的5.74亿吨提升至2020年的6.5亿吨左右,公司所在的陕西省在“十三五”期间将是唯一一个大幅提升产量的省区。根据规划,到2020年,公司主力矿区所在的陕北基地产量2.6亿吨,神东基地产量9亿吨。“十三五”期间,陕西省重点推进20处“十二五”结转的已开工在建煤矿项目加快建设,建设规模1.21亿吨,其中涉及陕煤化煤矿数量8座,合计产能5560万吨。无论从全国规划还是矿区规划,以及陕西省对资源整合的要求来看,未来陕西煤业将是西部煤炭资源整合的重要平台,使其具有其他公司不可比拟的成长潜力。

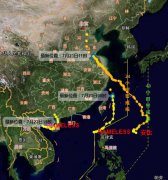

蒙华铁路打通“北煤南下”大通道,“铁路+管道”双管齐下将突破运输瓶颈制约,大幅提升公司销售半径和能力,降低销售费用,提升盈利能力。公司未来销售增长点将重点在西南和华南地区,19年建成通车的“蒙华”铁路投运将大幅提升陕西省煤炭外运能力,降低陕西省煤炭运输成本和销售费用。此外,靖神铁路连通“蒙华”,将打通公司矿区运输通道,进而提升蒙华铁路对公司的价值。神渭管道目前是世界设计距离最长也是我国第一条长距离输煤管道,由陕西煤业打造。预计建成后将极大缓解铁路、公路煤炭运力不足的问题,有效疏通神府矿区新增煤炭产能外运的瓶颈。经过我们初步测算,陕煤通过蒙华铁路运输煤炭至“两湖一江”的运费将下降约40~50元/吨,降幅在17-22%左右,公司营运及盈利能力将大幅提升。

盈利大幅改善,现金流十分充沛,资本开支及负债逐步降低,未来高额分红潜力较大。2016年以来业绩触底回升,2017业绩继续提升,实现归母净利104.49亿(YOY279.30%)。2017年公司拟现金分红41.8亿元,分红率40%,基于8.35元收盘价(6月1日),股息率4.61%。

伴随公司盈利能力大幅提升,经营性现金流净额大幅提升至2017年的169.30亿元,同时公司有息负债仅227.75亿元,资产负债率44.43%,低于煤炭上市公司平均的46.15%,伴随陕北基地开发跨过投资顶峰期,公司资本开支已连续2年下降。展望18、19、20年,公司自由现金流充沛,在继续降杠杆的同时,具备更为充分的的现金分红能力,公司自2014年上市以来分红较为积极,平均分红率37.78%。如煤炭价格按照我们18年年度策略报告中提出的未来一两年中枢持续上扬,从现金流角度,公司具备进一步提高分红比例,未来高额分红潜力较大。

盈利预测与投资评级:受益于未来两到三年煤炭行业周期性向好,煤炭价格中枢抬升,公司权益煤炭产量于2018年、2019、2020年有所提升,公司盈利能力将显著提升并逐步释放。根据公司最新披露股本数量的基础上,我们预计18、19、20年EPS 分别为1.17、1.22、1.22元,基于现价18年PE 约7.2倍,19年约6.8倍,20年约6.8倍。未来两到三年仍然处于煤炭上行周期,考虑到公司相对内生性增长显著,管理层具有较高运营水平,18~20年公司处在快速发展轨道,我们认为公司可享有相对板块更高的估值水平,基于公司2018年业绩,考虑可比公司估值情况,给予其11倍的PE,首次覆盖给予“买入”评级,对应目标价为13元。

股价催化剂:新增产能不断释放,盈利能力大幅提升。

风险因素:煤炭市场波动风险,安全生产风险,宏观经济周期性波动的风险等。

露天煤业:煤炭毛利率创十年新高,拟收购优质电解铝资产

露天煤业 002128

研究机构:中泰证券 分析师:李俊松 撰写日期:2018-04-12

公司披露2017年度报告:实现营业收入75.9亿元(+37.96%),归属于上市公司股东净利润17.55亿元(+112.95%),扣非后为16.9亿元(+100.7%),EPS为1.07元/股(+114%),加权平均ROE为17.43%(+8.43pct)。

业绩季节性特征明显,煤炭业务贡献利润约87%。公司Q1、Q2、Q3、Q4季度分别实现盈利7.0亿元、3.5亿元、1.5亿元和5.5亿元,季节性特征明显,这与公司二、三季度加大土方剥离有关。从利润结构来看,煤炭利润15.3亿元(+139%),发电业务利润2.3亿元(+25%),煤炭贡献占比87%,仍是最主要的利润来源。

煤炭产量与发电量均有增加。报告期内,公司原煤产销量均为4594万吨,同比增加约7%,恢复至2016年以前的正常水平,公司2018年计划原煤产量4600万吨,与2017年基本持平。公司发电量51.1亿度(+5.1%),售电量46.3亿度(+5.4%),发电小时数的增加推动了电力业务的效益提升。

煤炭业务毛利率大幅提升,电力业务毛利率略有下滑。报告期内,公司煤炭销售均价133.5元/吨(+33.2%),吨煤生产成本为76元/吨(约增加10元/吨,或16%),主要是由于公司加大了露天矿剥离量以及柴油涨价导致了外委剥离费用的增加(费用提升10元/吨至17元/吨),煤炭业务毛利率达到43.4%,同比增加8.5pct,创十年来新高。公司度电售价0.26元(+3%),度电成本0.17元(+4%),成本上升主要是因为煤炭价格上涨导致燃料成本上升所致,电力业务毛利率37.3%,同比微降0.7pct。

拟收购优质电解铝资产,实现产业链延伸。根据公司最新公告,公司拟发行股份及支付现金共计26.8亿元收购霍煤鸿骏51%股权,霍煤鸿骏拥有电解铝在产产能78万吨以及210万千瓦装机容量的自备电厂,坑口发电成本优势明显。此次交易完成后,公司产业链将得到进一步延伸,煤-电-铝一体化优势有望凸显。

盈利预测与估值:我们预计公司2018/19/20年实现归属于母公司股东净利润分别为18.7/18.5/18.2亿元,折合EPS分别是1.15/1.13/1.11元/股,当前9.36元股价对应PE分别为8.2/8.3/8.4倍,公司业绩稳健且区位优势明显,维持“买入”评级。

风险提示:宏观经济低迷;行政性去产能的不确定性;

山煤国际:河曲注入,贸易减负,业绩释放可期

山煤国际 600546

研究机构:安信证券 分析师:周泰 撰写日期:2018-06-25

煤炭生产板块表现优异,业绩弹性释放可期:公司总产能2340万吨/年,自产煤体量大约在2200万吨左右。公司自产煤成本控制出众,2017年吨煤开采成本仅149.83元/吨,在动力煤上市公司中仅次露天煤业与中国神华。得益于此,2017年公司自产煤毛利率62.36%为全行业最高。在2018年公司继续降本增效,且煤价中枢稳定抬升的背景下,公司主要以现货煤为主,对价格比较敏感,业绩弹性释放可期。

煤炭贸易板块存在继续剥离不良资产预期:据2016年中报,已经披露的12家贸易公司总资产119亿,但对应的净资产为负值。2017年披露的4家贸易公司合计净资产-2.4亿元,造成亏损2.3亿元,拖累公司业绩。公司目前仍存在压力,参考公司此前的剥离动向,预计后续部分亏损严重的子公司仍有被剥离处置的可能。如果未来可以继续剥离不良资产,公司减负成功,公司盈利能力将大幅度转好。

山西国改持续催化,集团资产有望注入:根据公司上市初解决同业竞争承诺,公司体外矿井有望逐步注入上市公司或纳入统一管理范畴据梳理,集团所有的且在山煤国际体外的煤炭权益产能约880万吨/年,其中,河曲露天矿正在注入过程中。

大股东增持,对公司稳健发展有信心:2018年6月20日,公司控股股东增持471.39万股,占总股本的0.24%,并公告未来十二个月内将继续增持,增持规模约总股本的3%-5%。大股东这一举措反应其对公司未来持续稳健发展的信心和对公司长期投资价值的认可,有利于提振市场信心。

投资建议:根据模型推演,预计2018-2020年公司净利润为6.96/8.35/9.74亿元。考虑未来煤炭行业景气度持续,公司业绩和现金流均有望持续稳定地改善。在此背景下,公司资产负债表或将不断修复。2018年开始,公司业绩释放值得期待。维持增持-A投资评级,6个月目标价4.90元,对应14倍PE。

风险提示:1)煤价大幅下跌风险;2)对不良资产处置不及预期。3).河曲矿不能如期注入

让更多人知道事件的真相,把本文分享给好友:更多"下半年全球煤炭或供不应求 煤炭概念股有哪些股票(3)"...的相关新闻

每日财股

- 每日财股:中来股份(300393)

投资亮点 1、公司产品通过涂覆工艺将自主制备的氟碳涂料涂覆在PET基膜表面,无需使...[详细]