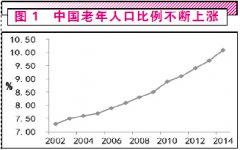

健康养老十三五规划迎重大机遇 健康养老概念股详解(3)

工业(主要是新百药业)收入 6806 万元,同比下降 42.84%; 宾馆餐饮业收入下降13.1%至 1202 万元,估计主要与消费形势偏弱有关。

分地区看,江苏地区收入同比下降 4.32%至 11.52 亿元,占公司主营收入的 17.09%;安徽地区收入同比下降 4.02%至 3.86 亿元; 英国等境外地区实现主营收入 52.05亿元,占公司主营收入的 77.18%。

2. 综合毛利率增加 10.1 个百分点,主要受 HoF 并表影响。并表的 HoF 自营占比较高,整体毛利率较高,而且中心店毛利率显着提升 2.43 个百分点至 29.75%,驱动商业整体毛利率大幅增加 13.67 个百分点至 32.2%。工业毛利率同比增加 11.79个百分点至 37.49%;房地产毛利率同比减少 7.45 个百分点至 22.11%;宾馆餐饮毛利率维持在 80%左右的较高水平,同比增加 3.3 个百分点。

受益于商业收入大幅增长以及毛利率大幅提升,主营毛利率达 32.31%,同比大增12.71 个百分点。同时其他业务收入快速增长 74.38%且毛利率略增 2 个百分点,驱动综合毛利率仍增加 10.1 个百分点至 33.93%。

3. 销售管理费用率大增 20.43 个百分点,主要来自 HoF 并表带来的人工、门店及折旧摊销等费用增加;财务费用增加 1.46 亿元,来自 HoF 的利息支出;期间费用率大增 21.16 个百分点。销售费用率 25.41%,同比增加 22.92 个百分点,主要来自 HoF 并入带来的人工、门店和折旧摊销等费用大幅增长。管理费用率8.24%,同比减少 2.49 个百分点,销售管理合计费用额增加 21.03 亿元。因 HoF 资产负债率较高,并入后财务费用增加 1.46 亿元至 1.73 亿元,费用率增加0.73 个百分点至 2.55%,预计后续债务置换将降低公司财务费用。综上,期间费用率陡增 21.16 个百分点至 36.2%。

4. 并表 HoF 致收入及毛利率大幅增长,但费用陡增抹去所有毛利,扣非净利转为亏损 1.75 亿元。上半年公司处置新百药业 90%股权取得投资收益 4.31 亿元,同比增加 4.27 亿元,驱动营业利润同比增长 93.27%,净利润增长 21.07%,利润率减少 3.72 个百分点至 1.58%;少数股东损益为-2959 万元,最终归属净利润增长52.78%至 1.39 亿元, EPS 0.17 元(按 8 月 3 日增发后股本计)。

我们测算,剔除投资收益后,公司上半年的经营性净利润为-1.91 亿元,其中一、二季度分别为-1.61 亿元和-3001 万元,二季度经营情况环比改善。

对公司的判断。 公司 2014 年 12 月 31 日公告确立“百货+医疗服务”双主业。 2014年,公司从收购 HOF 和国贸中心升级探索百货自营模式,拓展至医疗行业、跨境电商等新领域,经营模式转型积极推进, 我们看好公司后续整合和成长空间,主要来自:(A)公司 2014 年 9 月 3 日已完成收购英国公司 88.89%股权, 2014Q4 起开始并表,且 HOF 若 2015 年完成债务置换,有望大幅减亏或盈利;(B)东方商城、国贸中心等优质商业资产陆续并表,规模效应持续增强;(C)通过参股 Natali中国进入医疗服务业,且拟收购中国脐带血库集团,行业前景和公司经营能力均较优;(D)河西项目有望从 2015-2016 年开始确认并贡献利润,建面 26 万平米,预计合计可贡献 78 亿收入, 20 亿利润, 预计将分期确认。

盈利预测。 以最新股本 8.18 亿计,初步测算公司 2015-2017 年 EPS 各为 0.54 元、0.64 元和 0.82 元,同比增长 10.2%、 19.1%和 27.2%;其中百货分别贡献 0.09 元、0.29 元和 0.35 元;地产贡献 0.39 元、 0.3 元和 0.34 元(具有较大不确定性);其他为投资收益及抵消项。 公司目前 269 亿市值对应 2015-2017 年 PE 各为 70 倍、58 倍和 46 倍,对应 2015 年 PS 约 1.7 倍,高于行业平均水平,主要体现了公司及集团旗下医疗业务估值。

考虑到公司与集团资产的整合预期,我们综合各项业务整体给以公司 12 个月目标市值 398 亿元(30%空间,主要来自集团医疗业务),合每股价值 48.6 元,给以“增持”评级:(A)给以国内百货业务 25 倍 PE,对应约 7200 万净利润预期的目标市值 18 亿元;(B)给以 HOF 2015 年约 1 倍 PS,对应 130 亿元收入预期的目标市值约 130 亿元; (C)河西地产项目:给以地产 2015 年 8 倍 PE,对应目标市值约26 亿元;(D)医疗养老业务:目前上市公司仅参股 Natali 中国 35%股权,其余 65%在集团,且集团旗下还有 Natali 以色列(14 年收入 6000 万美元,净利润 1000 万美元)、安康通(14 年收入 3000 万元,盈亏平衡)、徐州医院(持股 80%, 14 年收入 6 亿,净利润 6000 万)等相关业务; 上述医疗业务按大致按 1.2 亿元利润、加上中国脐带血库集团预期 2 亿利润,给以 70 倍 PE 测算价值 224 亿元,若集团未来将优质医疗资产陆续注入,有望进一步提升公司的盈利和估值水平,这也是公司市值上涨至今能否继续上涨的主要预期决定因素。

风险和不确定性: HOF 扭亏进程低于预期;地产销售确认进度不定;医疗业务拓展和整合进程的不确定性。

下一篇:林场十三五规划概念股将开启 林场十三五规划概念股解析

更多"健康养老十三五规划迎重大机遇 健康养老概念股详解(3)"...的相关新闻

每日财股

- 每日财股:珠江钢琴(002678)

投资亮点 1. 公司主要从事各类针织毛纺纱线以及高档精纺呢绒面料的生产与销售。主...[详细]