河北冬奥会概念股有哪些?河北冬奥会概念股一览(2)

跨区域自主开发新项目,项目、资金、管理三大优势皆备:公司立足于做大做强做优上市公司,加速推进“面向国内,实现增长式跨越”的战略规划,已先后投资成立了山西山阴、天津、陕西横山、北京等多个子公司,进一步加快了在山西、内蒙古等周边省市开发新能源的步伐,公司知名度、品牌形象不断提升,目前已达成380MW 光伏电站与600MW 风电场项目的协议,预计2016-2017年将迎来新项目的投产高峰。公司背靠央企,且有集团资产做担保,融资成本低、杠杆高;同时拥有丰富的电站建设和运营经验,通过集团集中招标的方式保障产品价格与质量,新能源项目的盈利能力较强。综合来看,公司项目、资金、管理三大优势皆备,新能源领域核心竞争力有望长期保持。

依托地缘优势,直接受益于张家口可再生能源示范区大发展:北京、张家口成功获得2022年冬奥会举办权,同时国家发改委印发了由国务院批复的《河北省张家口市可再生能源示范区发展规划》。文件明确提出,将在张家口建立国际领先的“低碳奥运专区”并规划建设可再生能源示范区,2020年风电与光伏装机规划分别为13GW 与6GW,2030年分别为20GW 与24GW;而2014年底装机规模仅有6.6GW 与0.4GW,因此未来新增装机空间巨大。公司地处河北具备地缘优势,兼得中电投河北公司深耕河北市场多年,有望直接受益于张家口市可再生能源示范区的大发展。

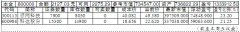

投资建议:在不考虑增发摊薄股本的情况下,预计公司2015-2017年EPS 分别为0.96元、1.44元、1.98元,业绩增速分别为139%、50%、38%,对应PE 分别为26.8倍、17.9倍、13.0倍。预计2016-2017年公司将迎来新能源项目投产高峰,国电投集团资产注入预期强烈,考虑到公司“大集团小公司”的高成长性,兼有国企改革、京津冀、冬奥会、核电等多重主题,维持公司“买入”的投资评级,目标价45元,对应于2016年31倍PE。

风险提示:集团资产注入不达预期;新项目投产进度不达预期;项目盈利不达预期;融资不达预期。

华夏幸福

华夏幸福:志在千里 大有可为

华夏幸福 600340

研究机构:中投证券 分析师:李少明 撰写日期:2015-10-16

投资要点:

行业蓝筹,业绩锁定3年。预测15 -17年营收363、477、614亿元,净利润49、64、83亿元,3年复合营收和净利润增速分别为31.7%和32.9%,远超行业平均水平。1-9月销售449亿元(同比+20%),615亿销售目标有望超额完成。预计到15年底,公司预收款锁定15 -17年结算收入j产业园区规模效应体现,未来几年将保持高增长态势。

未来三五年区域发展看京津冀,京津冀发展数华夏幸福。“京津冀”协同发展加速提升环北京区域开发价值,公司垄断环北京近2000km2土地开发权,畅享风口红利。邻通州160kr-T12委托开发用地,市政府东迁、通州限购、环球影城开工凸显开发价值。

PPP产城模式独树一帜,实现从1到10扩张。独特的产业园区开发模式在固安取得极大成功,在京津冀形成垄断壁垒,并开始巩固环上海( 300 km2)、川鄂等长江经济带布局。全国范围内累计委托开发区域近2400 kr-f12。在建52个产业园,到16年要达200个,实现从0到1到10的稳步扩张,京津冀及环上海区域有望加速落地成形。

服务升级推动估值上移。产业发展服务毛利高达97%,利润占比提升至4成,随产业新城规模化拓展及早期园区进入结算周期,产业发展服务将使利润更具弹性。历年累计1919亿元签约投资若落地即可为公司带来落地投资45%的回报。通过产业孵化和创新服务,在平台基础上提供物流、金融等更多服务,构建“互联网+产业+金融”大生态系统,盈利链条延伸至产业存量转移和增量成长的各个环节,成为继地产之后的利润增长极。

显著受益于低成本融资节省财务开支提升利润水平。已发行3期各10亿元公司债,利率分别5.99%(3年期)、5.58%(4年期X 5.69%(3年期),拟再公开发75亿元(证监会已核准)、非公开发行180亿元债券,利率预计7%左右:定增已获证监会首次反馈。

华夏幸福立志成为全球领先的产业新城运营商,其是当前“京津冀“区域发展和“产业升级”双重催化下最有优势、前景最好的标的。当前公司估值在行业中仅高于万科、保利等低估值龙头,在“转型”概念中垫底,对于拥有独特经营壁垒、产业服务结构不断升级的高增长公司,尤其是受京津冀一体化提速推进及产业发展服务落地催化,其应有别于传统房地产企业的价值正受市场认可,股价仍有很大提升空间。公司业绩下有稳增长传统业务护航,上有产业孵化育新增长极,借力国家战略之风实现产业升级之梦,有望实现业绩与估值的双赢。根据公司近况调整财务模型,预测15-17年最新摊薄EPSl.87、2.41、3.14元,对应当前股价PE13、10、8倍,未来6个月合理目标价为35元,对应15年PE19倍,中长期应和园区开发及创新型公司估值接近,再次“强烈推荐”。

风险提示:京津冀一体化不及预期,产业发展的不确定性,模式的可复制性待检验。

保变电气

保变电气:聚焦主业 特高压核电变压器龙头归来

保变电气 600550

研究机构:国金证券 分析师:张帅

投资建议。

我们看好公司聚焦主业后,经营情况的改善。公司将显著受益特高压建设的加速,未来市占率、毛利率双升,处于自身经营、行业发展的双拐点。

公司层面:聚焦主业,市占率、毛利率有望进一步提升n 聚焦主业,剥离新能源业务止血;公司2013、14 年亏损主要来源于新能源子公司,13 年与天威集团进行了资产置换,重新“聚焦主业”意图明确。

市占率、毛利率已明显回升:从2013 年起,公司输变电业务市场开拓、中标销售均出现明显好转(14 年主业毛利20.31%,12 年只有5.76%)。未来将在高毛利率的高端输变电设备上取得更多订单,业绩持续改善;n 原材料:目前取向硅钢价格有所反弹,对公司成本形成压力。但我们预计特高压、核电产品由于门槛很高,毛利率受原材料价格变动影响不大。

出口:目前公司出口业务由于运费、维修费等原因,年毛利率为-6%左右,未来随着海外制造、销售体系的完善,有望逐渐贡献利润。

下一篇:锌价概念股有哪些?锌价概念股一览

更多"河北冬奥会概念股有哪些?河北冬奥会概念股一览(2)"...的相关新闻

每日财股

- 每日财股:龙生股份(002625)

投资亮点 1. 公司主要从事各类汽车座椅滑轨、调角器及升降器等功能件和座椅系统其...[详细]