港口资源整合概念股值得关注 港口资源整合概念股一览(2)

宁波港将充分受益亚太自贸区、海上丝绸之路的建设,通过物流渗透(无水港/陆地港、海铁联运、水水联运)不断拓深核心腹地至中西部,服务产业转移、受益产业转移,2009-2013年公司集装箱吞吐量复合增长率高达15.1%,远超行业平均增速(10.1%)。

宁波是跨境电商试点城市,宁波港将受益“跨境电商”发展

宁波是跨境电商试点口岸,在保税备货模式下,宁波口岸通过海运方式进口商品的量有望随着跨境电商发展不断放大,将非常有益于宁波港港口进出口货量均衡。

宁波港重箱吞吐量来看,出口重箱占比约60%以上,进口重箱占比40%不到,未来随着跨境电商进口贸易量提升,宁波港进口重箱量有望有所改善,将对公司整体单箱费率有所提振。

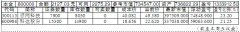

14-16年业绩分别为0.22元/股、0.25元/股、0.27元/股

根据我们对公司各货种吞吐量以及费率的预测,预计公司2014-2016年EPS分别为0.22元/股、0.25元/股和0.27元/股。考虑到公司独特的资源禀赋以及未来长期受益“一带一路”发展战略,给予“买入”评级。

通过相对估值法,按照行业平均PE估值,给予公司第一目标价6.25元,对应2015年业绩PE为25倍。

风险提示:一路一带建设进度低于预期,外贸出口低预期;

宁波海运:高基数致利润减少,受益国企改革和区域政策

业绩简评。

三季度公司完成营收2.6 亿元,同比下降7.5%,实现归母净利润-240 万元,同比减少900 万元。

经营分析。

调整航线结构,提高内贸货和长协矿比例稳定业绩:Q3 内沿海干散市场持续低迷,运价创下历史最低水平,远洋市场虽有所反弹但运价仍在历史地位附近波动。公司在实际控制人浙能集团的支持下将运力向国内市场倾斜扩大了内贸运量,长协大客户占比也比去年提升10%左右,这保证了在市场极度低迷的情况下公司航运业务仍可盈利。

高运价基数致航运收入同比下降,收支倒挂毛利减半:由于去年Q3 后期运价大幅飙升,公司提高了市场货承运比例造成较高的收入基数导致了今年Q3 收入下降9%。同时,公司继续大力租船扩大沿海运输量使租船成本大增,加上人工等其他成本上升,Q3 整体营业成本小幅上升3%。收支负向剪刀差使母公司毛利率从去年的23%大幅跳水至12%,毛利大幅减少51%。

高速业务费用增长趋缓,Q3 内继续减亏:今年前三季度高速业务成本增长为15.8%,增速较上半年放缓1.7%,通行费收入增长9%。Q3 内高速公司仍然亏损520 万,但同比减亏150 万。

盈利调整。

我们调整公司14~16 年的盈利预测至0.013 元,0.1 元和0.11 元,对应当前股价的PB 为2.17X,1.96X 和1.96X。

投资建议。

受铁矿石出货量增加带动海岬型船运价大幅飙升提振,四季度内沿海运价将有所反弹。预计在限量保价,煤炭冬储的大背景下,四季度国内煤加将反弹10%以上,国内煤价企稳反弹也将带动国际煤价走强,主要进口国补库存需求和采购积极性提高将推动煤炭海运费反弹,公司业绩有望得到改善。作为首批国企改革试点企业浙江集团旗下唯一煤炭航运平台,浙江国企改革有望加快公司聚焦主业,对航运资产整合注入和对扭亏无望低效资产转让清算的步伐,这将利好公司盈利水平和资产质量。考虑到公司同时受益海上丝绸之路、长江黄金水道、舟山群岛新区建设等,维持“买入”的投资评级

中昌海运:走出扭亏坚实一步,期待经营和资本运作再下一城

事件

公司公布非公开发行预案,拟向大股东三盛宏业、外部投资人昆仑创元、未来弘信和拟设立的券商集合资产管理计划以每股7.6元(停牌之前为8.8元)增发1.18亿股募集9亿元,其中7亿元用于偿还贷款,2亿补充流动资金,锁定期为3年。

评论

偿债短期降低财务风险,利好减亏,长期增强融资能力:截至今年三季报,公司负债率高达90.40%,显着高于海运业上市公司58%的平均负债率;海运业上市公司平均流动比率为1.53,而公司仅为为0.33,短期偿债能力较差。本次非公开发行募集资金还贷和补充流动资金后,公司负债率将降至55%,流动比率回升至0.81,每年可节省近4000万财务费用(按新股本模拟计算2013年每股收益为-0.13元,比原每股收益增加了0.16元)公司偿债能力和盈利能力加强,财务风险降低,资本结构更为稳健。从中长期来看,这将使公司向外部持续融资的能力将得到增强,有能力自主解决扩大主营业务规模和战略发展所需要的流动资金。

公司传统业务仍面临严峻挑战,期待经营和资本运作再下一城:一方面,在宏观经济下行、环保要求不断提高、下游港口库存再创历史新高的大背景下沿海煤炭运量将保持低迷,中国船东与淡水河谷深入合作也将在中长期内减少铁矿石二三程运输需求。同时,用于更替13~14年拆解老旧船舶的新船将于明年开始集中交付,这也将对沿海市场造成不小压力,我们认为沿海干散运输市场将继续保持低迷。另一方面,随着基建投资增速降低,地方政府融资能力下降,传统基建疏浚和吹填工程需求明显下降。此外,随着各参与主体涌入市场,竞争不断加剧,预计投标价将呈下行趋势对疏浚业务盈利能力造成挤压。因此,公司沿海干散运输和疏浚两大主业仍面临严峻挑战,未来我们仍然期待公司在经营和资本运作上再下一城,扭转被动局面。

投资建议

公司非公开发行后偿债能力,盈利能力,融资能力均明显提高,油价下跌对航运和疏浚业务成本下降有较大帮助,预计公司14~16年的EPS分别为-0.72元,0.025元和0.36元,维持公司“增持”的投资评级。

日照港:融资矿挤泡沫致货量回落,2015关注瓦日铁路影响与资产注入

事件描述

2014 年,日照港完成货物吞吐量2.34 亿吨,同比减少3.30%;实现营业收入50.84 亿,同比增加2.38%;毛利率同比下降1.96 个百分点至25.99%;归属母公司净利润同比下降28.61%至5.73 亿,EPS 为0.186 元。

事件评论

全年净利降三成。公司吞吐量同比下滑,但因合并岚山万盛财务报表的影响,营收同比小幅增长。而归属净利润同比下降近三成,主要原因为:1)吞吐量同比下降3.3%,同样折旧水平下吞吐量下降直接反映为毛利率回落;2)工资及职工福利费同比上升15.38%至4.35 亿;3)部分新泊位简易投产增加了折旧,2014 年公司新增通过能力1030 万吨,堆场80 万平米;4)因山西海鑫申请破产,计提应收账款坏账准备4761 万。

4 季度货量萎缩、成本上升,未贡献盈利。第4 季度公司基本没有盈利贡献。一方面是吞吐量表现差强人意,单季度吞吐量同比下降了9.85%至5135 万吨,主要因受融资骗贷事件影响,银行收紧融资规模导致贸易商积极性下降,以及周边港口带来的竞争产生了货源分流;另一方面员工工资增加计提增加了成本,同时山西海鑫坏账计提的减值损失也影响了利润将近0.5 亿。最终单季度毛利率同比下降11.85 个百分点至15.42%,为07 年4 季度以来最低水平,4 季度 EPS 仅为0.001 元。

整治融资矿叠加竞争加剧,吞吐量罕见负增长。公司全年完成货物吞吐量2.34 亿吨,同比减少3.30%,是最近10 年首次出现负增长。分货种来看:1)金属矿石吞吐量为1.42 亿吨,同比下降7.41%,较全国矿石进口13.8%的增速明显要低。一是银行收紧融资规模导致贸易商积极性下降,二是周边港口产能投放导致港口货源竞争加剧。2)煤炭及制品吞吐量为3,080万吨,同比下降7.69%。主要与全国整体煤炭需求不旺,以及取消进口煤炭零关税政策导致进口煤炭大幅下滑有关。

维持“谨慎推荐”评级。我们预计公司2015-2017 年EPS 分别为0.21元、0.23 元和0.26 元,公司未来主要看点分别是:1)瓦日铁路(晋豫鲁铁路通道)2014 年底建成后,预计2015 年下半年将带来显著的煤炭下水增量;2)日照精品钢基地建成带来的矿石和钢材吞吐量的提升,3)未来油品码头注入公司带来新的增长源。维持对公司的“谨慎推荐”评级。

更多"港口资源整合概念股值得关注 港口资源整合概念股一览(2)"...的相关新闻

每日财股

- 每日财股:龙生股份(002625)

投资亮点 1. 公司主要从事各类汽车座椅滑轨、调角器及升降器等功能件和座椅系统其...[详细]