卧龙电驱:EV 电机业务迎业绩爆发拐点

公司传统电机业务在下游油气煤弱复苏下稳定增长,EV 电机业务与采埃孚成立合资转向订单“流量入口”模式,预计将迎来高增长拐点。因此我们上调公司2019/2020/2021 年EPS 预测至0.76/0.85/0.96 元(原0.76/0.78/0.93 元),对应目前17/15/13 倍PE。参考可比公司估值给予公司2020 年25 倍PE。在2020 年扣非归母净利润9 亿元的预测下,公司2020 年合理市值225 亿元,对应目标价17.31 元,维持“买入”评级。

海外车企电动化加速,中游供应链受益。海外传统车企电动化加速落地,新能源汽车进入全球竞争时代。国内2019 年销量120.6 万辆(-4% YoY),2020年在补贴政策预期稳定下国内销量有望回暖,而海外和合资车型在供给改善下市场份额有望提升;海外方面欧洲在严苛碳排放法规下预计将成为主要增长极,海外市场爆发在即。综上,国内有支撑+海外有放量,海外车企供应链将是全球竞争时代下确定性最高的投资主线。

电机电控价值凸显,电机环节受益产业转移确定性高。电机电控是电动车核心“三电”部件之二,决定整车动力及能耗,价值量占整车约10%,仅次于电池。

未来电动车品质趋高,电机电控作为核心零部件的价值凸显。我们认为电机相比于动力总成和电控环节,其受益产业转移而具备充足的安全边界。因此建议首选切入海外电动化领先车企供应链的电机龙头。

全球视角下公司的竞争优势:

1)绑定顶级Tier1,切换订单“流量入口”模式。公司与全球顶级零部件Tier1采埃孚拟成立的合资公司具“双排他性”,即采埃孚所有的汽车电机订单均交由JV 完成。公司订单从“单次单点”模式切换至“流量入口”模式。

2)掌握汽车级的自动化生产能力,核心技术自主可控。公司工业机器人子公司SIR 曾为奔驰、特斯拉、法拉利、采埃孚等汽车行业知名企业配套生产线,公司为采埃孚所配套电机的生产线亦由SIR 供应,为公司电机产品快速达到汽车级要求提供了重要保障,强化产品力。

3)大规模及低人力成本,精简业务盈利能力增强。公司市场份额排名全球电机行业前三,具备规模优势;公司在国内和东欧布局生产工厂,享受成本仅为西欧20%的劳动力资源。未来公司将继续剥离非电机主业,精简西欧工厂业务,盈利能力料将持续提升。

EV 电机业务迎业绩爆发拐点,目前价值仍被低估。目前JV 在手订单320 亿元。

另一方面,采埃孚已量产配套宝马530Le 和奔驰首辆EQ 系列纯电车EQC。未来平台化、模块化趋势下,采埃孚电驱动配套范围有望拓宽至同平台其他车型,公司EV 电机业务具备高弹性。综上,充沛在手订单+高弹性订单增长空间,公司EV 电机将迎业绩爆发拐点。公司目前估值处于近5 年30%分位,与市场地位和战略方向均类似日本电产2020 年31 倍PE 相比,公司价值目前仍被低估。

风险因素:合资公司落地不及预期,订单不及预期,原材料价格上涨超预期。

投资建议:公司传统电机业务在下游油气煤弱复苏下稳定增长,EV 电机业务与采埃孚成立合资转向订单“流量入口”模式,预计将迎来高增长拐点。因此我们上调公司2019/2020/2021 年EPS 预测至0.76/0.85/0.96 元(原0.76/0.78/0.93 元),当前股价对应17/15/13 倍PE。参考可比公司估值给予公司2020 年25 倍PE。在2020 年扣非归母净利润9 亿元的预测下,公司2020 年合理市值225 亿元,对应目标价17.31 元,维持“买入”评级。(中信证券)

更多"卧龙电驱:EV 电机业务迎业绩爆发拐点"...的相关新闻

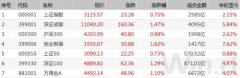

每日财股

- 每日财股:裕同科技(002831)

投资亮点 1、公司基本实现了消费类电子行业客户的全面覆盖,主要客户涵盖了该行业...[详细]