美联储三年内第八次加息!脆弱五国还跟吗?

北京时间今日(27日)凌晨2时,美联储宣布将联邦基金利率上调25个基点至2%-2.25%,创2008年以来新高,也符合市场预期。

这是美联储今年第三次加息,也是2015年年底开启的本轮加息周期内的第八次加息。然而,美国经济增长的加速是否会促使美联储加快收紧货币政策的步伐,才是金融市场关注的焦点。

除了美联储在政策声明中的措辞外,市场还尤为关注美联储加息后全球新兴市场的表现。对于一些“免疫力”较弱的新兴市场经济体来说,资金的撤离可能对其经济造成冲击。那么,在不久前阿根廷、土耳其、巴西、南非等新兴市场经济体纷纷遭遇重创后,这一轮的新兴市场危机还将持续多久?

本轮加息周期或已接近尾声

议息声明发布后,美元指数短线下挫跌破94关口,不过很快反弹;10年期美债收益率短线下跌;美国三大指数短线飙升,道指涨超90点;黄金上破1200美元关口。

MSCI新兴市场指数短线拉升后下挫。

每日经济新闻记者注意到,本次声明最重要的变化是,有关“货币政策立场仍然宽松”的语句被整体删除,是2015年开启加息周期以来首次。此前有分析人士认为,如果删除“立场宽松”的修饰语,代表本轮美国加息周期已经接近尾声。如果保留这一语句,代表美联储仍将继续加息来进一步收紧货币政策,直到不再刺激经济增长的中性位置。

不过,鲍威尔在新闻发布会上回应了对上述删除措辞的疑问,称此举不代表联储的利率路径预期有任何改变。他重申整体金融条件仍然宽松,不排除一旦经济走软降息的可能。

但至于这轮加息何时会结束,目前市场的大致预测是美联储可能在明年年底前结束此轮加息周期。彭博社报道中预测称,除了今年12月的加息,美联储在2019年依然还会加息两次;同时,欧洲美元期货价格走势意味着本轮加息周期可能持续至2020年底,2020年加息25个基点的可能性为16%。

其次,会议还更新了美联储官员们的利率预期点阵图,发布了对通胀、失业率和经济增长的多年预期。分析称,美联储对特朗普减税政策仍持怀疑态度,虽上调了2018和2019年经济预期,但认为2021年增速降至1.8%,即更接近经济长期潜能,与特朗普政府认为可持续达到3%增长相矛盾。

美联储主席鲍威尔在随后的新闻发布会上还表示,“FOMC预计通胀将持续地保持在2%。在任何特定的时候,美国通胀可能会高于或低于2%,但预估中值非常接近2%。”

此外,美联储FOMC的16位官员中有12位现在预计今年还将加息一次。需要指出的是,今年6月份和去年12月,分别只有15位官员中的8位和16位官员中的4位预测今年将总共加息四次。据芝商所“美联储观察”工具,截至今日凌晨3点,美联储12月加息25个基点至2.25%-2.5%区间的概率已升至79.9%。

图片来源:芝商所“美联储观察”工具

美国与部分非新兴经济体利率差逐渐拉大

每日经济新闻记者注意到,在今天凌晨美联储加息后,美国的基准利率已经与其他主要的发达国家拉开差距。

从下图的中可以看出,红框中为G20国家中的非新兴市场国家(据IMF标准),美国在此次加息后的2%~2.25%的利率区间已经远高于位居次位的澳大利亚、加拿大和韩国,与法国、德国、意大利、荷兰等零利率的国家相比更是“高高在上”。

图片来源:tradingeconomics.com

为何美国会与这些G20中的非新兴市场国家有如此大的利率差?这源于美国退出金融危机的应对政策:金融危机过后,美联储将利率维持在趋近于零的水平,并且施行量化宽松(QE)。在QE释放的大量资金下,美国经济开始逐渐复苏,美联储也在2015年年底开始本轮渐进式的加息。

另外,此次已是美联储自2015年年底,也就是金融危机过后的第八加息。每日经济新闻记者注意到,以英国央行(BoE)为例,BoE在2016年8月4日将利率降至0.25%后,距今只有两次加息(目前为0.75%);另外,金融危机至今,欧央行(ECB)不仅只加了一次息,过后反而还一直在降息(目前为0.25%)。

2018年8月以来欧央行利率走势(图片来源:Statista)

在主要国家的10年期国债收益率方面,10年期美债的收益率仍维持在3.1%以上。

图片来源:tradingeconomics.com

美国国债收益率一直被全球资金市场当做“标杆”,因为美国国债几乎是教科书般的“无风险投资”。美债收益率走高,意味着资金的“价格”升高,钱比以前更贵了,资金的闸门将关得更紧,这对美股来说是个很坏的消息。

“脆弱五国”仍待考

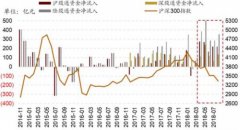

不过,美联储的加息将不可避免地吸引资金回流美国,对于一些“体质脆弱”的新兴市场国家来说,资本的撤离可能带来金融市场上的危机。虽然在过去10多年的时间内,新兴市场由于汇率机制更加灵活和外汇储备更加雄厚而提升了抗风险能力,但是依然有自身经济较为脆弱的新兴经济体市场陷入麻烦。

2013年,当美联储出人意料的决定开始收紧货币刺激计划,将“缩减恐慌(taper tantrum)”推向高潮后,在新兴市场引发了一场剧烈的抛售潮。事后,美国投行摩根士丹利根据经常账户余额、外汇储备与外债的比率、外资持有的政府债券、美元债务、通胀和实际利差这六个因对新兴市场进行评分,创造出了“脆弱五国(Fragile Five)”一词。

具体来讲,最初的这“脆弱五国”包含了巴西、印度、印尼、土耳其和南非。这些新兴市场国家在面临资本外流时的脆弱性更加突出,此前因为货币宽松、经常帐赤字偏低和经济成长掩盖了潜在挑战,为这些市场吸引了更多资金。

需要指出的是,在2016年12月,摩根士丹利又将“脆弱五国”改成了哥伦比亚、印尼、墨西哥、南非和土耳其。2017年11月,信用评级机构标普全球(S&P Global)将该机构的“脆弱五国”定义为:土耳其、阿根廷、巴基斯坦、埃及和卡塔尔,理由是这五个国家将受到利率上升的影响。

然而,每日经济新闻记者注意到,今年以来,摩根士丹利最初定义下的“脆弱五国”再次遭遇了大规模的抛售:

由于印度通胀上升、油价大幅回升,本月初印度卢比兑美元跌至历史新低,年初至今累计跌幅超过12%,为全亚洲表现最糟糕的货币——这已迫使印度央行在过去3个月两次加息。

印度卢比兑美元今年以来持续下跌(图片来源:彭博社)

与此同时,印尼货币印尼盾也在本月初跌至1998年亚洲金融危机以来的最低水平,年初至今也累计下挫10.5%。今年五月以来,印尼央行已四次加息,并大举干预支撑印尼盾。

拉美最大经济体巴西下月便将举行至关重要但及其难预测的总统大选,但由于巴西正艰难地从该国史上最严重的衰退中缓慢复苏,巴西雷亚兑美元尔年初至今已下挫27%。

本月初公布的数据显示,南非经济已经陷入2009年以来的首次衰退。年初至今,南非兰特兑美元也已下挫24%。评级机构惠誉(Fitch Ratings)本周二发表声明称,南非总统西里尔·拉马福萨(CyrilRamaphosa)数十亿美元的经济复苏计划不太可能提升南非低迷的经济增长。

土耳其的问题更加严重。数据显示,去年底,土耳其外币债务占GDP比重高达53%;通胀涨至十四年新高,接近16%,是官方通胀目标5%的三倍;本币里拉兑美元年内跌超60%。而土耳其央行在总统埃尔多安的控制下拒不加息。

土耳其里拉兑美元上月中旬曾跌至6.8843(图片来源:彭博社)

作为拉丁美洲的第三大经济体,阿根廷经济近年来进入前所未有的衰退时期。赤字飙升,货币超发严重,导致汇率大幅缩水,债务违约风险随之急剧上涨。由于投资者担心该国经济崩溃及资本外逃,阿根廷比索今年迄今已跌超97%,稍早跌幅一度达到110%,超越土耳其里拉成为新兴市场表现最差货币。

阿根廷比索成今年新兴市场表现最差货币(图片来源:彭博社 )

此外,新兴市场也深受债务困扰,美元走强使它们更难偿还债务。国际金融研究所(IIF)的最新数据显示,新兴市场国家的债务从2002年的9万亿美元增至2007年的21万亿美元,最终增至2017年的63万亿美元。

更多"美联储三年内第八次加息!脆弱五国还跟吗?"...的相关新闻

每日财股

- 每日财股:安车检测(300572

投资亮点 1、公司是国内机动车检测领域整体解决方案的主要提供商,是国内少数能同...[详细]