又被抢光!储蓄国债咋就这么火?

5月10日当天,新一期储蓄国债正式发行,多家银行网点再现抢购的火爆行情。

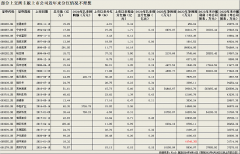

根据财政部官网消息,5月10日至5月19日,财政部发行2024年第三期和第四期储蓄国债(凭证式),两期国债均为固定利率、固定期限品种,最大发行总额300亿元。其中,第三期期限为3年,最大发行额150亿元,票面年利率2.38%;第四期期限为5年,最大发行额150亿元,票面年利率2.5%。

受部分银行降低存款利率、暂停销售大额存单等因素影响,近来储蓄国债关注度进一步提高。由于此次发行的是凭证式储蓄国债,只能在银行网点柜台购买,不少投资者在开售当天早早去网点排队。

此前财政部就透露,在3月份凭证式储蓄国债发行过程中,北京市466个网点中有14个网点在半小时内售謦。可能造成部分投资者在银行网点柜面排队,但却没有买到储蓄国债的情况。4月份发行的电子式储蓄国债,部分银行网上端出现瞬时供需矛盾,几分钟内就已售罄。

今年投资者投资国债的热情高涨,背后主要由哪些因素驱动?储蓄国债具备哪些投资优势?储蓄国债怎么买?抢不到国债,投资者还能买点什么?围绕这些热点话题,《金融时报》记者采访了多位业内专家。

Q:储蓄国债有啥投资优势?为什么这么火爆?

A:储蓄国债代表的是国家信誉,保本保息、收益稳定,长期以来受到广大投资者青睐。

光大银行宏观市场部研究员周茂华告诉《金融时报》记者,储蓄国债按年付息,提前支取灵活并且分段计息,避免了普通存款提前支取面临利息损失的问题。近年来储蓄存款尤其是定期存款利率中枢下行明显,储蓄国债能较好兼顾收益和流动性需求,部分投资者以此代替储蓄存款。此外,部分居民对未来存款利率下行仍有一定预期,也提升了投资国债的热情。

中信证券首席经济学家明明在接受《金融时报》记者采访时表示,近来存款利率持续下降,权益市场波动较大,储蓄国债认购方式便捷,并且具有无违约风险、投资门槛低以及收益稳定可预期的优势。此外在流动性上,投资者还能通过储蓄国债质押获取短期银行贷款。

不过,《金融时报》记者注意到,与去年相比,今年发行的同期限储蓄国债利率已经明显下降。以2023年第三期和第四期储蓄国债(凭证式)为例,3年期国债票面年利率2.95%,5年期国债票面年利率3.07%。而今年,同期限国债票面利率分别为2.38%、2.5%,均较去年下行57个BP。

“受市场利率下行、市场需求相对旺盛等因素影响,储蓄国债票面年利率有所下降。”周茂华表示,从趋势看,储蓄国债利率下行空间预计相对有限,主要是考虑到宏观经济稳步向好,金融市场情绪持续回暖,居民储蓄、投资与消费取向常态;同时,国内积极财政政策发力提效,债券市场供给有望合理增长,供需趋于平衡。

东方金诚研究发展部总监冯琳对《金融时报》记者表示,今年以来,国债收益率整体下行,储蓄国债票面利率也随之有所下降。不过,当前居民可选择的投资品种相对有限,加之存款利率持续下降,居民对储蓄国债的投资需求依然旺盛,预计国债投资的火爆势头还将持续。

“考虑到广谱利率下行的趋势,未来高收益资产会更加有限,因此国债投资依然有较大的需求。”明明说。

Q:抢不到储蓄国债,还能投资点什么?

A:据统计,60岁以上的投资者占储蓄国债投资者的比例达55%。除了抢购储蓄国债,稳健型投资者还能投资什么?

对此,冯琳表示,储蓄国债投资者主要是风险偏好比较低且持有稳定资金的投资者,这类投资者对投资产品有保本要求,同时对产品流动性的要求不高,可以接受较长的锁定期。除储蓄国债外,目前柜台债券业务品种已经进一步拓展到地方政府债、央企发行的高等级信用债等其他债券品种,有利于丰富这一类投资者的投资配置需求。

周茂华表示,国债投资者多数偏好于低风险、稳健收益的产品,除了存款、储蓄国债以外的产品,风险相对低一些的产品还包括:地方政府债券、国债逆回购、货币基金、期限相对短一些的理财产品、债券基金及保险产品等。

明明表示,储蓄国债适合风险偏好较低、追求稳定收益的投资者。除了储蓄国债,这类投资者还可以选择理财、债券基金等低风险的资管产品。

投资储蓄国债是否也面临投资风险?“随着存款利率持续下降、银行大额存单停发、理财产品打破刚兑等,市场缺乏安全资产,风险偏好低的投资者对国债的投资需求相应增多。国债由财政部发行,背后是国家主权信用,本息兑付保障度高,信用风险很低。”冯琳表示,储蓄国债的投资人是个人投资者且一般持有到期,因此也不必担心利率波动造成的资本利得损失风险。不过,投资者可能会面临债券持有期内利率上升,导致利息收入跟不上市场水平。

Q:国债在哪儿买?不持有到期可以吗?

A:储蓄国债分为凭证式和电子式两种。其中,凭证式储蓄国债通过银行网点柜面销售,电子式国债可以通过银行网点柜面和网上银行购买。

根据往年惯例,储蓄国债通常在每年3月至11月的10日至19日发行。其中,3月、5月、9月、11月发行储蓄国债(凭证式);4月、6月、7月、8月、10月发行储蓄国债(电子式)。

2024-2026年储蓄国债承销团成员名单包括国有六大行在内的40家商业银行。在储蓄国债(凭证式)发行期内,投资者可以携带有效身份证件,到这40家商业银行的营业网点购买。

如果投资者购买的储蓄国债不能持有至到期,可到原购买机构办理提前兑取。财政部在发行2024年第三期和第四期储蓄国债(凭证式)的公告中指出,投资者提前兑取两期国债按实际持有时间和相对应的分档利率计付利息:从购买之日起,两期国债持有时间不满半年不计付利息,满半年不满1年按年利率0.35%计息,满1年不满2年按0.85%计息,满2年不满3年按1.87%计息;第四期国债持有时间满3年不满4年按2.32%计息,满4年不满5年按2.43%计息。

Q:为满足投资者购债需求,财政部将采取什么措施?

A:财政部已经注意到储蓄国债存在的局部供需矛盾问题,并表示将采取四类举措,进一步满足投资者购债需求。

财政部国库司司长李先忠近期表示,一是密切关注储蓄国债的供需关系变化和销售情况,研究适当增加发行规模。“一债难求”核心就是需求旺盛,供给相对不足,所以下一步要研究适当增加发行规模。二是研究进一步调降单人购买限额,使储蓄国债能够惠及更多的投资者。三是在保障柜面销售的基础上,不断提升电子式储蓄国债的信息化服务水平,稳步增加电子式储蓄国债网上(手机)端销售额度。同时,加大宣传,引导更多的投资者通过网上(手机)端购债,改进购债体验。四是会同有关部门,进一步优化凭证式储蓄国债的额度分配机制,更好地匹配有实际需求的网点,并研究优化凭证式和电子式两种储蓄国债发行比例的中长期安排,更好地满足投资者购债需求。

下一篇:推动低空经济健康发展

更多"又被抢光!储蓄国债咋就这么火?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]