2015年以来,证券类私募风起云涌,3年间16位玩家在百亿级私募名单之中“消失”。

事实上,在2015年百亿级证券类私募也不过是28家,这一名单的“换血率”高达57%,说明着这个行业的激烈竞争与残酷。

百亿私募名单巨震

“这两年市场变化太快,2017年的蓝筹市我们没有及时转换过来,2018年其实整个私募行业绝大部分都在亏钱,这种情况下出现客户赎回、管理规模下降其实再正常不过。”某大型私募人士告诉中国证券报记者,他们公司在2017年退出了百亿级私募名单。

据中国证券报记者了解,在2015年以来的历次市场调整与风格切换之中,不少百亿级大型私募由于难以适应短期内的巨大变化,业绩出现持续性亏损。对于自身规模的下降,另一大型私募人士也坦言:“这首先肯定是我们自身的原因,因为亏损一些投资者不再信任我们,但另一方面我们也相信我们能够重回‘巅峰’。”

对于私募而言,业绩就是一切,上述私募规模的下降其实并非个例。

据格上研究中心调研数据统计,截至今年一季度,管理规模超过百亿级的证券类私募管理人共31家,相比2015年前的28家,绝对数量上只增加了3家。但三年间,进入百亿私募名单的玩家却有大幅变动,2018年前达到百亿规模的私募中,目前仅有12家管理规模依旧在百亿以上,16位玩家消失在百亿名单中。

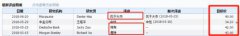

2015年以来规模一直保持百亿规模以上的证券类私募

数据来源:格上研究中心

出局者大致分为几类,既有选择“私转公”的,也有因违规被罚的,更多还是因业绩表现不佳而导致规模大幅缩水。与此同时,还有19家机构在市场的考验下脱颖而出,迈入百亿行列,述说着私募行业“物竞天择,适者生存”法则。

在不断变迁的市场中,通常每一个规模达到百亿级的私募都并不简单,基本都已形成了完善的团队和成熟的投资理念,但在这3年市场中,却出现了高达16家私募从百亿级名单中出局,为何这些百亿级私募竟然如此“脆弱”?

“规模和成熟的投资理念和策略没有绝对的关系。百亿私募是资金造出来的,不能线性地认为他们的投资能力有多高,尤其是在牛市过程中出现的百亿私募。大家都认同一句话:牛市里大家都是‘股神’,熊市来了才知道谁在‘裸泳’。”钜阵资本投资副总监钟恒说。

弱市下新百亿不断出生

“2015年上半年正处于牛市,大家欣喜若狂,各路资金大量涌入风险资产,股票市场首当其冲,股市成交量创有史以来新高。资金的涌入使得各类型基金销售机构,比如银行私行、三方、甚至私募的直销都要应对汹涌而来的资金。由于缺乏对私募的深入研究,使私募获取资金的难度大大降低。在这个环境下涌现的百亿私募的质地可谓令人担忧。”钟恒说。

不同于之前牛市中出现的百亿级私募,在这几年市场环境下,一些私募也开始向百亿级私募名单进发。格上研究中心数据显示,仅在2017年就有源乐晟等11家私募新晋百亿级名单,而业绩是其规模增长的最主要驱动因素。

源乐晟方面也指出,成立10年,源乐晟在不同特征的市场中通过灵活调仓、精选个股、严格止损跨越牛熊,始终表现出中低风险、高收益的业绩特征。“源乐晟在2017年并没有参与到底是‘牛市’还是‘熊市’的讨论中,而是认认真真地挖掘机会,给投资者带来回报。”

百亿私募要锻炼“长跑”

对于近3年来百亿私募名单的变化,尤其是持续保持规模在百亿元以上的星石投资、景林资产等12家私募,其稳定的投资业绩以及风格都极为值得关注,他们均堪称私募界的“长跑选手”。

那么规模不断扩大的“长跑型”优质私募到底需要具备哪些素质?一些成立期限超10年的私募机构给出了自己的答案,星石投资首席执行官杨玲说,随着A股市场逐步成熟、制度不断完善,投资者结构持续优化,创造超额回报会越来越难,获得稳定的业绩回报需要团队合力、与时俱进的投资方法和严格的风控体系。

对此,钟恒则表示,“长跑型”百亿级私募一是要具备成熟、稳定的投资理念和策略;二是必须有独立思考能力,不易受外界干扰;三是想和做保持一致,即言行一致;四是强大的投研体系,比如在研究理念、方法、深度以及研究向投资转化等方面;五是完善的风险管理体系,尤其在资金量越来越大的时候会变得更重要,比如投资风险、运营风险等。

上一篇:医药类基金前景如何?2018年医药类基金收益排名一览

下一篇:不到1个月加至满仓 MSCI基金出手抄底了?(附重仓股)

投资亮点 1、2018年4月19日公告,以2017年12月31日公司的总股本100,000,000股为基...[详细]