股指期货技术分析应用

股指期货自2010年4月16日上市以来,很受投资者欢迎,特别是短线投资者参与非常踊跃。据统计,股指期货的平均“换手率”(成交量/持仓量)达700%左右,可见短线特别是日内资金的参与非常活跃。而对短线活跃的品种,技术分析显得尤其有效和重要。本文尝试通过多种技术方法分析来把握股指期货走势及其各阶段中存在的投资机会。

1。趋势指标MACD

MACD(Moving Average Convergence and Divergence)是Geral Appel 于1979年提出的,它是一项利用短期(常用为12日)移动平均线与长期(常用为26日)移动平均线之间的聚合与分离状况,对买进、卖出时机作出研判的技术指标。MACD还有一个辅助指标——柱状线(BAR).MACD是从双移动平均线发展而来的,但比移动平均线使用起来更为方便和有效。

MACD指标主要运用于对价格中长期趋势的判断,是一种趋势性指标。对价格的短期波动不够敏感以及振荡市中使用效果低下是其弊病。在使用过程中,如果能结合价格与30或60日均线的关系来进行判断将更为有效。如2010年8月25日—9月29日期间的股指期货指数走势,虽然此期间MACD指标出现绿柱,且DIFF向下交叉DEA线,指标信号指明股指期价处于空头势运行。但若注意到期价仍处于60日均线上方运行,则不会轻易做出卖空的动作,规避了9月30日起股指期价扶摇直上所带来的做空风险。

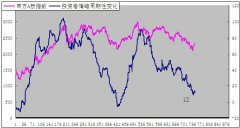

常规的MACD指标运用,这里不过多进行介绍。在运用过程中,特别要注意一种特殊信号——背离。这种信号产生时,一般之前的趋势将要发生大的改变。在投资过程中,困扰投资者的最大问题便是不懂得在适当的时候认识到趋势的改变,从而避免继续原来的趋势操作使利润回吐。MACD指标也强调形态和背离现象。当价格持续回落创出前期新低,但MACD指标却走出一波高于一波的走势时,意味着底背离现象的出现,预示着价格将很快结束下跌,转头上涨;反之亦然。背离理论之所以重要,就是它能提前预知反转的可能性。从本质上说,背离表示价格超常运行,而回归正常水平的自然运动原理正是反转力量所产生的内在原因,一旦反转力量积聚到足以抗衡原有趋势动力时,反转随即产生。如2010年7月9日前后的MACD指标变化情况与5月24日前后的对比情况(如上图所示),就是一种背离。它暗示着期价前期的跌势出现改变,转而迎来上涨趋势。

2。均线系统

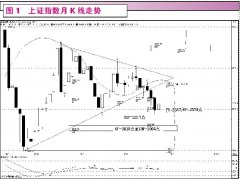

美国佬葛南维教授所创的移动平均线八项法则,历来被平均线使用者视为至宝。而移动平均线也因为它,才能淋漓尽致地发挥道氏理论的精髓。八项法则中四条用来研判买进时机,四条研判卖出时机,在运用过程中应灵活使用,不可死记硬背、生般硬套。均线系统中,有长期均线(120日、250日等)、中期均线(60日均线等)和短期均线(5日、10日等)。这些均线有时同向运行,有时交错背离。当长短期均线同向运行时,价格一般处于明显的趋势中,但要警惕的是当价格与中长期均线都出现明显偏离时,有可能出现阶段性的技术性修复行情——即短期反向波动,当然趋势仍未改变,但有时这个技术性修正的波动由于杠杆作用将使投资者“前功尽弃”甚至被“扫地出门”。如2010年11月11日至19日,股指回落幅度高达550点。

当均线系统经过一段同向的运行后靠拢,然后又重新向原来的方向发散时,将是一个非常好的趋势信号。如9月30日前后的均线变化情况(如图标示的“第一处买点”),这个阶段短期均线有下行趋向,但60日均线仍缓慢上行走势。特别是在重新发散时,如果K线是大阳或大阴K线,则将是更为确定的信号。同样,12月13日前后的均线变化情况也属于这种情况,只不过这时候均线系统的级别稍微扩大了些。这个阶段是期价向89日均线靠拢,然后重新发散。同样我们发现,12月13日(包括10日,将2根K线合并)出现的K线是大阳K线,因此可以断定,这个买入信号是可靠的。

TAGS:应用分析期货技术股指上一篇:精解SAR停损指标

下一篇:有几招可以识别起涨信号?

更多"股指期货技术分析应用"...的相关新闻

| >> 股票的短线形态指标经典技术解析大全 | >> 技术形态逃顶用法 |

| >> 炒股必看:波浪的特性和等级划分 | >> 买入股票实用的形态组合 |

| >> 三角形态在实战中的应用 | >> 最新分析:三种经典的缺口分析 |

| >> 利用RSI指标寻找短线超跌和由弱转强 | >> K线小连阳 黑马初长成 |

| >> 新版:用技术分析判断卖出信号 | >> 10日均线的运用技巧 |