海通、中金浮盈超40亿!“闭眼打新”还能持续多久?

眼瞅着又是一年年底,在这个即将过去的IPO大年,又有多少人靠着打新赚得盆满钵满?

数据显示,今年上市的375只新股中,已有立昂微、万泰生物、斯达半导喜提“十倍股”殊荣,截至12月22日累计收益分别为15.67倍、14.43倍和13.44倍,另有53只新股也顺利实现股价翻倍。由此看来,A股的IPO造富神话似乎仍在继续。

然而另一边,非注册制新股上市开板速度也越来越快。数据显示,截至12月22日,在年内181只非注册制新股中,共有27只上市首日即开板。而在375只全部新股中,则有213只最新收盘价低于上市首日。

随着注册制带来的市场化发行定价机制越发深入人心,打新收益逐步分化,预示着“闭眼打新都赚钱”的时代正在远去。

27只新股上市首日开板

新股(非注册制)上市首日就开板的现象时有发生。12月22日,主板上市的新股森林包装上市后快速打开涨停板,盘中长时间出于未封板状态,直到尾盘才再度被拉升封涨停,最终收报27.32元,上市首日涨幅44%。

森林包装并不是今年第一只上市首日就开板的非注册制新股。证·券·时·报·券商中国记者据数据统计发现,截至12月22日,在年内181只非注册制新股中,共有27只上市首日即开板。比如12月18日刚刚上市的同兴环保、12月8日上市的联泓新科、以及12月4日上市的友发集团和兆威机电。

若将时间适当拉长来看,则在181只非注册制新股中,共有90只新股在上市5天内就迅速打开涨停板,占比接近一半。尽管还有5只新股未开板涨停天数不少于20天,但总的来看,非注册制新股的连板天数似乎并不如人们意料中那么可观。

若将范围放宽到今年上市的全部375只新股,则可以看到,共有213只新股最新收盘价低于上市首日。这意味着,如果这些新股的中签投资者上市首日就落袋为安,会比持有到现在更划算。

事实上,未能及时变现不仅可能导致打新收益收窄,更可能会遭遇破发的尴尬。截至12月22日,在375只新股中,共有17只最新收盘价相对于发行价涨跌幅为负,这意味这些新股最新收盘价已然跌破发行价。

虽然目前A股最近一次出现上市首日破发的案例,还要追溯到2019年12月的建龙微纳(2019年也仅有两只破发新股)。但可以预计,随着资本市场深化改革的不断推进,市场化发行制度日趋完善,在投资者用脚投票的结果下,上市首日破发或许将不再那么稀奇。

打新收益分化趋势凸显

从上市首日的市场表现来看,今年8月上市的康泰医学就是一只不折不扣的大肉签,上市首日盘中一度涨近30倍,最终收盘也有超过10倍的涨幅,相当于中一签最高赚近15万。除康泰医学之外,上市首日涨幅超过500%的还有国盾量子、卡倍亿、龙腾光电等10只个股。

事实上,在年内375只新股中,共有143只上市首日股价翻倍。这意味着,即便是上市首日收盘即卖,打中一只新股也有38%的几率获得一倍收益。

但如果拉长时间来看,主板优质新股的表现似乎更加值得持有。今年上市的375只新股中,股价累计上涨10倍的立昂微、万泰生物、斯达半导三只新股,均在主板上市,截至目前的累计收益分别为15.67倍、14.43倍和13.44倍。与此同时,另有53只新股也顺利实现股价翻倍。

需要注意的是,能够享用打新盛宴的,不止有中签的幸运儿,更多的收益其实是被战略投资者纳入囊中,其中就包括通过另类子公司参与科创板跟投业务的券商。

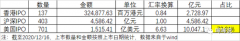

据山西证券研究所统计,今年券商科创板跟投收益丰厚。截止12月10日,券商另类投资子公司科创板跟投项目127个,最新浮动盈利为90.04亿元,头部券商参与配售及浮盈贡献更多,其中海通创新投资跟投浮盈21.28亿元,中金公司跟投浮盈19.60亿元。山西证券对此分析称,项目质量和把控能力成为券商跟投获利的关键。

上一篇:又一巨无霸来袭!三峡新能拟募资250亿 但这个问题挑战不小

更多"海通、中金浮盈超40亿!“闭眼打新”还能持续多久?"...的相关新闻

每日财股

- 每日财股:豪悦护理(605009)

投资亮点 1.豪悦护理成立于2008 年,是国内个人卫生护理用品领域领先的制造商,产...[详细]