新规欲砸壳 20家“T族”入“休克名单”

退市新规落地,让创业板感受到“地震 ”般的冲击,创业板指数23日重挫5.25%。按照相关标准,短期内退市新规不会真正波及创业板公司,而主板却有望在强化退市制度的呼声下出现大规模的壳资源消退。参考创业板新规,主板20家ST类公司符合暂停上市条件。

退市公司或再现主板

在A股市场历史上,共有75家公司先后终止上市。剔除吸收合并、私有化等原因之外,由于经营不善而遭遇退市命运的A股公司共有43家,而最后一家——*ST联谊的终止上市时间还要追溯到2007年12月13日。

早在2006年5月,*ST炎黄就由于因连续三年亏损被交易所暂停上市,然而过去近六年的时间,*ST炎黄依然徘徊在退市的边缘,堪称“僵尸”公司的典型。根据*ST炎黄今年3月份的公告,公司早在2007年已向深交所提交了恢复上市申请,此后一直处于补充和完善恢复上市有关文件的阶段。

历数目前暂停上市的23家A股公司,像*ST炎黄这样利用制度漏洞苟延残喘的壳公司不在少数,*ST朝华、*ST方向等公司虽然暂停上市后依然出现亏损,并且资不抵债状况严重,不过凭借“补充材料”的幌子一直游离在退市之外。

不过,深交所关于创业板退市制度的规定显然压缩了壳资源的生存空间。《创业板上市规则》对申请恢复上市过程中公司补充材料的期限作出明确限制,要求必须在三十个交易日内提供补充材料,期限届满后不再受理。

如果主板市场实行类似的制度,借壳重组久拖未决的僵尸公司有望加速退市进程。在已披露的年报中,*ST炎黄、*ST嘉瑞、S*ST聚友已经连续三年以上净资产为负,其中S*ST聚友2011年净利润亏损6065.85万元。

此外,创业板退市制度规定,如果暂停上市后首个年度报告净利润为负将终止上市,财务数据将以扣除非经常性损益前后的净利润孰低者为计算依据。对于希望依靠资产重组实现恢复上市的ST公司来说,扣除非经常性损益的指标无疑限制了借壳翻身的可能,这也将加速暂停上市公司的退市进程。

20家公司或“中枪”

证监会主席郭树清曾表示,主板退市制度有望上半年推出。而从监管部门表态和业内专家分析来看,打击壳资源炒作将成为制度建设的重点,市场化、定量化将成为新规则的趋势。在这样的背景下,创业板退市制度的出台,对于主板有着极强的参考意义。

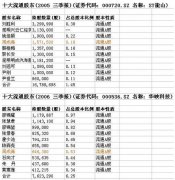

首先,最近一个年度净资产为负的公司将直接暂停上市。在已披露年报的A股公司中,23家公司处于资不抵债的窘境,且全部为ST类公司。剔除*ST炎黄、*ST嘉瑞、S*ST聚友等已经停止交易的公司,其余20家公司或将由于更加严厉的退市规则而暂停上市。

对于这些“休克”概念公司来说,退市新规犹如一道“催命符”。4月23日,陷入债务风波无法自拔的*ST海龙开盘不久即封于跌停,一改此前数日震荡的走势。数据显示,该公司截至一季度末的净资产达到了-10.04亿元。

同样,作为A股市场中资不抵债最严重的公司,*ST中华A结束了连续多日的反弹,重挫4.52%。数据显示,该公司最新净资产为-16.90亿元。*ST中华A虽然2011年实现3972.09万元的盈利,不过对于巨额债务来说依然是杯水车薪。按照去年净利润测算,*ST中华A如果通过自身经营实现净资产转正,需要长达42年的时间,这还要以债务规模不进一步扩大为前提。

其次,创业板新规将最近两年财务报告被出具否定或无法表示意见作为暂停上市的标准之一。在已披露年报的公司中,只有两家公司被连续两年出具无法表示意见的审计报告,分别为*ST中华A、*ST科健。其中,*ST中华A已经连续5年的财务报告被审计机构认定无法表示意见;*ST科健也自2007年被出具非标意见后,连续4年被“无法表示意见”。

会计事务所在审计结果的说明中陈述,*ST科健已经严重资不抵债,并存在多项巨额逾期借款、对外担保,面临多项诉讼、资产被查封或冻结,以及生产经营规模萎缩。虽然,2011年10月法院裁定对*ST科健进行重整,不过截至审计报告日,*ST科健管理人仍未向法院和债权人会议提交重整计划草案,导致审计人员无法判断上市公司的持续经营能力。

毫无疑问,相比于目前的规则,创业板退市制度有了重大的创新和完善。不过,主板公司长期存在的不合理现象依然无法在短期内消除,例如许多ST公司通过补贴、债务重组等手段包装财务数据,借此规避连续三年亏损暂停上市的条款。在创业板退市制度中,连续亏损暂停上市的年限依然为三年,并且以经审计的净利润为依据,市场期待的“扣除非经常性损益前后的净利润孰低”原则只是被纳入到暂停上市后的考核标准。

更多"新规欲砸壳 20家“T族”入“休克名单”"...的相关新闻

每日财股

- 每日财股:新兴铸管(000778)

投资亮点 1、公司和中信信托组建中新资源积极向上游拓展:公司与中信信托共同出资...[详细]