数据揭秘A股风格轮动 价值成长切换窗口或已临近

今年以来A股市场风格依旧偏向价值,国证价值指数累计涨幅超8%;成长风格则受到较大抑制,国证成长指数大跌近6%(数据均截至2月23日,下同)。价值成长走势两极分化已有较长时间,未来会否延续?证券时报·数据宝通过梳理发现,A股市场往往2年至3年会出现一轮风格切换。以此推断,成长风格是否已临近“风口”,价值风格获取超额收益的机会正在收窄?

价值成长走势两极分化

今年价值板块霸屏涨幅榜,煤炭、银行两大行业均涨超12%,家用电器、石油石化、交通运输等板块均逆市上涨。年内上涨的七大板块,均是价值板块的典型代表。(图1)

价值股牛股成群,20多只个股年内股价创出历史新高,其中包括农业银行、中国移动、中国银行、中国海油、长江电力、陕西煤业等多只龙头。

在价值股猛涨的背景下,成长股却持续低迷。从今年行业表现来看,计算机、电子、国防军工等10个行业指数年内跌幅超10%,其中多数板块为成长股集中营。部分成长股的典型代表跌势较大,药明康德、金山办公、立讯精密等千亿龙头年内跌幅均超20%。

往前看,价值成长两极分化时日已久。以国证价值指数和国证成长指数分别代表价值股和成长股,包括今年在内,国证价值指数已经连续3年跑赢国证成长指数。其中,今年以来国证价值指数跑赢国证成长指数接近15个百分点,2022年及2023年分别跑赢13.49个、16.45个百分点。

数据揭秘A股

风格轮动特征

一般而言,价值股是指进入成熟期,拥有一定的行业地位,盈利能力较为稳定,估值相对较低、股息相对较高的公司。成长股则是指规模相对较小,盈利能力及增速较不稳定,业绩处于高增长阶段或具有爆发潜力,估值相对较高、分红相对较少的公司。

就A股来说,区分价值股和成长股的方式一般有两种。一是用沪深300指数代表价值股,用创业板指代表成长股。不过,沪深300指数成份中包括了不少成长股,包括宁德时代、迈瑞医疗等权重股;而创业板指对成长股的代表性有缺陷,只选取了创业板股票。

相比较而言,国证价值指数和国证成长指数表征性更好。其中,国证价值指数从国证1000指数样本股中,选取每股收益与价格比率、每股经营现金流与价格比率、股息收益率、每股净资产与价格比率综合排名前332只样本股编制而成;国证成长指数从国证1000指数样本股中,选取主营业务收入增长率、净利润增长率和净资产收益率综合排名前332只样本股编制而成。

从成份股来看,国证价值指数包括了中国平安、招商银行、美的集团、长江电力、中国神华等龙头,均是各行业的价值股代表;国证成长指数则有宁德时代、东方财富、迈瑞医疗、立讯精密等,也大致代表了典型成长行业的龙头。

数据宝梳理2003年以来国证价值指数和国证成长指数的表现发现,在典型意义的牛市和熊市中,价值股和成长股通常是一荣俱荣,同涨共跌。比如在2007年大牛市中,国证价值指数在2006年及2007年分别大涨98%和203%,同期国证成长指数上涨121%和174%;2009年的小牛市两大指数分别上涨99%和112%;2014年、2015年大牛市两大指数涨幅较为接近,2年累计涨幅分别为78%和68%。这段时间的创业板指表现更好,累计涨幅超108%。

在大熊市期间,价值成长也是泥沙俱下。2008年熊市两大指数均跌超62%,2011年均跌超18%,2018年均跌超21%。相对而言,熊市中价值股表现更为抗跌,2011年国证价值指数跑赢国证成长指数超10个百分点,2018年跑赢超12个百分点。在震荡市和平衡市中,两大风格的表现差异较为明显,2013年成长风格跑赢,2018年价值风格跑赢。

整体来看,2003年以来价值表现更好的年份有14个年度,占比达到64%。包括本轮周期在内,有3次连续3年国证价值指数跑赢国证成长指数,另外两次是2003年到2005年以及2016年到2018年;另外还有两次连续2年国证价值指数跑赢国证成长指数,分别是2007年到2008年以及2011年到2012年。

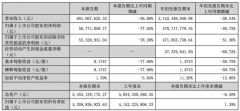

综上所述,价值风格长期跑赢成长风格的概率更高,这其中的核心原因或许在于价值股盈利能力的稳定性以及较低的估值。相比较而言,成长股的盈利能力波动性较大:2014年至2018年国证成长指数净资产收益率连续多年下降。(图2)较高的估值也抑制了成长股的表现,典型的创业板指、科创板指数最新市盈率依然在25倍以上,而国证价值指数市盈率在9倍以下。

以史为鉴,A股价值和成长风格通常2年到3年会出现一轮风格切换。2003年以来价值股和成长股至少发生5次显著轮动。通常来看,大级别的风格切换,往往在两种风格ROE(净资产收益率)拐点附近出现,市场更加关注价值和成长风格盈利的相对变化。在盈利上行期,市场更加关注弹性和高回报,通常表现为成长风格取得超额收益;比如2014年国证成长指数的盈利能力得到修复,市场表现更偏向科技股。而在盈利下行期,市场更重视估值与安全边际,通常市场更偏好价值风格。比如2011年国证成长指数盈利能力回落,价值风格得到更好回报。

理论上来说,A股风格与经济和产业周期密切相关。一般而言,当经济处于上升期,往往伴随着货币政策、产业政策的宽松,成长股更为获益;当经济处于衰退期,抗风险能力较弱的成长股盈利能力会显著下降,相对更为稳健的价值股表现更佳。

另外对于产业周期而言,当行业爆发性增长的时候,往往涌现一批新的优质公司,成长股的超额收益也会非常显著。近年来典型的新能源产业就给投资者带来了丰厚的回报。同时需要明确的是,成长型产业波动大,个股股价暴涨暴跌,而且价格的表现往往优先于基本面的变化,也就是说当市场预期成长盈利向上时,股价已经大幅暴涨;预期成长盈利回落时,其股价早已率先掉头。

以本轮新能源股价调整为例,在去年光伏板块业绩最高光的时刻,板块股价已经开始出现剧烈调整,而去年四季度光伏板块业绩才开始下修。电力设备指数的周期同样说明了这一点。2018年至2019年板块ROE处于低位,2020年回到相对高位,2019年指数即已开始大涨;2022年板块盈利能力处于巅峰,指数当年就下跌超25%,2023年再度下跌超26%。

成长“风口”或已临近

站在当前时点,尤其是众多价值股龙头频频创出历史新高的背景下,价值风格博取超额收益的机会是否正在收窄?招商证券在近期的研报指出,在8个胜率指标中,当前有2个指向成长,6个指向价值。根据映射方案,当下成长风格的胜率为31.12%,价值风格的胜率为68.88%。

从历史走势看,价值成长两极分化不具持续性。尽管当前价值股依然占尽优势,且跑赢时间刚刚进入第三年,但从长期来看,当前优质成长股或已具备较高的值博率。从估值看,截至2月23日,国证成长指数市净率2.33倍,处于上市以来22%分位;市盈率方面,国证成长指数为15.79倍,处于上市以来的28%分位以下。

价值成长相对估值达历史较高点,或也预示着成长风格的日益临近。最新数据显示,用国证价值指数的PE(市盈率),除以国证成长指数的PE,得到的比值是188%,为2019年来的新低,也低于该比值每年年底的平均值。用创业板指做分子,更能凸显成长股当前相对估值较低的状态。数据显示,创业板指市盈率对比国证价值指数市盈率比值(创业板估值溢价率)为3.09倍,接近创业板估值溢价率历史低位。(图3)

四大维度筛出优质成长股

数据宝筛选出优质成长股名单,条件包括以下四大因子:1.评级机构数在5家及以上;2.上调业绩的机构数高于下调业绩机构数;3.机构一致预测2023年、2024年、2025年净利增速均超30%;4.按照机构一致预测2023年净利计算的市盈率低于40倍。(图4)

合计共有32只个股。从行业分布来看,汽车、电力设备、基础化工、机械设备板块均有4只及以上个股入选,电子、计算机、医药生物板块均有3只个股入选。其中汽车板块个股最多,为6只,且均为零部件股票。国盛证券表示,当前汽车零部件板块龙头2024年PE在18倍~20倍,部分小市值公司PE低于10倍。随着行业景气度上行,新车、智驾、机器人等催化落地,估值中枢有望持续修复。

入选个股既有大市值龙头股,比如市值约1400亿元的北方华创;也有小市值股票,比如骏创科技、普蕊斯、通合科技等市值不足50亿元的小盘股。去年业绩彰显出个股高成长性。其中,中科蓝讯、金盘科技、赛特新材、正帆科技等个股去年净利增速均超50%,新凤鸣、石英股份、米奥会展、均胜电子、太极集团等个股大幅预增。

更多"数据揭秘A股风格轮动 价值成长切换窗口或已临近"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]