80亿“爆款”基再现!什么信号?

市场风险偏好未见明显回升,债基仍在持续走俏。一方面,在春节前后的新发基金中,几十亿乃至近80亿元的“爆款”债基频现;另一方面,在2024年以来新成立的基金中,债基募集规模占比高达75%,占据绝对“C位”。

机构分析,年初机构配置力量强劲是债市走出“开门红”重要支撑。国内政策面逐渐发力,稳增长政策陆续出台,货币环境宽松,降准降息空间打开,这都有利于未来债市的整体走势。在利率下行大趋势不变的情况下,龙年债券投资仍然值得期待。

但机构也说到,2024年债券市场中枢下行更有可能伴随曲折波动,不大可能再现2023年单边牛市。债券投资要做到三点:顺势而为,向久期要收益;把握收益率点位或比选择时点更加重要;挖掘品种利差投资机会。

债基占据新发基金“C位”

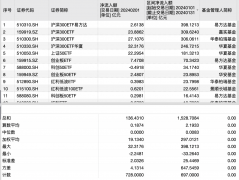

同花顺iFinD数据显示,截至2月8日2024年以来有17只新基金成立规模超10亿元,其中除了两只公募REITs产品外,其余15只规模居前的基金均为债券型基金。其中,刚于2月6日成立的浦银安盛普安利率债基首募规模高达79.90亿元。根据该基金公告,该基金1月29日开始募集,原定募集截止日为2月29日,但由于募集总额和认购户数提前达到备案条件,该基金募集截止日提前至2月5日。此外,于1月24日成立的国寿安保利率债三个月定开债基,募集规模也有78.99亿元,该基金原定发行日期为1月15日至4月14日,募集上限为79亿元,最终提前于1月23日结束募集。

除了上述两只产品外,成立于1月的东方红汇享债基和中欧中债0-3年政金债基,规模分别达到了61.33亿元(C份额募集了52.6亿元)和50亿元。同属政经债的华宝0-3年政金债指数和宝盈中债0-5年政策性金融债指数、国泰君安中债0-3年政策性金融债三只产品,募集规模均超过了20亿元。此外,万家稳航90天持有期债基和华夏鼎昭利率债基募集规模则均超过了30亿元。

债基占据新发“C位”不仅是在大规模基金中,放眼全市场新发基金同样如此。同花顺iFinD数据显示,2024年以来新成立的基金共有138只,总发行规模865.61亿元,平均发行规模6.32亿元。其中,新成立的债券型基金共有39只,规模647.80亿元,占比75%。此外,春节之后排上发行日期的93只基金中,有27只为债券类型基金。其中,有3只为被动指数型债券基金、6只混合债券基金、18只中长期纯债基金。

“在市场回报率下行的背景下,债券基金因其中长期收益相对稳健的特征,成为越来越多人理财的选择。”招商基金表示,从市场定价上看,经过此前收益率快速下行,目前代表市场无风险收益率标杆的10年期国债收益率水平在2.55%左右,处于历史上偏低水平。同时,近期整体信用债主流品种的绝对收益水平在2.7%-2.9%,定价比较合理充分,很难找到明显低估的品种。

财通基金固收投资部研究主管周岳表示,年初机构配置力量强劲是债市走出“开门红”重要支撑。在基本面层面的弹性已经不大的情况下,债市并没有出现利多落地后的利空(降准落地)。就1月强劲的机构配置力量而言,一方面来源于债券的供给不足,加剧了机构欠配压力,另一方面则是市场风险偏好下降后投资者在大类资产选择上的阶段性变化。

龙年债券投资值得期待

站在龙年开年之际,基于资金追捧债券资产这一现状,各大机构对债券资产收益结构和来源进行了重新梳理。

银华基金分析,投资债券的收益主要来自三个部分:票息收益、资本利得和杠杆收益。票息收入是指买债券持有到期的收益,相当于平时说的利息收入。资本利得收入是指低买高卖赚到的价差收益。杠杆收入是通过放杠杆去赚取资产的收益和贷款利息收入与存款利息支出之间的利息。其中,票息收入是债券最主要的收益来源。以中长期纯债基金为例,票息收入在债券整体收入中的占比相对较高。

在嘉实基金看来,债券基金中的短债基金,承载了大量的现金管理、活钱投资的刚性需求,最近几年从数量到规模实现了跨越式的发展,截至2023年末规模已升至1.13万亿元。“短债基金主要是通过购买期限在一年以下的债券来实现收益。这些债券通常由政府、金融机构和大型企业发行。短债基金的收益来自于债券的票息收益和债券价格的波动,由于它配置的债券久期较短,债券价格波动相对较小。”数据显示,短债基金指数自2008年1月2日成立至2023年12月31日,连续16个完整年度都是正收益。

银华基金进一步分析,从历史数据来看,债市与利率走势呈现高度相关。以中债10年期国债到期收益率代表市场利率,中债-综合财富(总值)指数表示债券价格,可以发现,债券价格与市场利率整体呈反方向变动关系。“以中长期视角来看,随着人口增速放缓,经济潜在增速中枢有所下移,同时,我国宏观杠杆率持续攀升,市场主体和政府对高利率的承受度都逐渐下降。而目前政策高度重视制造业发展,形成一定产能过剩风险,叠加逆全球化演进,外需受到制约,通胀持续偏低,利率仍处在波浪式的下行通道之中。因此,在利率下行大趋势不变的情况下,债券投资仍然值得期待。”

收益率大幅反转概率不大

针对后续债市行情,国泰基金首先谈及的是,春节期间债市休市,但债券仍然会产生票息收益,这些收益通常会记入基金份额净值,在春节过后的第一个交易日会显现出假期内的利息收益。目前,国债的票面利率一般在3%到4%,在当下的低利率环境中仍有一定吸引力。其次,债基在节前节后的整体表现较为稳定,像债券这种低风险收益特征的产品在春节期间更受欢迎。另外,现在美联储暂停加息,汇率压力逐渐减轻,国内政策面逐渐发力,稳增长政策陆续出台,货币环境宽松,降准降息空间打开,这都有利于未来债市的整体走势。

周岳说道,考虑到春节前夕资金需求走高,地方债发行节奏加快带来的阶段性扰动,相应的节前资金利率中枢或有小幅抬升空间,且分层现象或会持续,但随着降准资金的释放,整体压力处于可控区间。节后,随着资金回流至银行体系,资金面压力和流动性分层现象或有所缓和,当然考虑到流动性需求在加速提升,整体不存在大幅下移的基础,总体上看,资金利率中枢仍整体围绕OMO政策利率波动。

“往后展望,在过去城投+地产的资产供给明显减少的情况下,机构的欠配压力短期较难扭转,经济弱复苏预期下,债券类资产仍然会是投资机构的重要配置方向,收益率大幅反转概率不大。但是也要关注到,近期长期限国债收益率的下行速度和幅度较快,部分账户已获得了不少收益,后续如果市场风险偏好回升,可能存在一定的止盈压力。”周岳说。

国投瑞银基金固定收益部总经理李达夫认为,2024年债券市场中枢下行更有可能伴随曲折波动,不大可能再现2023年单边牛市,一是决策层对经济增速仍有诉求,稳增长预期与政策节奏仍存影响,央行对于资金市场与金融机构的态度也尚不明晰;二是开年机构行为与预期高度一致,交易拥挤度过高,利率下行幅度超过负债端成本降幅,配置力量并不稳固。

三个维度谨慎挑选

但这并不意味着债券资产稳赚不赔,投资债基依然要注意风险防范。

嘉实基金认为,短债基金品种虽然风险相对较小,但也会出现净值波动情况。导致短债基金净值波动的原因主要包括市场利率上升、信用风险和流动性风险等。对于短期要用的刚性支出,建议选择真正稳健的持有期短债基金,不要光看短期收益率的高低,而是围绕基金公司、基金经理、基金产品三个维度,聚焦公司的综合实力、基金经理的真实能力、基金产品的多项业绩表现指标,综合评定,谨慎挑选。

“短期来看,2024年一季度债券市场的表现或较为平淡,逆风或者大调整出现的概率较小。如果有小幅调整,那么可能会发生春节期间的资金面波动。”招商基金认为,由于2023年同期经济高基数影响,债市可能会在2024年3月、4月看到基于同比的回落,可能又有新一轮“稳增长”政策出台,市场对政策的预期和博弈或给债市带来压力。“目前来看,市场参与者的杠杆和久期都比较积极、仓位较高,后续若有一波调整也易出现浮盈兑现。”

全年维度看,招商基金表示,地产的销售和开工或依然较弱,地方政府债务压力大、投资热情低;叠加中央加杠杆力度大需要低利率环境配合;以及融资需求弱、贷款利率低,维持银行正常息差需要降存款利率,从而带动总体利率水平下行。这些大逻辑目前来看反转的可能性小。在结构和节奏上,需要仔细把握。

基于前述分析,李达夫给出以下操作建议:

一是顺势而为,向久期要收益。公募债基久期拉长可能是趋势性的,2020年中至今中长期纯债基金久期中枢(估算值)整体拉长;从久期下限来看,2023年中长期纯债基金久期中位数(估算值)下限也较往年明显抬升。

二是把握收益率点位或比选择时点更加重要。窄区间波动市场,交易行情节奏快、幅度小;从历史情况来看,债市在春节及两会前后情绪偏积极,8、9月及年底容易调整,学习效应下不一定会重现往年节奏,且一致预期下市场容易抢跑或滞后反应。

三是挖掘品种利差投资机会。当前降息预期较浓,浮息债与固息债利差维持高位,性价比提升;国开债-国债利差较前期有所走阔,源于国债增发阶段性结束,以及国开债新券供给偏慢导致的流动性溢价降低,若后续国开新券增发规模提升,两者利差有望收窄。

上一篇:这3名90后违规炒股被罚!98后投顾炒股盈利3600元

更多"80亿“爆款”基再现!什么信号?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]