A股生态有新变化 股民要乐了 2022怎么投资 机构这样说(附股)

2022年在即,A股投资逻辑是否发生改变,注册制推行之下,2022年A股能否有更好的市场表现?

小公司数量减少

5元以下公司占比不到两成

2021年仅剩下30多个交易日就结束了。今年A股总数突破4500家,恒大事件、猪肉价格不断见底,量化交易横空出世,万亿成交额常态化,碳中和、各类基金规模连创新高,ESG升温,北交所开市在即,中国资本市场在不断在壮大的同时,正逐步与国际接轨。各类资本大事件推进制度的改革,与2020年相比A股生态发生重大改变。

本文将从宏观、微观各个角度来对比2020、2021年的数据,展现一些细微的变化。

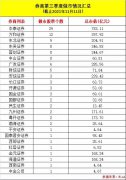

从宏观层面来看,A股小公司数量有所减少。证券时报·数据宝统计显示,2021年截至11月12日,5元以下公司数量占比低于17%,较2020年下降3个百分点,市值低于50亿公司数量占比也有下降。投资者是逐渐趋于理性,投资的上市公司更加倾向于绩优价值股。

数据宝统计截至11月12日,从估值角度来看,近两年A股的滚动市盈率中位数并无太大变化,都位于25倍至30倍之间,但2021年的市盈率略有下降。

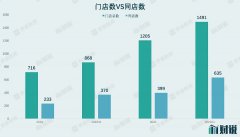

截至11月12日,基金总数超过8800只,全部基金份额20.95万亿份,较去年末增加21.6%。其中今年以来新成立基金数量历史最高,接近1500只,与过去两年总和基本持平。

公司治理更完善,违规次数下降

今年监管趋严,注册制推动之下,上市公司治理更加完善,这一点可以从多个方面体现。

从增减持来看,数据宝统计显示,2021年截至当前,A股重要股东净减持2558亿元,不到2020年的一半。2020年减持次数和金额均达到历史高峰,多达2.8万次,今年以来仅有1.6万次,且增持次数超过去年全年。

减持金额的大幅下降与减持新规有一定关系,规定要求从严规范股东减持行为。对于市场反映强烈的清仓式减持、“过桥减持”、“断崖式减持”等乱象,证监会多措并举堵住了漏洞和失血点,市场平稳有序发展。同时,在减持新规中进一步完善了大宗交易“过桥减持”监管安排以及非公开发行股份解禁后的减持规范。

从高管离职人数来看,董高监离职率下降,2021年高管离职总数1.53万人次,较去年减少1300多人,其中董高监离职10人以上数量占比不到10%,较去年下降近4个百分点。

上市公司更加注重ESG管理,商道融绿给出的评级中,评级为B+及以上(企业ESG综合管理水平良好)的公司数量突破两成,2021年仅有15%;评级为C,C-的公司占比不到1%,去年略高于该水平。

在上市公司违规方面,2021年违规次数较去年下降5%,2020年有上市公司违规次数破百次,2021年暂未有公司有如此高数量的违规,并且今年以来证监会对违规处罚的力度也更大。

盈利能力增强,破发股数量激增

微观方面,A股也出现了不少新变化。数据宝统计显示,2021年A股涨跌幅中位数不及2020年的一半,并且大幅低于基金的同期收益。

成交活跃度略有下降,今年A股的日均换手率中位数3.3%,较去年下降近0.7个百分点。数据宝统计,从市场表现来看,涨跌幅分布更均匀,波动率略有降低,跌幅超50%个股占比大幅下降。盈利能力大幅提升,机构预测2021年净利润增幅中位数接近去年的四倍。可见,A股整体盈利是有强化的,波动率的降低也意味着股价剧烈波动的现象有所缓解。

询价机制出炉后,新股破发自10月份以来累计出现9例,这一现状改变了A股打新生态,弃购新股数量和弃购率大幅增加。即将上市的盛美上海弃购率更是创下历史,高达5.74%。对于破发的现象,专业人士给出解释:破发在成熟的资本市场是常态,包容破发是资本市场走向成熟的标志。同时也提醒投资者在新股申购中要保持理性,鸡蛋不能放在同一个篮子里。

A股指数表现位于全球后列

小公司占比下降,公司治理更规范,投资回报回到疫情之前。数据宝统计,在此背景之下,2021年A股整体表现位于全球后列,截至11月12日上证指数累计涨幅不到2%;同期美国股指、印度主要指数均连创新高,标普500、印度SENSEX30指数年内累计涨幅均超过20%。

其中,印度SENSEX30指数累计上涨27%,在全球重要指数中排名第三。印度是受新冠疫情影响最严重的国家之一,GDP与疫情前相比略有回升。据公开信息显示印度有数百万人陷入医疗债务危机,但印度资本市场却呈现出“假繁荣”,一位散户投资者也是数据信息分析师表示,印度股票的投资回报率比银行固定收益好很多。2021至2022财年的前两个月内,印度增加了近450万个散户投资者账户。

2022年展望:

静候新起点,7股预测估值折价10%以上

因为更高的投资回报,基金近两年频频出圈。2022年A股该怎么走,该如何投资?头部券商策略会的观点认为,2022年会是新的起点——估值有修复的板块、核心赛道。

招商证券2022年投资策略展望是从喧嚣到平淡,静候新起点。中信证券表示,回顾2021年军工行业的表现,最大的变化是行业核心投资逻辑的切换,已经从前期的“主题投资”转向“基本面驱动”为主导。华创证券对证券行业的展望是,基本面逐步改善,注册制会带来业务格局转变。业绩波动性明显降低,当前ROE水平的稳定性较以往更高。预计伴随行业转型阵痛期结束,未来十年行业平均ROE将由8.0%提升至14.2%。对于家电行业,华创证券坚持核心增量投资。

数据宝根据2021年报预测净利润中值,计算预测估值(市值/2021年净利润),与当前估值相比下降个股有13只(不含11月以来上市新股),通信股国脉科技、机械设备股卓然股份、国机重装下降30%以上。其中国脉科技2021年业绩预增,增幅中值30%,公司目前积累了丰富的物联网技术。

医药板块的佐力药业、华兰股份、恩华药业预测估值较当前估值折价5%以上。医药板块今年以来波动幅度较大,9月中旬以来大幅回调。光大证券认为未来应当积极把握创新化和国际化方向的投资机会,包括创新药、器械设备等。

歌尔股份预测估值38倍以下,与电子行业整体水平接近,2021年业绩预增,公司涉及元宇宙概念,是Facebook VR头显供应商。

下一篇:真伪“新冠特效药概念股”悬念丛生

更多"A股生态有新变化 股民要乐了 2022怎么投资 机构这样说(附股)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]