18人"决定"A股投资风向?基金经理实力大起底

A股市场的投资风向与审美,实际上是由18个人来“决定”的。

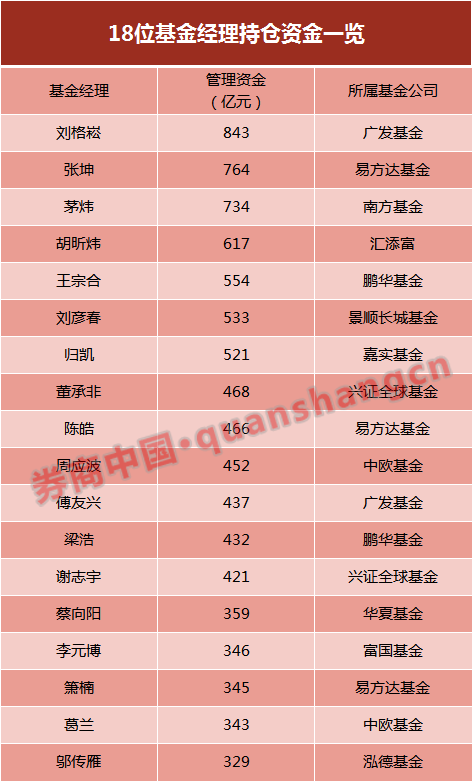

Wind数据显示,截至2020年第三季度末,全市场的主动权益类基金经理中,管理资金规模的前18位者合计管理资金约为9000亿,考虑到报告期末的主动偏股型基金规模为3.89万亿,这意味着全中国的18个基金经理,管理全市场主动偏股型基金中约23%的资金。

A股十八位基金经理有多少资金?

基金行业正在影响市场。众所周知的是,主动偏股型基金向来是A股市场的顶梁柱,此类基金的特点是资金的投资方向和审美,在很大程度上代表了基金经理的个人色彩。而庞大的A股市场,其股票走势与风向实际上正逐步由18位明星基金经理所主导。

Wind数据显示,截至2020年第三季度末,全市场的主动权益类基金经理中,管理资金规模的前18位者合计管理资金约为9000亿,考虑到报告期末的主动偏股型基金规模为3.89万亿,这意味着全中国的18个基金经理,管理全市场主动偏股型基金中约23%的资金。

“主动偏股型基金的投资方向与基金经理的从业经历、个人性格、偏好有很大的关系,甚至还包括年龄和性别。”华南地区的一位基金公司人士向券商中国记者表示,在主动偏股型基金的投资中,基金经理的个人色彩影响很大。

某种意义而言,上述在全市场中拥有资金号召力上的明星基金经理,已成为A股市场的“十八罗汉”,十八位基金经理的个人审美,对A股市场的投资走向、重仓股的股价构成了极大影响。

比如排名第一的广发基金刘格崧,根据最新的持仓数据显示,截至第三季度末,刘格菘在隆基股份、通威股份、亿纬锂能这三只新能源龙头股上的持仓市值超过200亿元。由于持仓的股票市值巨大且较为集中,刘格崧因此成为对新能源股票拥有市场话语权的的明星基金经理,这在很大程度上也反映出,当全市场的资金逐步流向“十八罗汉”的时候,凭借管理的巨大资金规模,一位基金经理的个人决策,即可对A股的某一板块构成极大影响。

个人色彩就可影响A股

此外,由于管理庞大的资金规模,这些明星基金经理在仓位上的变动,也很大程度上反映出市场的情绪。

管理资金规模高达764亿的张坤,是易方达基金公司的明星基金经理,根据张坤管理的易方达蓝筹精选基金的持仓变动显示,张坤在今年三季度期间大幅增持了白酒股票,从而令易方达蓝筹精选基金的前三大重仓股,清一色为三只白酒股票占据,泸州老窖等三只白酒股票合计占据该基金28.8%的仓位。这可能反映出基金经理对年底A股市场相对谨慎的策略,通过重配稳定增长类的高端白酒类股票,以确保基金净值的稳定。

此外,一些基金经理的履历甚至学历专业,也影响着其管理的庞大资金投向。比如管理资金规模343亿的中欧基金葛兰,葛兰毕业于清华大学,获得美国西北大学生物医学博士,因从研究员开始就是一直从事医药行业的研究,葛兰管理的基金产品很大程度上指向了医药股,其目前管理的基金包括中欧明睿新起点基金、中欧医疗创新基金、中欧医疗健康基金、中欧阿尔法基金。

葛兰管理的资金,其重仓股在很大程度上均指向了医药股。她在中欧明睿新起点基金的三季报中表示,长期定位于聚焦有竞争壁垒的优质公司,主要三方向:

1)必选消费品,免疫 宏观经济和外围冲击扰动,比如医药与部分食品饮料;

2)选择消费品和服务业中,行 业格局好,有定价能力的龙头公司;

3)科技创新领域,寻找具有国际竞争力,能够实 现进口替代甚至在全球产业链中占有一席之地的公司。

这种情况也包括鹏华基金的王宗合,这位管理资金规模高达554亿的基金经理,其投资偏好很大程度上指向了白酒。在王宗合管理的多只基金中,均体现出王宗合对白酒股的偏爱,并且这种偏好已经持续数年。

王宗合的上述偏好与他早期从事食品饮料行业的研究工作相关。在今年第三季度入市操作的爆款产品鹏华匠心精选基金中,也体现出这一点,根据披露的信息显示,贵州茅台为该基金的第二大重仓股,此外,五粮液和山西汾酒也均进入基金的前十大重仓股名单。

显而易见的是,以上18位基金经理的个人偏好,对A股市场的风向正产生极为重要的影响,考虑到资金规模庞大,且这些基金经理在各自基金公司本身也具有一定的影响力,因此个人对所在公司其他资金也可能产生极大的影响,“十八罗汉”影响A股的说法因此并不夸张。

买方资金头部集中仍有空间

与此同时,基民将手中的资金投向头部基金经理管理的产品,也意味着基金行业的市场分化效应正在加大,并且许多头部基金公司拥有的顶级基金经理不止一位。比如广发基金除了拥有刘格崧这样的吸金高手,还有另一明星基金经理傅友兴,后者管理的资金规模也超过430亿,头部基金公司几乎吃定了全市场新增的资金。

有基金公司人士向券商中国记者表示,资金越来越多向明星基金经理、头部基金公司集中的现象,很大程度上是因为移动互联网下的信息传播效应惊人,优秀的基金经理很容易在市场中脱颖而出,并获得庞大资金的支持,这也使得中小基金公司在投资运营上举步维艰。

最新的数据显示,截至今年三季度末,纳入统计范围内的7132只的公募基金中已经有约1900只基金产品的管理规模不足2亿,占比超过26%,其中更有接近700只基金的规模不足5000万,在这些迷你基金公司产品中,偏股型基金的数量占据一半以上。

显而易见的是,不仅是A股的许多行业出现资金集中于头部股票,行业中的中小市值股票被资金集体漠视甚至抛弃,买股票的基金经理、基金公司本身也因为所在行业的成熟发展,正出现行业悬殊分化,资金也越来越多的集中在头部基金公司的头部基金经理身上。

深圳一位超大型基金公司人士对此表示,基金经理一方面在A股市场关注那些市场分化并且资金、资源向头部公司集中的行业机会,此类行业头部效应显著,因此导致市场集中度越来越高,给相关头部股票的投资带来显著的机会,这些行业的头部上市公司获得明显超越行业平均的增速,甚至部分子行业的主要增量基本都由龙头企业贡献。

与此同时,基金行业历经多年发展,已进入行业的成熟期,资金分布的特点从分散向头部一流公司的优秀基金经理集中,中国基金经理与所在的基金公司实际上也正出现头部效应,而这在海外市场已经非常明显,根据此前一份数据显示,在欧美基金行业,资产管理规模前1%的机构管理着行业总资产的61%,这1%的头部玩家的资管规模是后50%公司的243倍。

上述信息或意味着,中国基金行业的“十八罗汉”所管理的资金规模,其在全市场中的占比仍有大幅提升的可能。

上一篇:“十四五”规划建议指明方向 房地产行业发展将注重以人为本

下一篇:今日收盘播报:涨0.07% 报25712.97点(2020.11.6)