巨无霸来了!蚂蚁1000亿融资会否拖累A股?

10月21日晚,证监会官方公告显示,蚂蚁集团A股科创板首次公开发行获得证监会注册同意。同日,港交所官网显示,蚂蚁集团通过港交所聆讯。可以说,蚂蚁集团A+H同步上市就在眼前了。

募资总额350亿美元

成全球最大IPO

对于蚂蚁集团来说,作为全球稀有的独角兽巨头企业,其上市一定会伴随着若干记录的产生。比如IPO规模。

此前,据路透社报道,蚂蚁集团计划在香港和上海科创板同步上市,并在两个市场平均分配其股票,预计筹资总规模约为350亿美元,这将成为全球最大规模的IPO,超越沙特阿美创下的294亿美元的纪录。

按募资规模350美元计算的话,蚂蚁集团A股上市的IPO规模约为1167亿元,这将超过农行,成为A股近30年中,IPO规模最大的公司。

东方财富Choice数据显示,A股近30年里,有13家公司IPO实际募集资金超过300亿元(含),农业银行以685亿元居首。中国石油、中国神华、建设银行、中芯国际和中国建筑也超过500亿,分别募资668亿元、666亿元、581亿元、532亿元和502亿元。

数据来源:东方财富Choice数据

战略配售占比80%

创科创板之最

根据招股书,蚂蚁集团将分别在A股和H股发行不超过16.7亿股的新股,合计不超过发行后(绿鞋前)总股本的11%。其中在A股的初始战略配售股票数13.4亿股(其中阿里巴巴集团的全资子公司浙江天猫技术有限公司将认购7.3亿股),占A股初始发行量80%,创科创板历史纪录。此外,参与战略配售的投资者需承诺1-2年的限售期,为科创板历史最严。

实际上,在美股、港股等市场上,机构投资者大比例认购优质标的新股属于标配操作。例如,阿里巴巴2014年在美国上市以及2019年在港股二次上市之时,机构配售比例均为90%;小米和京东在港股上市时,机构配售比例则在95%。网易在港股上市时更是高达97%。而在A股市场,京沪高铁、中国广核和中芯国际等初始战略配售占比则为50%。

3.34亿股用于“打新”

规模或超200亿

蚂蚁集团在初始发行安排中,将留出3.34亿股供机构和个人投资者“打新”。按照市场预估的约两万亿估值计算,面向A股市场的“打新”规模将为200多亿元。

根据蚂蚁集团公告,本次科创板发行的初步询价时间为10月23日,申购时间为10月29日,顶个申购需配市值317万元,缴款日期为11月2日。

根据过往经验,科创板的平均中签率是很低的。东方财富Choice数据显示,目前已上市的科创板公司,网上申购中签率的中位数是0.04%。而当前科创板“一哥”中芯国际,网上申购中签率为0.21%。

虽说科创板中签率很低,但有券商表示,港股的中签率相对较高,甚至可能100%中签。根据最新披露的数据进行推演,预计港股蚂蚁集团的一手中签概率将高达50%,申购50手可稳中1手概率大。

或超贵州茅台

成A股新“一哥”

随着蚂蚁集团上市的临近,市场对于蚂蚁集团的估值也是一路走高。几天前,据彭博社报道,蚂蚁集团的估值目标从此前的2500亿美元至少上调了12%,上调后为2800亿美元。现在又有媒体报道,市场将蚂蚁集团的估值提升至3800至4610亿美元。

国内券商也对蚂蚁集团的市值进行了估算。中泰证券参考PayPal及相关互联网公司对蚂蚁集团进行了估值,给予蚂蚁集团45-60倍PE,对应2020年目标市值18720-24960亿元人民币。

开源证券则根据FCFE和PE估值法,给予蚂蚁集团2020年40-60倍PE,价格区间为56.24元-84.36元,对应市值区间为1.69万亿元-2.53万亿元。

当前,贵州茅台总市值2.19万亿元,按照各券商对蚂蚁集团估值上限看,市值超贵州茅台的概率还是很大的。

总之,就目前各个机构和专业人士的观点来看,蚂蚁集团万亿市值肯定是没跑了。这就意味着A股将迎来首个万亿科技巨头。

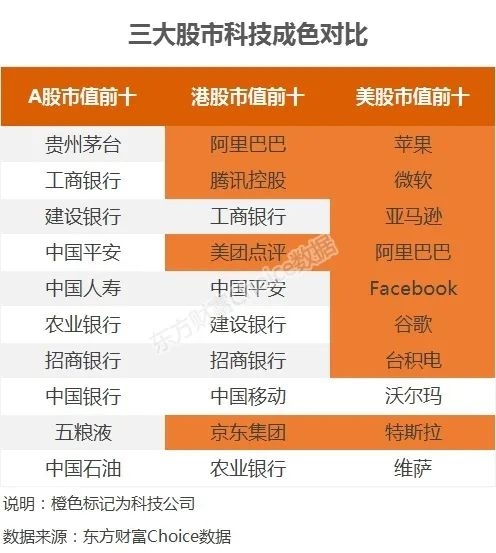

当前,对比美股、港股和A股的市值前10的公司,其中科技公司的数量,美股是8家,港股是4家,而A股是0家。

会有“抽血效应”吗?

除了关注能不能中签外,这么一个庞然大物上市,很多投资者还会担忧,市场会不会由此形成“抽血效应”?

有市场人士表示,乍一看,蚂蚁集团的上市会对市场造成严重的“抽血”。但实际上,对A股存量资金的影响要远远很小,因为战略投资者会事先认购大量份额。

就像今年7月份在科创板上市的中芯国际,当时因为500亿左右的募资规模引发市场对其“抽血”的担忧。但发行结果公布后,可以看到,29家战配合计认购了242.61亿元,抢走了发行一半左右的份额。

此外,据腾讯新闻《一线》从不同的信源获悉,因担心蚂蚁集团在港上市招股期间冻资过多,将对香港市场流动性造成影响,香港金管局曾与负责蚂蚁集团此次招股的主要收款银行进行了协调沟通以找到解决办法。香港金管局对腾讯新闻《一线》表示,对此事件不予置评,但是“金管局一直密切留意市场情况,确保香港货币市场有效运作。”

也有不少人士认为,蚂蚁集团上市,不仅不会“抽血”,还会带来稳定的,长期的资金流入。

上海本地一位投行人士像证券时报表示,“蚂蚁在A股的战略配售达到创纪录的80%,也是这只超大科技巨头充分考虑A股市场承受力之后的理智之选。来自全球长线的、稳定的资金流入,将为A股带来增量资金,更利于活跃和繁荣中国A股市场。”

华中科技大学兼职教授余丰慧认为,类似蚂蚁集团这样具备高创新性的新科技公司会吸收一批增量资金进入,以及引发更多优质的科技公司追随到A股,带来了活水与活鱼,使得A股市场长线竞争力提升。

国金证券研究所副所长郭荆璞也表示,“随着蚂蚁集团这只千亿美元超级独角兽的归来,A股市场会吸引更多的中国公司回归,吸引更多的高科技公司选择A股。”

正如有人表示的,市场缺的从来不是钱,而是好项目、好企业,对于那些能够不断创造价值的公司来说,“血”是抽不掉的。

上一篇:三季报进入密集披露期 47%企业预喜 这4家公司业绩预增超1000倍

下一篇:继前8个月融资需求集中爆发后 上市公司重组热情略有回落

更多"巨无霸来了!蚂蚁1000亿融资会否拖累A股?"...的相关新闻

每日财股

- 每日财股:杭叉集团(603298)

投资亮点 1.公司作为高新技术企业、浙江省装备制造业重点培育企业、博士后科研工...[详细]