积极因素累积 水皮:雏凤清于老凤声 杂弹易会满新政

积极因素累积 A股乐观预期渐增

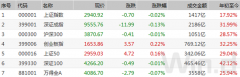

本周市场在反弹之后连日调整,然后在本周最后一个交易日展开反弹。昨日上证指数上涨0.48%,深证成指上涨1.10%,创业板指上涨1.30%,全周上证指数累计上涨0.57%,深证成指累计上涨1.33%,创业板指累计上涨1.62%。在两市震荡反弹之时,市场的积极因素也在积累。

分析人士表示,在反弹的过程中要注意市场成交量变化,如果成交量不能释放,则反弹力度有限,如果成交量释放,则反弹空间值得期待。

农林牧渔表现强势

昨日在两市出现探底回升之时,市场量能也有一定放大,沪市成交额为1602.24亿元,深市成交额为2455.66亿元,两市成交额超过4000亿元,达4057.90亿元,较前一交易日有所放量。

从盘面上来看,两市探底回升,个股多数上涨,上涨个股数达2413只,其中涨停个股数为31只。从行业板块上来看,申万一级28个行业多数行业上涨,仅有家用电器、非银金融、银行行业下跌,跌幅分别为0.38%、0.27%、0.23%。在上涨的25个行业中,农林牧渔行业延续近期的强势表现,上涨4.13%,涨幅位居行业板块首位,食品饮料、电子行业分别上涨1.71%、1.68%,涨幅分列行业板块第二和第三位。

在农林牧渔行业板块中,益生股份、天马科技、牧原股份、天山生物等个股涨停,牧原股份股价创历史新高,市值达2156亿元。

从通达信软件显示的指数贡献度情况来看,在昨日的市场中,对上证指数贡献度排名前十的个股分别是贵州茅台、恒瑞医药、工商银行、海天味业、万华化学、三安光电、中国国旅、农业银行、山东黄金、中海油服,可以看到以贵州茅台为代表的大消费板块对上证指数的探底回升起到了一定推动作用。深证成指贡献度前十的个股分别是五粮液、牧原股份、立讯精密、新希望、温氏股份、中兴通讯、海康威视、国信证券、万科A、海大集团,可以看到农业股和科技股占据了一半,也反映了昨日农业股的强势。

从概念板块情况来看,昨日猪产业、鸡产业、特斯拉等概念板块涨幅居前,其中猪产业指数上涨4.22%,鸡产业指数上涨3.85%。化妆品、低价股等板块表现较弱。

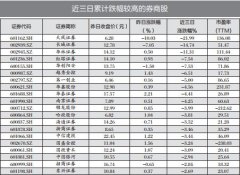

从本周情况来看,在昨日市场反弹的带动下,全周上证指数累计上涨0.57%,深证成指累计上涨1.33%,创业板指累计上涨1.62%。农林牧渔板块表现强势,周累计上涨10.27%,涨幅远超大盘,板块内益生股份周累计上涨32.42%,好当家、天山生物、新五丰、天邦股份周涨幅超过20%。在农林牧渔板块之后,电子、银行、房地产行业涨幅分列第二、第三和第四位,涨幅分别为3.20%、1.71%、1.58%。

安信证券首席策略分析师陈果表示,未来一个阶段的A股市场特征可以类比2014年2月至6月,叠加年底前兑现盈利诉求较强和猪肉价格等因素,可将这段时间称为“结构性牛市之后的过渡期”。对中长期经济新旧动能转换趋势及流动性状态依然抱乐观预期,A股市场的中长期趋势没有逆转。

多重积极因素共振

10月份以来上证指数累计上涨1.71%,深证成指累计上涨2.27%,创业板指累计上涨2.94%,在市场逐渐震荡反弹的过程中,积极因素也在不断积累。

一方面,10月18日证监会发布了《关于修改〈上市公司重大资产重组管理办法〉的决定》(以下简称《重组办法》)。

联讯证券表示,《重组办法》的发布,代表了相关监管政策的边际放松,有利于新兴产业的重组上市,也有利于市场风险偏好的提升,对创业板形成直接利好。

安信证券表示,本次并购重组政策的落地,短期可以提升市场风险偏好,中长期可以为上市公司提供更多改善资产质量的机会,预计本轮对于支持经济发展、符合产业转型升级、交易过程规范透明的并购重组政策松绑,对于A股的提振应该是结构性且长久的。

另一方面,21日证监会主席易会满主持召开社保基金和部分保险机构负责人座谈会。证监会提出,希望社保基金、保险机构继续发挥专业优势,坚持长期投资和价值投资,进一步提高权益类资产投资比重。

西部证券表示,首先,未来A股市场长期资金入市的增量空间仍然较大。截至2018年末,社保基金与保险公司资产总额超过20万亿元,但二者持有A股市值分别仅占其总资产的8.67%和5.37%,整体比例相对较小。一旦这两大机构增持A股比例,将为股市带来可观中长期资金。其次,我国股票市场资金供需矛盾长期凸显,险资增量有望缓解资金压力。考虑到险资运用余额以及投资比例提升,国内险资入市规模上升空间较大,增量资金将为市场带来“源源活水”。

兴业证券表示,纵观海外成熟市场,以险资、养老金为代表的长期资金是股票市场中坚定理性投资、维护市场秩序的重要机构投资者,尤其养老金作为国民养老保障,背后需要强大的管理投资体系支撑,无疑成为整个资本市场良性发展的“压舱石”。

机构乐观预期渐增

在资本市场改革不断深化、积极因素不断积累的背景下,对于当前市场,机构的乐观预期也在增加。

联讯证券表示,风险溢价和政策发力带来的业绩预期改善将对四季度行情产生主导作用,调整带来布局良机。外部环境改善,未来一段时期美联储宽松政策继续加力,以对冲美国先行指标的下行,美股依然处在新高附近。外部环境的友好,无疑有利于提升全球风险偏好,外资流入会加速,为A股营造一个不错的环境。上市公司业绩短期大概率见底,主要基于以下几个原因:上市公司盈利增速的周期大约为3-4年,与库存周期的长度大致吻合。据此推测,2019年三、四季度大概率是业绩底部。

在配置方面,联讯证券建议四条主线布局,第一条主线:潜伏稳增长发力方向,从指数角度看,创业板将占优。其一,从三季报预告看,创业板业绩增速大幅回升;其二,今年以来北向资金大幅吸筹创业板;其三,科创板的成功推出对创业板形成带动。从三季度以来,创业板的走势就要强于主板。

第二条主线:稳增长发力方向。这部分行业的股价和业绩多处于底部区域,一旦政策发力,业绩预期会提升,从而形成戴维斯双击。由于政策发力时间存在一定不确定性,这属于赔率优先的布局。其一,基建产业链。基建发力是稳投资的关键,这一产业链将受益,比如建筑材料;其二,耐用品消费。稳消费的政策重心一般是耐用品消费,比如汽车、家电是重点关注对象;其三,地产竣工链。近几个月地产竣工明显恢复,会带动相关产业链,比如较敏感的厨电。

第三条主线:涨价方向。这部分属于概率占优的布局,主要瞄准结构性通胀的源头——猪养殖板块,以及有一些替代相关的禽类。

第四条主线:养老端。属于中长线布局逻辑与方向,随着人口老龄化,养老相关的板块是长期方向,比如医药行业中的创新药、医疗幅度以及保险板块等。

中信建投证券表示,市场将延续慢牛震荡行情,依旧看好低估值、业绩优异、现金流良好的板块。后续持续关注利率变化情况,中长期仍然推荐科技主线和消费主线,建议关注科技50和消费50为代表的龙头公司。

中银国际证券表示,关注三季报盈利改善带来的确定性机会。随着三季报披露窗口开启,分子端逻辑仍将主导市场,创业板三季报预告显示盈利改善趋势,年内创业板业绩具有相对优势。业绩确定性高的板块和个股将获得稳定超额收益机会,建议关注5G为代表的成长龙头及受益于通胀预期的猪周期产业链。(中国证券报 吴玉华)

更多"积极因素累积 水皮:雏凤清于老凤声 杂弹易会满新政"...的相关新闻

每日财股

- 每日财股:交控科技(688015)

投资亮点: 1、公司是国内城轨信号系统龙头,技术具备领先优势。公司主营业务为城...[详细]