A股再迎重磅利好!三大国际指数全来了

国际指数再次向A股伸出橄榄枝,三大国际指数全部纳入A股。

今天凌晨,标普道琼斯指数纳入A股名单正式公布。这是继MSCI、富时罗素之后,第三家国际指数公司把A股纳入其中。据机构推算,今年三大指数带来的外资入场规模有望达到千亿元人民币,A股将迎来外资密集配置期。

标普道琼斯正式纳入1099只A股

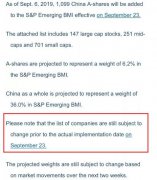

今天,标普道琼斯方面公布9月调整后标的股名单。9月6日,1099只中国A股已正式被纳入标普新兴市场全球基准指数(S&P Emerging BMI)。

具体来看,该名单共包括1099只A股,其中147只大盘股, 251只中盘股,701只小盘股。预计中国市场整体(含A股、港股、海外上市中概股)在该指数占权重36%。

紧随其后,今年9月23日,标普道琼斯指数纳入A股正式生效。标普道琼斯表示,A股在标普新兴BMI指数中的预计权重约6.2%。不过,纳入名单在9月23日生效前仍有可能根据市场情况发生变化。

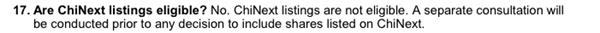

这1099只股票中不含创业板股票。标普道琼斯指数官网表示,暂不纳入创业板,纳入创业板之前会就此向市场参与者征求意见。

早在去年8月5日,标普道琼斯指数公司对外宣布,将可以通过互联互通机制进行交易的合格中国A股纳入新兴市场分类的全球基准指数。

2018年12月5日(美国当地时间),标普道琼斯公布了其2018年度市场分类评审结果,宣布将可通过沪港通、深港通机制进行交易的合格A股纳入其全球旗舰指数体系,分类级别为新兴市场。

2018年的最后一天,12月31日,标普道琼斯指数正式公布了入选的A股上市公司,总计1241家A股上市公司入选。按照25%的纳入因子,A股在道琼斯标普全球基准指数(Global Benchmark Indices)的占比为0.57%,分类为“新兴市场”。

按照权重大小,当时入选标普道琼斯指数的前三十家公司包括贵州茅台、中国平安、招商银行等。

标普道琼斯指数在指数定制化方面的特点更为突出,例如,其于2015年8月28日推出的“标普中国500指数”,包括了500家规模最大、流动性最强的中国上市公司,A股和境外上市的企业皆有资格被纳入;2016年4月13日推出的“标普新中国行业指数”,旨在迎合中国由投资主导型向消费主导型经济的转型,为市场参与者提供受益行业的信息;此外,“标普港股通低波红利指数”等相关主题指数也受到关注,上述指数用于衡量标普港股通指数内50只波幅最小、收益率高的股票表现。

363亿元增量资金集结候场

从直接影响分析,标普道琼斯指数纳入A股,将会为A股市场带来一定的新增流动性补充。根据招商证券的测算,9月23日,标普道琼斯纳入A股将为A股带来11亿美元的被动增量资金,约合人民币78亿元。

标普道琼斯表示,将部分A股纳入其全球指数体系,正是因为中国在全球投资体系中占有越来越重要的地位。且在过去几年中,中国也不断致力于推进市场机制改革,尤其是扩大对境外投资者的市场开放程度。

未来,该公司将进行进一步的咨询,讨论是否将A股纳入其他指数或者提高A股的纳入比重。

9月23日,富时罗素季度调整也将生效,将为A股带来40亿美元的被动增量资金,两者合计共带来51亿美元的被动增量资金,折合人民币363亿元。

需要注意的是,8月27日,MSCI如期将中国大盘A股纳入因子从10%提升至15%。据测算,5%的纳入因子将为A股带来约220亿美元的资金流入。多只大盘股当日尾盘出现异动,诸如,牧原股份在8月27日的分时成交量维持在几百万-几千万元,但在尾盘的集合竞价阶段公司成交量急剧放大,成交金额达到1.3亿元。数据显示,北向资金8月27日净流入逾112亿元,创出今年最大净买入额。

市场人士表示,9月23日363亿元增量资金流入,市场表现值得期待。事实上,上周五北向资金净流入85.24亿元,连续第7个交易日净流入。而仅本周的5个交易日,北向资金便合计净流入280.09亿元,刷新2018年11月以来最大单周净流入额。业内人士称,或与多家国际指数公司在8至9月的集中纳入生效有关。

三大指数同步增持将带来2000亿元资金

随着标普道琼斯正式公布A股纳入名单,A股将正式纳入全球三大指数公司——MSCI(明晟指数)、富时罗素和标普道琼斯。未来约一个月的时间内,三大指数的同步增持有望给A股带来一波“活水”。

回顾历史,2017年6月份,A股正式纳入MSCI指数,9月份,MSCI指数又宣布将中国大盘A股的纳入因子从5%增加到20%。去年9月27日,富时官方公布将中国A股纳入富时新兴市场指数和富时环球指数。富时罗素指数纳入A股的节奏将分为三步走:2019年6月份纳入20%,2019年9月份纳入40%,2020年3月份纳入40%。三步实施完毕后,A股纳入比例将为可投资部分的25%。

今年6月24日,随着A股开盘,富时罗素将A股纳入其全球股票指数体系已正式生效。

国盛证券首席策略分析师张启尧表示,8至9月国内市场将迎来三大指数的同步增持,保守估算将合计吸引超过2000亿元的增量。

根据A股入摩以及A股入富接下来的时间安排,除今年9月23日富时罗素二次扩容的正式生效外,今年11月的半年指数回顾MSCI将对A股实施第三次扩容以及明年3月富时罗素将对A股实施又一次扩容,且把纳入比例提升至25%。

招商证券认为,在各大指数相继纳入A股或扩容的提振作用下,年内外资流入空间仍大,8-11月被动增量资金达千亿,属于相对确定的增量资金,对A股流动性具有积极作用。

外资加速配置A股

统计显示,A股市场上,外资持股市值已经快速追赶公募、险资,趋近三足鼎立之势,并有望于今年底比肩公募。

仅2019年上半年,北上资金净流入A股就已达1496亿元人民币,A股纳入富时罗素和标普道琼斯也在今年成行。外资配置A股的规模已经从2013年的3000亿左右飙升到今年中期的1.65万亿,成为最近几年A股增量资金的最主要来源。而截至6月底,公募基金持股市值为2万亿元,两者仅相差3500多亿元。

业内人士认为,国际指数对A股的青睐主要源于以下三方面因素:

一是A股国际化进程提速,与国际市场融合度提高。近两年,A股对外开放的步伐一直在提速,继沪港通、深港通后,沪伦通的推出也进入倒计时阶段;加大外资控股比例,将外资对证券公司、基金公司、期货公司持股比例放宽至最高51%的控股比例后,瑞银集团、摩根大通等纷纷响应发起外资控股券商。此外,在境外投资者方面,2018年以来多家外商独资私募机构诞生,同时,证监会就相关账户管理制度进行重修,允许外籍在华自然人或在境外工作的境内上市公司外籍员工开立A股账户,为外籍自然人投资A股奠定了制度基础。

二是随着近期国内政策的不断加码,宏观经济出现了一定的企稳缓和迹象,特别是中小企业的经营情况出现了相对明显的改善,而海外主要经济体都已经或即将进入经济衰退期,相比较而言,中国市场的相对吸引力在提高,潜在回报率更诱人;

三是A股估值处历史地位,投资价值显现。

业内预计,未来五年至十年,外资在A股占比有望达到10%,真正成为中国股票市场上不容忽视的新势力。

值得一提的是,证监会新闻发言人今年8月在全球争端加剧之际,回应外资流出中国的市场质疑时曾表示,外资投资A股的势头并未减弱,证监会将进一步扩大资本市场对外开放,加快落实证券服务业开放政策,完善境外投资者参与A股市场的制度规则,切实保护各类投资者的合法权益,促进资本市场平稳健康发展。

更多"A股再迎重磅利好!三大国际指数全来了"...的相关新闻

每日财股

- 每日财股:兆易创新(603986)

投资亮点 1、公司拟在原有NORFlash的基础上,研发90nm、65nm和45nm工艺节点的NORFl...[详细]