非银稳定器加速落地 券商再拓融资渠道输血资本金

原标题:10天内非银“稳定器”加速落地 券商再拓融资渠道输血资本金

21世纪经济报道 庄可 深圳报道

继头部券商短融额度扩大至3000亿以后,6月25日7家大型券商公告称,证监会对券商申请发行金融债无异议。这对于化解非银流动性风险传达了积极的信号,有分析师表示,接下来信用风险的演化是下一季度非银板块非常重要的一项跟踪因素。

同时,这是证券公司首次在银行间市场发行金融债,券商又多了一个融资渠道,有业内人士认为,这有可能会形成长效机制。

非银流动性危机告一段落

6月25日晚,中信证券、国泰君安、华泰证券、中信建投证券、申万宏源证券、广发证券和招商证券7家券商公告,中国证监会对公司申请发行的金融债券无异议。不过,截至目前,金融债发行规模尚未披露。

广发证券非银团队在研报中表示,此次央行通过向大型券商通过发行金融债和提高短融额度等方式,支持大型券商向中小非银机构提供流动性,以维护同业业务稳定。

据了解,监管层6月16日召集部分头部券商对防范化解债券市场流动性风险进行座谈与商讨,其中表示为了提高头部券商的维稳能力,将对头部券商的发债融资提供定向支持,对券商发行金融债进行适当松绑,同时通过合理减记来适当提高短期融资券的发行规模。

随后,6月21日头部券商陆续公告,称获得央行调整,待偿还短期融资券余额上限提高。

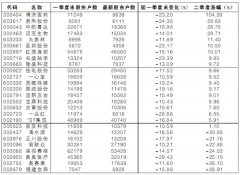

公告显示,国泰君安目前上限提升至508亿,中信证券469亿,海通证券397亿,银河证券368亿、招商证券316亿、华泰证券300亿,申万宏源298亿、中信建投209亿、广发证券176亿。上述短融额度合计达3041亿。

而就在6月24日,国泰君安短融上限调整后的第一个交易日,公司就计划发行20亿短融,是头部券商在短融额度扩大后的首个融资动作。

这意味着,自监管层会议召开10天内,非银流动性举措已经高效落地。

随着近期监管层对非银流动性问题频频传达积极信号后,非银流动性有转好迹象。

北京一名券商固定收益人士表示,“这是一个积极的信号。从目前来看,有一定程度的缓解,但压力还是有,低评级信用债依然很难发,信用分层问题短期内很难解决。”

国泰君安非银团队研报提到,通过监管层果断的处置机制使得流动性风险暂时得以缓解,但预计信用分层趋势会更加明显,信用风险的演化将是下一季度非银板块非常重要的一项跟踪因素。

第一创业固定收益团队研报在24日分析称,上周央行净投放规模较大,为2850亿元,银行间流动性大幅宽松。R007(银行间质押式回购加权利率)较上周下降了45.52BP,DR007(存款类机构质押式回购加权利率)较上周下降了21.95BP,两者利差再次倒挂,非银流动性趋于宽松。

头部券商融资渠道增加

此次关注点除了解决非银流动性问题以外,另一焦点是券商首次在银行间市场发行金融债,此前发金融债的发行主体普遍为银行。

2005年出台的《全国银行间债券市场金融债券发行管理办法》,其中列明的金融机构包括政策性银行、商业银行、财务公司及其他金融机构,但并未对证券公司发行金融债有明确的规定。

“金融债的优势在于,一方面期限较长,另一方面利率比较可观,对券商来说多了一个融资渠道。”深圳一家券商分析师表示。

那么,此次券商发行金融债是否只是“昙花一现”?前述深圳券商分析师表示,“这对券商发行金融债来说是一次契机,未来有可能会形成长效机制。”

根据21世纪经济报道记者梳理,上市券商主要有股权融资及债券融资两种方式。其中股权融资因募资额较大,因此该融资工具备受欢迎。

数据显示,今年以来有3家上市券商发布定增计划,第一创业计划融资60亿;中原证券计划募资55亿;中信建投证券计划募资130亿。国信证券去年发布的150亿定增方案目前还在会里排队审核。

但由于近年来二级市场并不理想,也有券商股权融资失意,比如前期广发证券150亿定增批文到期失效。

而在债券融资中,短融因其周期短、成本低等特点成为较为灵活的融资工具。根据中国货币网显示,国信证券今年内已经发行六期短融,合计235亿元,融资金额排名靠前;申万宏源与中信建投年内计划发行3期,各90亿;广发证券发行两期,合计50亿;华泰证券目前发行一期30亿。

值得注意的是,次级债如今也成为券商颇为青睐的融资品种。

根据21世纪经济报道记者不完全统计,中国银河今年以来完成发行次级债达到140亿元,中信建投发行120亿,东方证券发行100亿,中信证券发行80亿。

就在6月26日第一创业公告称,公司2019年证券公司次级债符合深交所转让条件的无异议函,发行规模为20亿。

下一篇:A股怎样能牛过三个月:超级过山车频频上演 一批今年翻倍股如今倒

更多"非银稳定器加速落地 券商再拓融资渠道输血资本金"...的相关新闻

每日财股

- 每日财股:坤彩科技(603826

投资亮点 1、公司已经成为中国规模最大的珠光材料生产企业,同时也是全球知名的珠...[详细]