四问重组新规:会不会恶意炒壳?退市股高枕无忧?

重组新规酝酿出台,引发市场热议,恶意炒壳怎么办?绩差股鸡犬上天怎么办?“三高”来了怎么办?这些问题,又被重新关注。

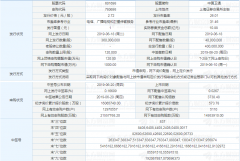

证监会6月20日发布了关于修订《上市公司重大资产重组管理办法》的征求意见,主要修订了四方面内容,其中最受关注的就是放松了对借壳的管制,尘封6年的创业板借壳开始破冰。同时,借壳的配套融资也开始恢复,实际控制人变更满5年不算借壳缩短到3年,触发借壳标准不再考虑净利润指标。

这引发了市场上有关“壳股和绩差股会鸡犬上天”的声音,认为壳公司价值又回归了,但稍加思考,就能发现这一说法站不住脚,缺乏理性系统性的认识,需要正本清源。实际上,此次重组新规的修订体现了监管层对出清式重组的鼓励,鸡犬升天状难现,证监会会持续对并购重组“三高”问题从严监管,恶意炒壳、内幕交易、操纵市场等违法违规行为必遭严惩,监管层也将加强资金占用日常监管,铲除“忽悠式”重组、盲目跨界重组等市场乱象的滋生土壤。

误读一:允许借壳会让绩差股鸡犬上天?

此次修订促进创业板公司不断转型升级,拟支持符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。

现行的规则中不允许创业板借壳,这一规则始于2013年11月,彼时考虑到创业板市场定位和防范二级市场炒作等因素,为了打击借重组上市“炒壳”、“囤壳”之风,封死了创业板重组上市之路,这一规则延续了近6年。

目前,市场和投资者对高溢价收购、盲目跨界重组等高风险、短期套利项目的认识日趋理性,为支持科技创新企业发展,本次修改参考创业板开板时的产业定位,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。同时明确,非前述资产不得在创业板重组上市。

业内人士表示,此次修订的出发点,是通过调整相关制度,完善资本市场退出渠道和出清方式,服务于实体经济的转型升级。具体来看,取消最易碰线指标“净利润”, 单纯只是净利润规模较大,而总资产、净资产、营业规模较小的轻资产标的,不易触碰借壳标准。创业板放开借壳,但明确了注入资产必须为符合国家战略的高新技术产业和战略性新兴产业资产。借壳可以配融,使得注入资产的同时,可以获得运营资金。

安信证券策略团队指出,短期来看,该政策有助于提升市场尤其是中小创的活跃度,长期看,在为资本市场提供活水的同时鉴于上一轮宽松周期造成的过度融资、商誉减值等后遗症,本次政策在推进节奏上会更加慎重。另外考虑到目前科创板注册制的试行以及目前壳股数量众多,对于博弈壳公司等投资决策仍应保持审慎理性的态度。

误读二:允许借壳后,退市股会减少?

市场有声音认为,允许借壳后会干扰到IPO和退市的常态化,实际上,这份担心没有必要。记者从相关人士处了解到,退市出清和IPO还将继续保持常态化,要进一步保证资本市场出口和入口的畅通。

并购重组的监管是个复杂的系统工程,监管层对借壳的规则调整能够体现出对出清式重组的鼓励。在当前经济形势下,一些公司经营困难、业绩下滑,需要通过并购重组吐故纳新、提升质量。

业内人士指出,上市公司的质量很大程度上体现了经济发展的质量,在我国经济发展模式正由高速增长向高质量发展转变的过程中,怎么发挥好资本市场的投融资功能,对于提高上市公司质量至关重要。近年来,证监会的工作主线就是进一步提升IPO端常态化,同时严格推进退市制度,巩固资本市场健康发展的基础,这一条主线不会因为重组制度的完善而发生改变。

特别是在IPO和退市保持常态化的监管导向下,此次规则的修订给企业多了一条选择路径,那些主营业务极差、存在违法违规行为、二级市场表现不好的绩差股仍会惨遭淘汰,而那些原本的经营价值较差的公司可能迎来新生,特别对于国有企业,相关子公司符合国家战略的高新技术产业和战略性新兴产业相关资产注入,可以提升上市公司的质量。

误读三:打击壳资源炒作的信号变了?

有声音认为“政策出台后,原本打击炒壳、养壳”的监管导向变了。实际上,从严监管ST公司和壳公司炒作的监管基调没有变化。

证监会表示,下一步将遵循“放松管制、加强监管、推进创新、改进服务”主线,不断推进市场化改革,强化对违法违规行为的监管,对并购重组“三高”问题持续从严监管,坚决打击恶意炒壳、内幕交易、操纵市场等违法违规行为,坚决遏制“忽悠式”重组、盲目跨界重组等市场乱象,强化中介机构监管,督促各交易主体归位尽责,支持上市公司通过并购重组提升内生动力,有效应对外部风险和挑战。

这意味着从严监管的态势仍存,记者了解到,证监会将加强资金占用的日常监管,通过多种形式来规范可能出现的抑制投机和滥用融资乱象。

业内人士指出,入口常态化、出口常态化,在有条件放松产业并购的同时,针对并购重组中“忽悠式”“跟风式”“三高类”重组及内幕交易等乱象,证监会明确表达了态度,即继续保持高压态势,在不断推进市场化改革,强化对违法违规行为的监管。

误读四:什么样的标的都能入壳?

本次修改参考创业板开板时的产业定位,允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。同时明确,非前述资产不得在创业板重组上市。

东北证券研究总监付立春表示,修订之后并购重组更具有包容性,取消净利润是在向科创板靠近,并购重组也不一定考核利润,因为有的高新技术企业规模、资产已经很大,但是不一定有利润,这也是符合经济发展方向和现实经济状况。周期缩短也是促进并购重组更加频繁、更加高效的进行。

记者了解到,此次规定对并购重组标的资产要求高,并非什么样的标的都能参与到并购重组中,监管层将依托“三点一线”监管体系提升并购重组全链条监管效能,从严审核确保并购重组市场平稳运行。

业内人士表示,本次修订只是对借壳标准的微调,借壳资产依然要符合IPO条件。资产质量依然是借壳能否最终成功的重中之重。

其中特别提到的,将依托“三点一线”监管体系提升并购重组全链条监管效能。业内人士认为,以后无论在交易所的问询还是证监会的审核中,都将见到这类常态化系统化的监管,即对并购重组“三高”问题持续从严监管,坚决打击恶意炒壳、内幕交易、操纵市场等违法违规行为,坚决遏制“忽悠式”重组、盲目跨界重组等市场乱象,强化中介机构监管,督促各交易主体归位尽责。

上一篇:*ST华业股价11日低于面值 A股或现第二例面值退市股

更多"四问重组新规:会不会恶意炒壳?退市股高枕无忧?"...的相关新闻

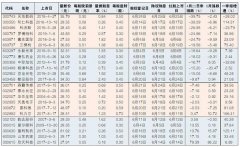

每日财股

- 每日财股:神宇股份(300563

投资亮点 1、公司主要从事射频同轴电缆的研发、生产和销售。公司的主要产品包括细...[详细]