游走于“央妈”与“国家队”之间 配置上确定性高于成长性

一、联储9月议息会议整体偏“鸽”,全球风险偏好暂获提升,美元下跌, 黄金上涨,权益类资产上涨,A股表现相对偏弱,后续关注意大利“宪法公投”时间以及美国总统大选首场辩论

本周9月21日,美联储议息会议未作出加息,并会议申明整体偏“鸽”,全球市场暂时获得喘息,风险偏好略有回升,发达市场、新兴市场大多数市场出现了反弹。A股本周尽管有所反弹,但整体仍偏弱,市场持续缩量,维持单日4000亿规模,且波动率创历史新低,表明投资者在面临“国庆”节假日前市场参与意愿度不足。

美联储9月依然选择按兵不动,并下调了未来几年的利率预期,12月加息的概率提升。从9月美联储点阵图中值来看,美联储透露2016年或将加息一次,考虑到美国总统大选将在11月份举行,由此,市场一致预期12月加息更大,且从点阵图来看,2017年可能只加息两次,较6月份时三次预期中值减少。

接下来全球市场仍面临两方面不确定因素,制约着市场风险偏好,当然归根结底还是聚焦在全球流动性的拐点上:1)意大利10月中旬的“宪法公投”。根据官方表述,9月26日(下周一)意大利将确定宪法公投举行日期。在意大利本身债务压力大与经济不景气的背景下,意大利执政党已然坚持举行“宪法公投”,使得结果带有较强的不确定性。若公投失败,意大利总理伦齐很可能下台,脱欧概率大增;2)美国大选,竞选人支持率仍存变数。还有一个多月(11月8日),美国将迎来新的总统。金融领域的人士大都以自身利益出发,带有较强的主观色彩,不太愿意看到“共和党的特朗普”当选,主要是因为特朗普是极力反对低利率局面的,而恰恰金融市场依赖的是低利率环境来“吃饭”。9月26日(下周一)将进行美国总统大选首场辩论,对市场短期情绪产生些许影响。

本周,美元指数-0.56%,ICE布油价格收于十字星,+0.78%,COMEX黄金价格+1.75%。

二、“央妈”货币态度仍持中性:临近“国庆”小长假,仍依赖于公开市场力保银行间资金面稳定,短期内寄望于“降准降息”概率为零

随着“国庆”小长假的到来,现金需求以及季末缴款效应使得银行间资金面存在压力,“央妈”仍依赖于公开市场“力保”银行间资金面稳定,货币态度延续“中性”的意愿彰显无遗,短期内寄望于“降准降息”概率为零。公开市场操作来看,连续加大资金投放,资金面延续“紧平衡”格局。本周净投放6700亿,续创五个月来单周新高;连续9日净投放1.2万亿。银行间7天回购加权利率在2.4%-2.7%区间震荡。

客观上讲,诸多因素制约着国内货币政策短期内进一步放松,当然,短期内货币政策也不存在收紧的可能,更多的是维持“左右摇摆式”。国内短期经济企稳,结构性泡沫、四季度通胀中枢小幅态势以及供给侧改革所需要的货币中性环境,使得国内流动性延续窄幅波动的格局,趋势性拐点仍未出现。

三、年内第15批新股如期发行,维持单月2批新股发行节奏,募资金额不超过155亿元,创今年以来单批募资新高

最新一批IPO批文9月23日如期下发,在国庆小长假前发行新股,会对资金面产生一定的扰动。证监会按法定程序核准了12家企业的首发申请,其中上交所5家、中小板2家、创业板5家。上述12家企业的筹资总额预计不超过155亿元(上一批募资额不超过116亿)。这是证监会下发的今年第15批IPO批文,由此,今年以来已经有149家企业获得了IPO批文,筹资总额达1059亿元。12家企业中,募资额最大的要数“上海银行”,预计银行将按每股净资产发行,并且成为2016年单只募资金额最高的新股,单只募资额在80亿左右。其次募资额较高的为“新华网”。 到目前为止,今年一共有7家银行成功获得批文,成为新股发行的主要看点。

从新股发行的节奏来看,监管层对当前市场的运行态势还是建议以“市场化”导向为主。

四、无趋势、无拐点,“国家队”对指数波动的话语权相应有所提高

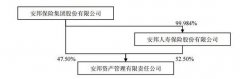

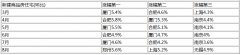

根据中报披露的统计,相比2015年年底,Q2机构投资者占比提升明显,由占比23.2%提升至25.6% ,散户投资者持有A股占比由49.3%下降至46.2%。 市场最为关注的 “国家队”占比有所提升。自去年“股灾”以来,“国家队”不断增持A股。截至2016年年中,“国家队”持股市值1.15万亿,占比由去年年底4.2%提升至5.9%。在宏观基本面暂呈现“无趋势、无拐点”的大环境下,“国家队”对指数波动的话语权相应有所提高。大盘蓝筹股,如“工商银行、建设银行”单日成交金额仅在“2-4”亿左右,股价的涨跌或由其他因子决定。

五、投资建议:

今年以来,全球资本市场,无论是做债券类还是权益类的,挣钱与否的核心焦点均放在了“央妈”身上了,看“央妈脸”吃饭的效应特别明显。对于国内市场而言,短期内仍难以看到“央妈”态度上会有实质性的变化,也就是说我们短期内仍将无法看到流动性拐点的出现,当前处于“僵持”的阶段,煎熬期,在面临国庆小长假来临期,预计有部分投资者无心恋战,市场上下两难,市场的成交量仍将维持较为低迷的态势。

一个季度来看,解铃还须系铃人,我们延续四季度A股策略研报的观点《秋种冬收》,上证综指围绕在2900-3200点区间波动,有可能打破流动性拐点的因子在于外围市场的变化(如:黑天鹅事件或超预期的因子发生)。另外,我们认为地产市场与A股市场具有一定程度上 “跷跷板效应”。如果政府加强对房地产的调控,不排除资金流入A股的可能;如果房地产市场“高烧不退”,边际上资金会从A股市场流向房地产市场。

板块配置上,我们倾向于“业绩确定,估值合理”的行业仍成为机构配置的方向,相对看好“消费电子、医药生物”等具体细分子行业,如“血制品”等。“消费电子”主要涉及苹果产业链(0LED 等)以及汽车电子;医药生物方面,2016 年诺贝尔奖揭晓仪式将于 10 月 3 日起陆续颁布,其中生理学或医学奖将最早公布, 有望掀起一波相关主题的关注(去年屠呦呦获得生理医学奖曾带来一波医药行业行情)。其他主题方面,我们继续建议关注“装配式建筑、债转股(钢铁)、举牌、量子通信”等主题,后续仍将有望受到资金的青睐。

上一篇:231家公司三季报净利增幅翻番

更多"游走于“央妈”与“国家队”之间 配置上确定性高于成长性"...的相关新闻

| >> 并购重组审核速度加快 本月至少27家 | >> 游走于“央妈”与“国家队”之间 配 |

| >> 231家公司三季报净利增幅翻番 | >> 高杠杆成楼市风险“放大器” 降杠杆 |

| >> 资金为何趋于谨慎 | >> 股市进入换档期 |

| >> 放低“秋收行情”的预期 | >> A股未来三年走向:青山遮不住 毕竟东 |

| >> 辩证看待当前股市的收敛与缩量 | >> 今日A股收盘播报(2016.9.23) |

每日财股

- 每日财股:万丰奥威(002085)

投资亮点 1.公司出资3600万认购卡耐新能源15%的股权,2012年12月份公司拟以1:1的增...[详细]