央企重组如火如荼 下半年披露并购重组进展的A股央企上市公司名单

近期,央企重组消息不断,并购重组标志性案例不断涌现。继中国船舶拟吸收合并中国重工事件引出的“中国神船”之后,中国五矿拟入主盐湖股份的“中国神湖”接踵而至,标志着央企重组进入新一轮高潮。控股股东兵器装备集团与电气装备集团进行输变电装备业务整合的消息传出,央企改革概念股保变电气周五收盘录得10天7板。

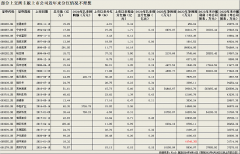

据数据统计,剔除重组失败、出让方,下半年以来披露并购重组进展的A股央企上市公司共有8家,分别为中钨高新、沈阳机床、华润三九、上海电力、本钢板材、中航电测、昊华科技和中直股份。

中钨高新9月4日公告,公司拟在9月19日下午召开股东大会审议公司购买湖南柿竹园有色金属有限责任公司(简称“柿竹园公司”)100%股权、募集配套资金等相关议案。公司完善钨产业链布局的第一步即将收尾。多位业内人士表示,此次中钨高新的收购行动,将进一步强化公司“中国第一、世界一流”的地位,同时将增强公司的盈利能力和在行业中的议价能力。根据中钨高新相关公告,公司拟通过发行股份及支付现金方式,购买五矿钨业集团有限公司和湖南沃溪矿业投资有限公司合计持有的柿竹园公司100%股权。相关公告显示,柿竹园公司整体作价为51.95亿元。目前,柿竹园公司年产钨精矿超7000吨,是全国最大的钨精矿生产基地之一,钨精矿产量约占国内钨总产量的6%,占世界钨总产量的4%以上。

沈阳机床9月12日披露投资者关系活动记录表显示,公司深耕机床行业数十年,拥有国内最为完整的业务布局和坚实的业务发展史。公司本次资产重组方案为发行股份购买沈阳中捷航空航天机床有限公司100%股权、沈阳机床中捷友谊厂有限公司100%股权和天津市天锻压力机有限公司78.45%股权,并募集配套资金。沈阳机床4月2日发布公告,公司第十届董事会第六次会议和第十届监事会第六次会议审议通过了公司重大资产重组草案及相关议案。在募集配套资金方面,沈阳机床拟向不超过35名特定对象以询价发行的方式发行股份募集配套资金,募集配套资金总额不超过17亿元。

华润三九8月4日公告,将斥资62亿元取得天士力控股权,将中药创新药龙头之一的天士力纳入版图。多位业内人士认为,华润三九与天士力互补性较强,在成功完成对天士力的并购之后,华润三九在中药创新药及心脑血管中药领域的实力得到了显著增强。作为中药创新药龙头企业之一,天士力2023年研发费用13.15亿元,2023年研发投入占医药工业收入比例达17.73%,远高于以岭药业的9.35亿元和康缘药业的7.72亿元;截至2023年末,拥有98款在研产品,其中现代中药布局25款产品,包括18款1类创新药。华润三九表示,本次交易有利于华润三九加快补充创新中药管线,持续深耕中药全流程开发体系,提高创新药研发能力,建立在中药领域的引领优势。

中航电测8月6日公告,公司近日收到中国证监会批复,同意公司向中国航空工业集团有限公司发行20.86亿股股份购买其持有的成都飞机工业(集团)有限责任公司100%股权的注册申请。据披露,此次交易金额高达174.4亿元。业内人士表示,中航电测重组事宜已正式获得证监会批复,标志着此次重大资产重组即将迈入实质性实施阶段。此次交易中,航空工业集团拟将成飞集团100%股权注入中航电测,此举旨在加速集团核心资产的证券化进程。

本钢板材9月3日披露投资者关系活动记录表显示,公司资产置换方案为拟置入公司的资产为本溪钢铁(集团)矿业有限责任公司100%股权,拟置出公司的资产为上市公司除保留资产及负债外的全部资产及负债,拟置入资产与拟置出资产的差额由一方向另一方以现金方式补足。上海电力8月21日发布重大资产购买交割进展的公告,公司于2016年审议通过收购KE66.40%股权的相关议案。然而,关于KE公司的新多年期电价机制(MYT)复议结果与《股份买卖协议》中约定的交割先决条件存在差异,公司正在与交易对方基于新的MYT进行谈判。值得注意的是,该次交易仍存在可能因电价发生变动而影响标的公司盈利能力的风险,甚至可能导致该交易的终止。

更多"央企重组如火如荼 下半年披露并购重组进展的A股央企上市公司名单"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]