二季度牧原、温氏、新希望三大猪企均实现盈利 对后市展望较为乐

随着猪价回升,牧原股份(002714.SZ)、温氏股份(300498.SZ)、新希望(000876.SZ)三大上市猪企半年报显示,三家企业二季度均实现盈利。

上半年牧原和温氏同比扭亏为盈、新希望同比减亏

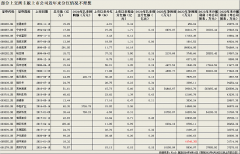

三大上市猪企2024年上半年主要财务指标

2024年上半年,牧原股份实现营业收入568.66亿元,上年同期为518.69亿元,比上年同期增长9.63%。归母净利润8.29亿元,同比扭亏为盈,上年同期为-27.79亿元,比上年同期增长129.84%。扣非净利润为8.79亿元,上年同期为-27.86亿元,比上年同期增长131.53%。

一季度,牧原股份归母净利润为-23.79亿元,可估算出其二季度实现归母净利润32.08亿元左右。

据半年报,温氏股份上半年实现营业收入467.39亿元,同比增长13.48%;归属于上市公司股东的净利润为13.27亿元,上年同期亏损46.89亿元,同比扭亏为盈。扣非净利润为13.58亿元,上年同期亏损51.28亿元。

一季度,温氏股份归母净利润为-12.36亿元,可估算出其二季度实现归母净利润25.6亿元左右。

2024年上半年,新希望实现营业收入495.77亿元,上年同期为694.53亿元,同比减少198.76亿元,降幅为28.62%。归母净利润为-12.17亿元,上年同期为-29.83亿元,同比减亏,减亏幅度为59.18%。扣非净利润为-13.16亿元,上年同期为-29.92亿元。

据新希望一季报,归母净利润为-19.34亿元,可估算出其二季度单季盈利在7.17亿元左右。

新希望表示,营收下降主要是由于去年底转让了白羽肉禽和食品深加工板块的控股权。

牧原股份、温氏股份资产负债表加快修复

在近期的投资者关系活动上,牧原股份表示,今年以来,得益于生猪价格的回升及养殖成本的持续下降,公司的盈利水平和现金流情况得到较大改善,资产负债表得以修复。公司二季度末的资产负债率为61.81%,较一季度末下降1.78%,预计后续将稳步下降至合理水平。

温氏股份表示,得益于畜禽主产品价格上涨,叠加养殖成本持续下降,公司资产负债表加快修复,加速偿还部分有息负债。二季度末,资产负债率降至59%以下,比去年末下降约2.5%,环比一季度末下降4.4%。当前资金储备较为充裕,若未来行情较好,公司将继续偿还债务,降低负债率,希望年内资产负债率降至55%以下。

对后续生猪市场价格较为乐观

关于对后续生猪价格的判断,温氏股份表示,猪价行情受多种因素综合影响。当前时点来看,明年猪价行情很大程度上取决于今年下半年猪价行情。若今年下半年行情持续处于高位,行业利润异常丰厚,行业扩产积极性增强,或造成明年供给量增加,会对明年猪价产生一定的抑制效应。若今年下半年行情处于中等水平,行业较为理性,明年猪价可能有所支撑。5月份中旬以来,猪价大幅上涨,突破10元/斤,个别地区甚至突破11元/斤。近期猪价略有回调,但仍处于较高位置,公司仍有较好收益。根据经验,三季度为传统消费旺季,也是生产黄金季节,公司对三季度业绩充满信心。

牧原股份表示,由于前期产能去化影响的逐步显现,今年下半年生猪供应仍旧偏紧,叠加传统消费旺季在需求端的支撑,生猪市场供需将存在一定缺口,公司对后续生猪市场价格较为乐观,预计会维持在较好水平。

关于行业发展展望,新希望表示,整体来看,今年猪价向上反转是因为去年能繁母猪从下半年开始的持续去化,去年4季度的时候母猪单月环比去化加速,对应就是今年3季度价格会出现较大幅度上涨。现在行业受二次育肥影响,价格会出现提前上涨,同时供给压力会有一定的增加和后移。近期猪价除了大的产能缺口趋势的影响,更主要的是二次育肥入场热度影响。这两天猪价开始高位略有回调,主要原因还是7月底以来猪价涨幅较快,一部分二育入场后,当前入场热度有所减退影响。

上一篇:规模还是盈利?拆解美团、达达、顺丰同城半年报:即时零售抢攻“

更多"二季度牧原、温氏、新希望三大猪企均实现盈利 对后市展望较为乐"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]