30公司披露一季报近八成预喜

在年报披露即将进入高潮之际,发布2019年一季报预告的公司陆续有来。目前,沪深两市已有30家公司披露了2019年一季报业绩预告,其中预喜公司有24家,占比80%,部分公司业绩因“卸下了包袱”大幅提高。业内人士指出,随着投资者对一季报关注度的升温,市场热点或从年报转向一季报,可重点关注一些业绩预喜或超预期的个股。

30份一季报预告八成五预喜

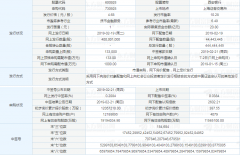

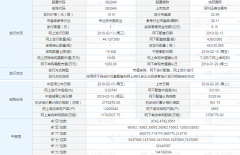

在年报披露即将进入高潮之际,发布2019年一季报预告的公司陆续有来。据数据显示,截至2月26日记者截稿时止,沪深两市已有30家公司披露了2019年一季报业绩预告,其中业绩预喜公司达有24家,占比80%。

从业绩预告类型来看,24家业绩“预喜”公司中,16家“预增”,8家“略增”。而其他业绩预告欠佳的公司中,5家“预减”,1家“减亏”。

在预告净利润增幅方面,17家公司一季度有望实现净利润增长超过50%,8家公司有望实现净利润翻倍。其中,益生股份(002458)预计净利润增幅最大,最高可达3107.97%。紧随其后的是初灵信息(300250)预计增幅或可达750.00%;排第三的是威华股份(002240),最大增幅可达435.27%。

益生股份2月20日发布2019年一季度业绩预告,预计公司2019年1-3月净利润为3.20亿元-3.40亿元,上年同期为1059.86万元,同比增长2919.27%-3107.97%。公司作出上述预测是基于以下原因:近年来我国祖代白羽肉鸡引种持续不足,2019年第一季度行业供给紧缩的现象依旧持续,受此影响,公司主营产品父母代肉种鸡雏鸡及商品代肉雏鸡价格较去年同期大幅上涨。

公开资料显示,公司是国内种鸡龙头。兴业证券认为2019年一季度受上游供给短缺影响,淡季商品代苗价飞涨突破8元/羽,父母代报价接近70元/套,供给短缺驱动上游价格处于历史高位。后续随着生猪深度去产能后供给出现短缺,猪价上涨,有望带动下游鸡肉端的替代需求,终端肉价上涨有望带动上游价格持续景气。

值得一提的是,数据显示自2012年以来,益生股份的业绩就维持着一年盈利一年亏损的节奏,2012年盈利1116万元,2013年亏损2.89亿元;2014年盈利2351万元,2015年又亏损4.01亿元;2016年盈利5.62亿元,2017年亏损3.10亿元。在2018年盈利3.63亿元的背景下,2019年能否打破这种规律值得期待。

1月30日晚间,初灵信息发布公告称,预计2019年一季度归属于上市公司股东的净利润为1027.3万元-1064.80万元,比上年同期增长720%-750%。公司表示2019年以来持续落实“数据接入+数据挖掘+数据服务+数据变现”大数据产业发展战略,目前已完成全公司营销中心的整合,强化内生发展 ,同时加强公司效率的管控,取得了较好的开局。

而威华股份在1月31日晚间发布业绩预告,公司预计2019年1-3月归属上市公司股东的净利润2000.00万至2200.00万,同比变动386.61%至435.27%,家用轻工行业平均净利润增长率为12.41%。公司表示,基于以下原因作出上述预测:主要系锂盐业务盈利能力进一步稳定及提升。

部分公司业绩因“卸下包袱”大幅预增

从业绩大幅预增披露的信息来看,部分公司2019年一季度业绩大幅预增是因为“卸下包袱”。如初灵信息相关负责人在谈一季度业绩大幅增长时表示,2019年取得“开门红”,一方面得益于2018年计提了相关减值准备,让公司卸下包袱轻装上阵。在1月29日晚发布的业绩预告中,公司称因为2018年主要子公司虽实现盈利但远未达到经营业绩预期,将计提商誉减值等损失约5.2亿元。另一方面得益于2018年持续的研发投入。

又如探路者(300005)同时发布了2018年度业绩预告和2019年第一季度业绩预告。公司预计2018年度净利润亏损1.8亿元-1.85亿元,主要是预计计提商誉、投资和资产减值累计2亿元以上及非户外主业的其他业务经营亏损所致。同时公司预计2019年第一季度净利润盈利3880万元-4550万元,较上年同期大幅增长75%-105%,主要受益于公司聚焦户外用品主业相关战略举措的逐步实施,公司产品竞争力持续提升等。

业内人士表示,2015年A股并购潮起,按照3-4年的业绩承诺期,2019年前后是上市公司并购业绩承诺的集中到期节点。高溢价收购标的以期未来高回报,但如果收购后的业绩对赌期结束后,发现回报未达预期,上市公司索性一亏到底把当初所有商誉一次性减值,如果分摊今后几年可能出现连续三年亏损退市,一次性减值虽然2018年年报很难看,但是过后业绩将是非常靓丽。对此商誉一次性减值把业绩一亏到底,一季报轻装上阵交出靓丽业绩。

伴随上市公司商誉减值风险的集中释放和会计监管趋严,未来商誉风险或将逐渐缓释。2019年1月,财政部会计委员会发布《关于咨询委员就商誉会计处理研讨意见的说明》,对商誉的后续会计处理进行了讨论,认为商誉后续会计处理应该采用摊销办法。从2018年年报业绩预告看,上市公司纷纷选择大幅度计提商誉减值,用牺牲2018年利润的方式换取后续利润稳定。

招商证券分析认为,在诸多上市公司主动在2018年年报阶段计提商誉减值的背景下,预期会有更多拥有较高商誉的企业一次性出清虚高的商誉资产,为未来几年围绕主营业务发展的业绩成长营造良好基础。西南证券分析师朱斌指出,虽然2018年相当多上市公司经历了商誉减值,但很多公司的主营业务并未受到相应的影响,甚至有所增长。在商誉减值的风险冲击过后,这些公司有望轻装上阵。

预喜公司中两行业占比较高

按行业分类(申万行业/一级行业)来看,一季报“预喜”的公司主要集中在计算机、机械设备二大行业中,分别各有5家公司、3家公司。此外,医药生物、化工、电子、交通运输、轻工制造、电子设备6行业也均有2家公司。分析人士指出,由于样本覆盖面积较广,综合这些行业已发布的一季报业绩预告情况,有助于了解相关行业的大致情况。

券商分析师指出,虽然目前已经公布的一季报预告只是冰山一角,但依然可以“管中窥豹”。一般来说,同一行业中出现多家公司同时预告业绩增长,就有一定的代表性,说明这个行业的的整体成长性相当不错。随着一季报业绩预告分批出炉,业绩超预期或者出现反转的上市公司将迎来投资机会。

对于计算机行业在“预喜”的公司中占比较多,民生证券表示,计算机行业景气度整有望稳步回升:(1)三方面压制因素逐步消除,包括流动性预期、扶持民营企业政策不断出台以及商誉高峰期已过。(2)产业发展周期:“十三五”前三年软件产业增速相对较低,我们预计行业下游可能将迎来一轮新的IT开支高峰;特别是信息安全领域,以“十三五”产业目标预计未来两年复合增速超过20%。

随着一季报披露的持续展开,以及不少业绩预增股受到市场的追捧。有业内人士表示,虽然一季度业绩并不能代表全年业绩走势,但业绩预喜公司往往体现出业绩的延续性或存在拐点的可能。一季度业绩预喜股由于其在未来一段时期内已排除业绩地雷的天然安全性,再加上资金的关注,股价表现坚挺,自然在情理之中。

业内人士对《投资快报》记者表示,随着一季报披露的增多,市场目光将转向发展前景好且一季报业绩预喜的公司,一季报行情有望成为下一轮潜在热点,业绩预期较好的公司或将展开一波行情,目前正是布局的好时机。不过业绩预增可以作为一条投资线索,最终能否选出牛股还要配合其他条件。市场总体情况是否持续走好、业绩是否可以持续等都是需要考虑的重要因素。

布局一季报预告相关潜力股可从以下四个方面进行布局:1。选择受益市场需求回暖、产品价格上涨等主营业务高速增长的个股。2。选择受政策扶持的行业个股。3。选择基本面相对较好、盘子较小的个股。4。选择业绩持续增长但前期涨幅有限且估值不高的个股。

下一篇:万达电影002739为什么停牌?万达电影002739停牌原因

更多"30公司披露一季报近八成预喜"...的相关新闻

每日财股

- 每日财股:国光股份(002749

投资亮点: 1、公司专注于植调剂行业30年,产品布局上种类最多,具有深厚的制剂配方...[详细]