碧桂园分拆物业香港上市

6月19日,碧桂园服务成功登陆港股,股价高开 10 港元,市值突破 250 亿港元。从披露以介绍方式独立上市的消息到股份上市交易,这家公司只用了短短三个月时间。有分析人士指出,因为不涉及融资,介绍上市等待时间短,有利于上市公司尽快在资本市场上确立公允价值,同时也折射出碧桂园服务实力雄厚、主营业务运营良好,可以完全依靠自有资金实现上市后的扩张需求。

实际上,碧桂园服务的确是目前现金最多、最赚钱的物业上市公司。招股书显示,2017年,碧桂园服务的收入为31.2亿元,现金及现金等价物达26.34亿元,净利润为4.4亿元。在2018年中指院发布排名中,碧桂园服务经营绩效名列第一。

据了解,在平均估值只有10倍左右的港股市场里,物业上市公司的市盈率却可高达30倍以上,而且今年以来股价走势大幅领跑恒生指数,碧桂园服务上市首日的市盈率也一度突破50 倍。研究机构认为,轻资产、高成长、抗风险能力强的行业特性,受益于消费升级以及行业整合,未来十年,整个物业管理市场的服务面积和服务单价都将是单边上升的,市场规模刚性上升,物业龙头企业可以轻松实现20%-30%的年收入增长,利润的增长更是会超过收入的增长。

国海证券指出,当前物业管理行业处于高速发展、集中度快速提升的跑马圈地阶段,具备良好资源储备、加速扩张及品牌优势的龙头公司有望持续领跑。

适合“有钱人”的介绍上市

2018年3月19日,碧桂园在港交所发布公告称,公司建议分拆集团物业管理业务及在联交所主板以介绍方式独立上市,碧桂园服务就申请碧桂园服务股份于联交所主板上市及获准买卖,联交所已确认公司可进行建议分拆。

介绍上市被认为是适用于“有钱人”的上市方式。跟ipo不同,介绍上市并非把融资需求当做上市的主要目的,因此无需公开招股和发行新股,相应的准备时间也比ipo短很多,可以在一年内完成。其优点是上市与融资分离、灵活性强、程序简便和等待时间短。但同时,对股票供应与交投量要求比较高。

从招股书上显示的信息来看,碧桂园服务确实底气十足,主营业务持续高速增长,盈利能力突出,现金储备充裕。据了解,2015年-2017年,公司的营业收入分别为16.7亿元、23.6亿元以及31.2亿元,2016年和2017年收入增幅分别为为41%、32%。公司近三年毛利分别为5.1亿元、8亿元、10.36亿元,同比增幅分别为57%和29.5%。公司2015年到2017年净利润分别为2.2亿元、3.5亿元以及4.4亿元,同比增幅分别为59%以及26%。

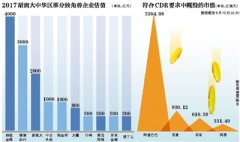

根据中指院的资料,该公司于2016年实现的收费管理面积每平方米净利润总额在物业服务百强企业前十名当中排名居首。而从2017年各大物业上市公司的财报来看,碧桂园服务的净利润仍是最高的。

除了最会赚钱外,该公司还是口袋里现金最多的物业上市公司。2015年-2017年,碧桂园服务的经营活动所得现金净额稳步上升,年末现金及现金等价物分别为5.9亿元、17.74亿元及26.34亿元。

行业领先的盈利表现根植于碧桂园服务的强大品牌优势及物业管理规模,多样化的物业管理组合及服务类型,遍布各线城市的地段组合,和强大的社区环境服务平台营运及创收能力。

截至2018年4月30日,该公司的合同管理总面积约3.654亿平方米,覆盖超过中国28个省、市及自治区的260多个城市。

PE 30倍的投资逻辑

今年以来恒生指数和物业上市公司冰火两重天的股价走势,印证了碧桂园服务快速上市决策的正确性。2018年以来,恒生指数走势低迷,从1月份的约33000点一路下探至目前的约30000点,下跌近10%。而物业上市公司却是一枝独秀,中海物业、绿城服务、彩生活、雅生活均保持着不断上扬的趋势,股价涨幅最低也有25%,高的则超过60%。

也因此,在平均估值只有10倍左右的港股环境里,港股物业公司的市盈率普遍高达30-40倍,中海物业、绿城服务、雅生活服务和彩生活基于2017年每股收益的静态市盈率分别为30.97倍、47.64倍、53.47倍和26.28倍。

“一个行业逐渐形成板块的时候,会逐渐被市场认知,估值就有一个逐渐提高的过程。”一位分析师如此表示。

而近几年,随着中国房地产市场波动的加剧以及行业增长天花板的逼近,物业管理行业将形成另一片蓝海已成为行内共识。有分析认为,基于物业管理行业的非周期性特征,未来十年,整个物业管理市场的服务面积和服务单价都将是单边上升的,因此市场规模将刚性上升。

摩根士丹利最新发布的研究报告指出,即便自3月份起,四家物管行业上市公司的股价上升约30%,但对该板块仍维持“吸引”看法,因为这个行业具备防守本质,较少受政策收紧影响,盈利增长可见度高。利率上升对行业反而是有利因素,因为大部分公司属于净现金状态。

根据该机构的测算,受益于行业增长、整合以及源于增值服务的利润贡献,预计在2017—2019年间,其覆盖的主要物业公司将会有47%的EPS复合增长。

在增长和盈利高度确定的背景下,房企分拆物业被认为是房地产白银时代最受资本市场欢迎的创造之一。2015年10月,中海物业以介绍方式上市,股价稳步上升,从1港元上涨到突破3港元。绿城服务上市不到两年时间,股价从2港元上涨到最高突破8.3港元。今年2月份才登陆港股的雅生活已从9港元一路上涨到约16港元,创下历史新高。

背靠全球第一大房企,碧桂园服务引起了资本市场的高度关注,尚未上市交易便已搅动风云,刺激多家物业上市公司的股价拉出新高。有专家认为,在中国,物业管理板块重要性正日益提升。作为龙头之一,碧桂园服务的上市将进一步增强板块效应,并成为板块股价继续上升的短期正面催化剂。

龙头领跑万亿蓝海

与瓶颈触手可及的房地产开发行业不同,物业管理行业正处于蓬勃发展的美好时代。

国海证券的一份研究报告显示,在消费升级、存量物业面积持续增长的背景下,物业管理市场正处于快速增长的黄金发展期,预计到2030年行业潜在市场规模超过1.3万亿元,相比当前行业规模存在2倍以上成长空间。而目前行业竞争尚处于初始阶段,龙头企业的收入市场占比不到0.5%,整体呈现大行业、小龙头的竞争状态,未来一段时间内在消费升级、地产企业配套物管公司退出背景下,行业将会进入加速集中阶段,拥有优秀品牌且具备强扩张能力的龙头公司将会享受行业成长及市场份额加速扩大的双重成长红利。在这一过程中,具备资源优势(在管面积储备、项目扩张能力)、品牌(服务质量)优势的龙头企业有望持续胜出。

“在管面积的增长也是未来几年中国地产企业所面临最为确定的增长。我们没有看到这个趋势放慢的信号。在新房交付部分的物业管理权集中停下来之前,优质物业公司提高市场占有率也并不需要依托资本的力量,冒杠杆的风险。”中信证券表示。

背靠大树好乘凉,目前物业管理行业排名前列的公司大部分背靠大型地产公司。(并没有都背靠大型地产公司,比如彩生活是物业比地产更强势,建议斟酌)以碧桂园服务为例,截至2017年12月31日,碧桂园集团在中国的土地储备约为2.82亿平方米,2017年全年,碧桂园集团新增的土地储备规模位列中国开发商首位,这为碧桂园服务物业管理组合的持续增长及有关非业主增值服务业务的进一步发展提供明确的推动力。

碧桂园服务的外拓步伐也在迅速加快。该公司向独立第三方物业开发商提供物业管理服务的合同管理总面积,已从2015年底的770万平方米增加到2017年底的4680万平方米,复合年增长率高达147.4%。

为实现物业管理组合及收入来源的多元化,碧桂园服务还表示将透过加强与各业务伙伴的战略合作为日渐增多的非住宅物业(如商业物业、产业园、科技园、教育机构、高速公路服务站、特色小镇、长租公寓以及政府及公共设施)提供全面物业管理服务。并寻求选择性投资国内其他物业管理公司,与其联盟或对其进行收购。

更多"碧桂园分拆物业香港上市"...的相关新闻

每日财股

- 每日财股:腾邦国际(300178)

投资亮点 1、2017年11月18日公告,公司拟使用不超过8,000万元自有资金与控股股东腾...[详细]