货基提前取协议存款或遭罚息

货币市躇金(下简称“货基”)收益率可能出现回落,因为其享有的提前支取银行协议存款不罚息“特权”或被取消,这将明显抑制货基规模的快速膨胀。

近日,关于“货币基金提前支取银行协议存款不罚息的相关条款未来可能取消”传闻在公募基金固定收益投资圈内不胫而走。多位基金公司固定收益投资总监对早报记者表示,这并非个别银行的公开宣示,而是有部分商业银行向银监会、中国人民银行(央行)“求援”,希望窗口指导认定这一条款违规。

“商业银行,特别是大型银行希望银监会出面,取消提前支取协议存款不罚息的规定。”一位基金公司高管昨日对早报记者表示。

银行协议存款目前是货基投资的主要资产,通常情况下,投资者若提前支取协议存款,最多只能获取同期存款利率,但货基从银行提前支取协议存款,却仍然享受约定的利率水平,利率损失由银行承担,这一“特权”一般作为“补充条款”呈现在货基与银行协议中,并获得证监会和银监会认可。

过去很长时间,货币基金在协议存款中的“提前支取不罚息”的特权,但伴随着互联网金融的快速发展,“余额宝”等理财账户通过对接货基,大量分流活期存款,引发银行不满,银行已通过各种渠道向监管层反映,“特权”存在造成了不公平。

业内人士认为,如果银监会方面从银行业利益的角度考虑取消这项政策,货基流动性管理将面临严峻考验,货基可能降低部分资金的投资久期,来减少提前支取,从而使货基收益有所下调,最终导致规模增速放缓。

货基大半资产

投资于银行协议存款

北京某大型基金公司固定收益部总监告诉早报记者,以央行、银监会为代表的监管层目前正在密切关注货币基金的动向。如果货币基金的规模增长势头不减,很有可能加速这一时刻的来临。

他表示:“目前,监管层应该还只是放出消息试探市场的反应。”

一位基金公司高管则表示,银行业目前正处在“去杠杆”的过程,对协议存款的需求从长远来看必然是下降的,但短期内商业银行对协议存款的需求依旧存在,活期存款的流失更是加剧了这一需求。也因此,银行除了借助监管层的力量,几乎没有其他对提前支取不罚息说不的办法。

“银行理论上完全可以选择不接受提前支取不罚息的补充协议,但一旦不接受,存款就流失至其他银行;如果采用价格联盟的方式,集体罚息,也是不现实的——小银行不干的,不罚息的补充条款最初就是从小银行发展起来的,他们要争夺业务。所以,大型商业银行希望银监会或者央行能够窗口指导,认定提前支取不罚息这一补充条款不符合规定,一刀切,银行就不用出面了。”该高管进一步解释。而一旦监管层如此认定,提前支取不罚息的时代将彻底终结。

可查的资料显示,自2011年11月底,监管部门取消了货币基金投资协议存款不得高于30%的上限规定后,银行协议存款就逐渐成为货币基金投资的主要资产。

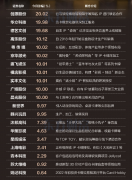

由2013年货币基金四季报可见,多数货币基金资产投资于协议存款的规模都在50%以上。其中,与“余额宝”对接的天弘增利宝投资于银行存款和结算备付金合计92.21%,华夏财富宝(爱基,净值,资讯)为83.43%,汇添富现金宝为94.59%。

由于协议存款可提前支取且没有利息损失,收益性和流动性都非常好,货币市躇金大比例配置协议存款,增强流动性的同时,也为收益率提供了很好的支撑。

去年下半年以来,正是协议存款利率飙升带动“余额宝”等与货基产品对接的账户收益率直线上升。

“协议存款是货币基金的救命稻草,假如没有这个东西(协议存款提前支取不罚息),行业能够维持这么大规模、这么高收益的基础就没有了。”一位固定收益人士评价。

罚息应由

基金公司承担?

一旦“提前支取不罚息”的特权被取消,对于与“余额宝”等理财账户对接的货币基金而言,如何安排好协议存款的到期时间,不至于发生流动性危机,将会成为难题。

“天弘增利宝自成立以来一直处在资金净流入的状态,所以不需要提前支取协议存款,而未来如果发生赎回规模大于申购的情况,也必然要考虑提前支取的问题。”该人士称。

公开数据显示,在人民币存款罕见骤减9402亿元的2014年1月,货币基金的规模净增了2053.68亿份,规模达到9532.39亿份,叩响万亿大关。而据知情人士透露,目前对接余额宝的天弘增利宝规模超过4000亿元,对接微信理财通的华夏财富宝规模接近500亿元,汇添富现金宝的规模则在200亿元左右。

市场人士认为,一旦“提前支取不罚息”这一优惠政策取消,基金公司为了应对赎回而提前支取产生的利息损失,则需要由基金公司承担,而不应该由基金持有人承担。

“否则,前面的收益已经付给已经赎回的投资者,突然损失的利息对现有投资人冲击很大,不公平。”该市场人士表示。

业内人士估算,假设天弘增利宝的资产配置与2013年四季报时一致,其目前4000亿元的资产应当计提的风险准备金应在26亿元左右,天弘基金公司可通过增加注册资本或加大管理费计提风险准备金的比例实现,难度并不大。

但是,值得一提的是,如果要频繁用自有资金垫付,将考验基金公司自身实力,基金公司将货币基金资产投资于协议存款的意愿必然下降。

多位业内人士表示,也正因此,证监会自春节过后两次召集基金公司一把手开会,要求防患于未然,严格落实基金公司风险准备金必须两倍于协议存款的未支付利息的规定。此前,基金公司的风险准备金是按照管理费收入的10%计算的。

“证监会也不希望看到银监会窗口指导,但对此非常担忧,要基金公司把该备的粮备好。”前述基金公司高管表示。

货基流动性临考

一位基金公司高管表示:“2006年以前,提前支取协议存款的罚息需要基金公司垫付,当时行业投资于协议存款的平均比例仅仅在20%左右,另外80%几乎都投资于债券。但今时今日的货币基金的规模与8年前不可同日而语。”

该高管表示,真正的难题在于,降低协议存款的投资比例后,这些货基‘巨无霸’的资产该怎么安排。

“现在的各种“宝”对债券投资几乎不涉入,假如转向买债,让他们安排好千亿规模基金资产投资于债券的久期,面对赎回潮时能泰然自若,能不能做得到?而如果考虑流动性,少买债,就只能买隔夜回购,收益率必然下降,规模也就要缩水。”该位高管说。

上一篇:定投“投出”宝宝教育基金

更多"货基提前取协议存款或遭罚息"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]