工薪家庭投保规划:消费型重疾险巧选择

“本人2 9岁,资金不是很充足,想了解一下消费型的重疾险有什么产品适合我?”陈昊找到《投资与理财》记者,希望我们的保险规划师帮他的家庭做一份保险规划。

陈昊,老实本分的安徽人,今年29岁,在一家事业单位工作,年收入7万元,有“五险一金”。妻子比他小2岁,是他的老乡,在一家私企工作,年收入约4万元,只有“五险”,没有公积金。

3年前,夫妻俩通过按揭,买了一套90平米的房产,目前尚欠30万元的房贷,月供2 0 0 0多元。资产方面,有存入银行的定期和活期共计5万元,每月定投股票基金30 0元,已经定投一年多。夫妻俩的每月开支在2000多元,其中大部分用在了备孕方面,结婚3年,夫妻俩一直都没有怀上宝宝,他们希望今年能够怀孕。另外,双方父母均有退休工资,每年给双方老人的过节费用合计为1万元。

投保需求

由于夫妻双方均没有购买任何商业保险,希望在重疾方面有个保障。另外,考虑到家有房贷,希望有保险能覆盖掉这部分风险。由于资金有限,陈昊希望年交保费不要超过5000元,毕竟要是今年怀上孩子了,可能开销还得增大。

“这个家庭目前来看财务比较稳定,收入大于支出,重要的是需要商业重疾保障及意外保障,以规避风险带来的收入中断。”

王琳辉 大都会人寿资深寿险规划总监

收支分析

根据收支情况,在不考虑资产性收入(利息和股票基金定投)和投资支出的前提下,该家庭目前年盈余5.2万元。

陈先生和太太都处于职场的爬坡期,为了家庭梦想的实现,一定会更加努力,未来收入预期会上升。而伴随着未来小宝宝的出生,陈先生和太太也将进入人生的重大责任期(上有老下有小),家庭支出也将上升。

陈先生有较强的理财意识,一方面通过基金定投来提升资产性收入,让个人投资搭上GDP的顺风车;另一方面也意识到在重大责任期要进行风险管理。每个人的生理生命背后还有一个经济生命,风险管理左右不了生理生命,管的其实是经济生命。对于陈先生和太太来说,不管谁出了问题,对于家庭的经济生命都是毁灭性的打击。

保障利益说明

◆ 确保小两口目前每人拥有18万~18.6万元的重疾保障。给付大病保障后,若客户身故,可再获得60万元理赔金。

◆ 若小两口中任何一人发生意外,致全残或死亡,可一次性获得78万元理赔金(如意外发生在法定节假日,可获得最高93万元理赔金)。

◆ 综上,一旦发生风险,理赔金的获得可确保30万元房贷、双方老人的孝养金及未来孩子的教育储备。

保险有“双十”原则,即用收入的十分之一作为保费,购买收入十倍的保障。故建议陈昊增加储蓄型重疾保险,这样既可以让重疾保障跟终身,又可以分红(分红可随时领取),还可以转成养老退休金使用,以备不时之需。

买到足额的大病保险是明智的选择,可以避免医疗费开支导致家庭资产的损失。一般而言,购买商业健康险,20万元保额是必要的额度。参考中国大陆地区的重疾医疗费用水平,基本可以满足就医的需要,低于10万元的保障功能太弱,在预算有限的情况下,可以搭配消费型重疾险。

消费型重疾险具有重保障的特性,客户可以用比较少的保费来获得保障,一般30岁的男性只要几百元,就可以保障10万元的重疾保障。

“在夫妻二人的收入占比中,陈昊相对占比较高,因此在保险规划上是规划重点。”

潘春玲2003年11月加入友邦保险北京分公司,连续六年达成全球百万圆桌组织MDRT会员

案例分析

陈昊与妻子的两口之家是一个典型的小家庭模式,且正在备孕阶段。目前的债务风险缺口是30万元,双方虽然都有“五险一金”,但只是解决基本日常医疗问题,如果遇到大的医疗或是意外事件的冲击,依然无法抵御,因为存款与基金定投加在一起也没有6万元,但一场重疾下来,就有可能开销在30万元左右。

社保无法解决自费药的问题,而且对于一个个体的持续赚钱能力,也会有不可修复的影响。在夫妻二人的收入占比中,可以发现陈昊相对占比较高,因此在保险规划上也是规划重点。作为风险杠杆工具的保险,就是要解决当家庭中的成员出现问题时的经济损失,所以,保额与收入有直接的关系。

收入与保额一般为1:10的关系,因此陈昊的保额应为70万元,再加上债务风险30万元,共计100万元。太太保额应为40万于,再加上债务风险30万元,共计70万元。当然,随着债务的归还,保额可以随之递减,但如果收入提高或是购入新的房产或是宝宝的到来,都是增加了风险,也要随之调高保额。

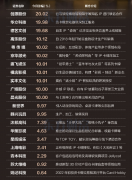

消费型重大疾病保险的选择

●消费型重大疾病保险是指不具现金返还功能,得了合约内容约定的重大疾病才给付的重大疾病保险责任的保险。优势在于它的保险费用相对较低,普通工薪族也可以消费得起。与返还型重大疾病相比较,它的受众范围更广,交很少钱,却得到同样的重大疾病保障,这对老百姓来讲,是件再实惠不过的实情。

●消费型的重大疾病保险各家保险公司都有。因是消费型,无返还,相对保险费便宜。30岁以下的,保障额10万元的,年交保费700元左右。具体保费与投保时的年龄、男女有关。

●投消费型重疾险的话,可以选择每年交费一样的传统寿险。不是所有险种的费率都是随年龄变化的。

●定期消费型重疾险对需要高保额的中青年人群来说,是个比较理想的选择。但随着年龄的增长,此类保险交费也会很快提高,而且60岁或70岁后,大病保障就没有了。

点 评

对于普通的工薪阶层来说,花更少的钱,买到足额的保障是最切实际的。这时候,消费型的保险是不错的选择。对于陈昊家来说,每年5000元以下的保费,是他可以承受的范围,但他家的风险系数却不低,故必须匹配足够的保额。大都会人寿的王琳辉为这个家庭规划了大病险覆盖疾病风险以及定期寿险覆盖债务风险,夫妻俩的保费一年在5400元左右。至于友邦保险的潘春玲则在保额上给予了建议,夫妻俩的保额共计170万元,但保费是多少以及投保哪些险种,却没有说明。

下一篇:医保卡丢失后如何申请补办?

更多"工薪家庭投保规划:消费型重疾险巧选择"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]