债牛归来!十年期国债收益率会跌破3%吗?

看多派认为通胀预期已经见顶,3%必破,2.8%可期;而谨慎派认为,前期利率下行基础正在松动,突破3%仍缺乏关键利好。

年初以来,在全球债市一片哀嚎声中,中国债市走出独立行情,债牛行情基本上已经是市场共识,但分析师们对于未来10年期国债收益率是否会突破3%这一关键整数位,产生了分歧。

2021年2月以来,中国10年国债收益率从3.3%左右一度下行至3.06%,下行幅度达到24个基点。截至发稿,中国10年期国债收益率报3.091%。

资本面超预期宽松被认为是本轮债牛的核心逻辑。五月下旬以来,在大宗商品价格下跌、资金面维持宽松、货币政策收紧担忧消退等综合因素的推动下,10年期国债利率下行节奏加快。

随着收益率逐步逼近3%这一关键关口,市场分歧越来越明显。

看多派:3%必破,2.8%可期

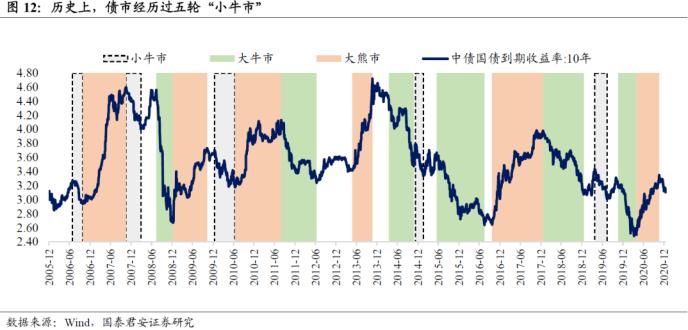

国泰君安覃汉团队认为随着通胀预期见顶,多部门出台政策做好大宗商品“保供稳价”,通胀“最危险”的时候已经过去,而资金面长期平稳的预期较为明确,国内债市处于“小牛市”的判断越来越受认可。

覃汉团队复盘了历史上“小牛市”期间,国债收益率的下行幅度区间,其中10年国债利率下行幅度区间在[34bp,60bp],平均幅度为47bp,持续时间区间为[51,124]个交易日,平均持续时间约4个月,而大牛市期间,10年国债利率平均下行幅度为112bp,平均持续时间为9-10个月。

该团队预计,10年国债收益率下一步将奔向2.8%:

总的来说,基于我们对国内债市处于“小牛市”的判断,考虑到本轮债熊10年国债利率顶部在3.3%附近,参考一轮小牛市10年国债利率平均下行50bp的规律,那么我们提出的10年国债利率第一目标位3.0%不仅很快就要达到,而且也不会是本轮行情的终点。下一阶段,我们看10年国债2.8%。

太平洋证券固定收益分析师陈曦也旗帜鲜明地认为,10年期国债收益率必破3%。

陈曦指出,3.0%实际就是2019年的10年国债收益率的最低点。,目前在中国当前的整个利率体系中,无论是货币市场利率、贷款利率,还是存单、短端信用债、长端信用债、超长端利率债,都已经普遍低于2019年的最低点,只有1-10年利率债在搞特殊。

陈曦认为,这反映了传统“增长+通胀”的债市框架,与 “基于央行的债市框架”的矛盾:

其他债券收益率都已经按照央行货币政策意图,普遍下行低于2019年低点,10年利率债是“增长+通胀”传统框架“最后的倔强”。

陈曦提出了 “地心引力”说,认为当“债券市场-货币市场”的利差足够大时,债券收益率下行是自然而然的,就像苹果自然而然会落地一样,并不需要什么太多的理由。他预计,随着时间推移,10年国债收益率必然跟随货币市场利率、贷款利率、大部分债券收益率,也将突破2019年低点3.0%。

谨慎派:3%的约束

本周一、二债市情绪在突破关键点位后有所收敛,利率下行幅度有限,还没有演绎成势如破竹突破3.0%的趋势。中信明明债券研究团队认为,10年国债收益率短期要突破3%,仍缺乏关键利好。

该团队在研报中称,前期利率持续下行的基础可能会有所动摇,尤其是同业存单净融资额5月份以来持续偏低,前期银行间“类空转”链条可能受到影响;加之地方政府专项债发行逐步加速,资产荒可能得到缓解。

而从往年资产荒来看,同业存单、MLF始终都是十年国债利率的参考锚,在货币政策大概率维持中性背景下,十年国债短期要继续向下突破缺乏明显利好,而市场止盈情绪可能逐渐浓重,预计3%的底部约束短期很难突破:

在3.0%这个重要关口,利率进一步向下突破缺乏更多利好:基本面仍然偏强运行、货币政策易紧难松、资金面面临扰动、人民币升值预期下股票市场回暖、资产荒逐步缓解等等均是利空,在赔率不高的市场机会面前,止盈情绪可能更为浓重。

下一篇:100元起购的浙江地方债又来了 工行将于6月1日承办发售

更多"债牛归来!十年期国债收益率会跌破3%吗?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]