集合信托进“六时代” 无反弹迹象

四季度以来,集合信托产品的平均预期收益率继续下行,截至目前,已步入“六时代”。在分析人士看来,短期内集合信托产品预期收益率没有反弹的迹象。

值得留意的是,随着收益持续下滑,加上非标产品有限,也导致集合信托产品募集不容乐观。而违约事件的屡屡发生,也成为投资者选择观望的原因之一。

短期收益没有反弹迹象

自下半年以来,集合信托产品的收益率在向下突破7%之后持续下行,目前已经接近6.5%。

用益金融信托研究院最新数据显示,10月集合信托产品的平均收益率为6.56%,环比下滑0.11个百分点。

具体来看,截至11月6日,在披露预期收益率的618款产品中,预期收益率在6%(含)及以下的集合信托产品的数量占比为25.94%,环比增加2.61个百分点,增长显著。与之形成鲜明对比的是,预期收益率在7%-8%(含)之间的集合信托产品的数量占比环比减少3.05个百分点,至35.24%。此外,收益在6%-7%(含)之间的集合信托产品的数量占比为28.22%,基本持平。同时,仅有10.6%的集合信托产品预期收益率在8%以上。

信托公司方面,截至10月,产品平均收益保持在8%以上的有2家,分别为西藏信托8.19%、百瑞信托8.06%;而从产品类型来看,房地产类信托与工商企业类信托预期收益仍相对居前。截至11月6日,10月工商企业类、房地产类、基础产业类、金融类信托产品平均预期收益分别为7.58%、7.31%、7.06%、5.87%。

“从收益走势来看,短期内集合信托产品预期收益率没有反弹的迹象。”用益金融信托研究院认为,其主要源于三个理由。一是国内融资成本下行的预期仍在;二是融资类业务开展不顺,且优质的底层资产依旧稀缺,产品收益难以保证;三是标品投资类产品涌现,大幅拉低集合产品的平均收益。

违约事件发生仍较频繁

随着收益持续下滑,加上非标产品有限,也导致集合信托产品募集不容乐观。

据用益金融信托研究院数据,截至11月6日,10月共计成立集合信托产品1361款,与上月同时点相比减少16.75%,成立规模1324.62亿元,与上月同时点相比减少5.09%。

“在监管趋严的大背景下,当前信托行业处于业务转型的关键阶段,非标转标类产品和标品投资类产品成为信托公司展业的主要方向,但市场对此类产品接受程度相对较低;而原有的非标类产品额度有限,募集情况虽火爆但难以改变市场大势。” 用益金融信托研究院指出。

而违约事件的屡屡发生,也是投资者选择观望的原因之一。四季度以来,信托行业违约事件发生仍较频繁。用益金融信托研究院最新数据显示,截至11月6日,10月共发生信托产品违约事件27起,涉及金额97.65亿元。其中,投向金融领域的违约产品数量为15个,涉及金额19亿元;而投向工商企业的违约产品数量为9个,涉及金额63.35亿元;此外,投向基础产业和房地产的违约产品设计金额分别为13亿元和2.3亿元。

风险管理能力需强化

对于信托业风险,监管部门亦予以关注。

11月6日,央行发布《中国金融稳定报告(2020)》指出,目前,经济下行压力加大,信托业风险加速暴露,少数信托公司已劣变为高风险机构,需要予以高度关注。

“信托业风险暴露加快,存在外溢可能。”央行在上述报告中称,信托业强监管、严排查使行业风险暴露更为充分。截至2019年末,信托资产风险率2.67%,较上年同期大幅上升1.69个百分点。随着“去通道”“去嵌套”深入推进,信托通道委托方的风险将显性化。

在分析人士看来,部分信托公司的激进或违规经营行为已经引起了管理层的高度重视,且影响到了整个信托业的形象和声誉,这将至少在短期内对信托业的发展产生不利影响,而消除这些影响则需要花更多的时间。

“在当前复杂的经济形势和监管环境下,过去的风险管理模式或已无法适应信托公司的业务转型节奏,信托公司需要加强风险管理能力建设、提升抗风险能力,从前期项目尽调就开始严格把控风险,将风险控制贯穿到募集、投资、管理、兑付等业务全流程中。”由普益标准和光大信托近日发布的《中国信托公司综合竞争力指数研究报告(2020)》中指出。

具体到风险能力建设上,该研究报告建议,信托公司可在已有信用风险管理能力的基础上,建立完善各个环节的风险管理岗位、明晰相关职责,包括投前的道德风险管理,投中的市场风险管理、流动性风险管理、操作风险管理,投后的运营风险、合规风险管理等,通过不同环节的风险管理能力建设,夯实风险管理基础、降低业务风险,提升信托公司整体经营质量。

上一篇:本周5只信托明星产品

更多"集合信托进“六时代” 无反弹迹象"...的相关新闻

每日财股

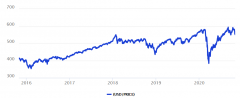

- 每日财股:东华能源(002221)

投资要点 1.引进霍尼韦尔UOP 丙烷脱氢技术,建设研发中心与新材料工业园公司发布...[详细]