又有爆款基金“一日售罄”!

对于农历春节前还沉浸在翻倍牛基喜悦之中的基金投资者而言,新年过后A股市场的巨震可谓“猝不及防”。

2月24日在香港市场上调印花税的消息带动下,不少基金净值24日大跌5%,更有多只基金最近一周净值下跌超过10%,2月25日市场重拾升势,地产股一马当先,相关基金净值大面积飘红,基金投资者着实跟着市场坐了一把“过山车”。

市场行情陷入震荡,新基金销售也出现降温迹象,2月以来爆款基金数量明显减少,不过,2月25日依旧有基金一日售罄,可谓震荡市中的“一抹亮色”。

“日光基”再现基金发行市场

2月25日,A股市场在大跌之后迎来反弹,基金发行市场也传来喜讯。

2月25日,渠道人士透露,当日首发的富国兴远优选12个月持有混合基金合计认购金额逼近80亿认购上限,将提前结束募集。

富国兴远优选12个月持有混合基金是一只全市场范围配置的产品,其定位上偏向追求长期的绝对收益,同时可以投资港股,其中,股票及存托凭证投资占基金资产的比例为60%-95%

(港股通标的股票占股票资产的比例为0%-50%)。

拟任基金经理林庆具有11年证券从业经历,5年基金投资经历,复旦大学计算机应用技术硕士、产业经济学博士毕业。他于2011年2月加入富国,历任研究员、高级行业研究员,2015年5月起任富国文体健康股票基金的基金经理。

其唯一一只所管的富国文体健康股票基金成立于2015年5月初,1个月之后,上证指数从5178.19点高位泡沫破裂,市场剧烈调整,基金净值也一度遭到较大回撤,不过在成立5年时间之后,该基金净值从最初的1元增长至2.4820元(净值截止2021年2月24日),净值增长了接近1.5倍,交出了不错的成绩单。

林庆擅长通过多元视角寻找优质企业,作为全市场范围配置的选手,他会通过分析供需关系、商业模式、竞争结构、公司治理结构等因素,自下而上精选具有长期投资价值的高性价比标的,此外,他长期关注企业护城河和超额盈利能力,中短期关注趋势及安全边际变化;持股集中度适中,换手率趋于市场平均水平。

站在当前看市场,林庆持谨慎乐观的态度,“市场面临短期流动性边际收紧来的估值收缩,但一方面中国目前的经济总量足够大,另一方面上市公司可供选择的足够多,市场持续会有一些结构性机会,还会有一些值得挖掘的细分板块,但像2020年那样‘躺赢’就很难了。”

林庆认为,今年A股的超额收益可能会来自这几个方面:一是物联网,万物互联,包括汽车本身也是一个物联网,智能家居、医疗服务现在也在联网化;二是中游制造和品牌的全球化,比如中游的化工和工程机械,还有下游出海的终端品牌等。

部分新基金宣布提前结束募集

2月25日,易方达基金公告,易方达上证科创板50ETF联接基金自2021年2月24日开始募集,原定募集截止日为2021年3月2日。根据有关规定,基金管理人决定将募集截止日期提前至2021年2月25日,即自2021年2月26日起不再接受认购申请。截至2021年2月25日,该基金累计有效认购申请金额已超过本次募集规模上限50亿元人民币,基金管理人将对2021年2月25日有效认购申请采用“末日比例确认”的原则予以部分确认。

2月24日,4只科创50ETF联接基金同日开卖,据渠道人士透露,当日,易方达科创板50ETF联接基金销售金额约达30亿元,4只联接基金合计募集规模超过60亿元,25日,易方达科创板50ETF联接基金率先提前售罄。

无独有偶,2月25日,朱雀恒心一年持有期混合基金也公告提前结束募集,该基金自2月24日发行,一日售罄,据渠道消息,单日吸金超过180亿元。

除了富国兴远、易方达科创板50ETF联接、朱雀恒心,信达澳银至诚精选混合、广发全球科技三个月定开混合、万家陆家嘴金融城金融债一年定开3只基金也在25日公告提前结束募集。

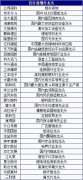

梳理公开信息发现,尽管2月份仍有部分新基金一日售罄或提前结束募集,但“日光基”数量相对1月份有啥减少。Wind数据显示,1月份共有25只基金首发当日“一日售罄”,而2月份,除了富国兴远、朱雀恒心之外,仅5只基金实现“一日售罄”。

新基金发行热度相比1月份有所降温

“2月初,部分银行下调了理财经理的中收激励,新基金发行相比1月份就稍显降温。”一位基金公司人士透露,“之前银行冲刺新基金发行开门红,为了激励一线理财经理卖基金,给的激励政策相对较高;但后来大家也没想到1月份新基金发行这么火爆,激励兑现之后发现超出预算;因此开始降低激励。”

不过,上述基金公司人士认为,此举对公募产品的销售有一定的影响,但谈不上是决定性因素,最终决定基金发行的还取决于掌舵的基金经理是谁,以及当时的市场行情。

“1月份市场行情不错,很多投资者都主动来购买基金,因此,银行觉得一线人员花费的精力相对较小,继而降低了中收激励,这对一线人员的收入有影响,但对银行整体而言,其实影响并不大。”一位银行理财经理表示。

“相比下调中收激励的短暂影响,基金发行与市场行情更加紧密相关,A股市场最近两天出现调整,也会在一定程度上影响新基民的入市热情。不过,新基金发行档期早已提前确定,基金公司不会因此调整发行档期。”北京一位基金公司人士反馈。

不过,德邦基金认为,投资者对于借道基金入市的热情并未受市场回调过多影响。从长期来看,在资管新规严格执行,房地产受抑制的大背景下,公募基金已成为居民理财的主要工具,随着股民越来越多的转为基民,居民理财资金持续入市的大趋势不会停止,基金发行市场未来大概率仍将持续处于高位。

用不着急用的钱做投资

不仅新基金发行随着市场波动,持有基金的投资者近段时间的心情也随基金净值出现起伏。

不过,在自嘲之余,业内人士依旧建议投资者做好自身的资产配置,坚持长期投资。

在晨星(中国)基金研究总监王蕊看来,判断市场风格对于机构投资者来说是比较困难的,对于个人投资者在成功概率上就更加难了。“基金经理往往会主动去判断持仓的性价比来进行调仓,如果投资者这个时候再进行调整的话,也许效果会大打折扣。所以,对于投资者来说,面对市场剧烈波动,应该重新审视自身的基金基本面是否有发生改变,例如,基金经理是否发生变动;审视自己对风险的承受能力等。如果没有发生变化,对于定投的投资者来说,市场的回调也可以帮助我们摊薄持有的成本。此外,医药、白酒基金属于行业基金,波动性一直比较大,其实不太适合投资者作为核心配置去持有。如果行业基金的占比偏小,通常不会对投资者心里造成很大的影响。对于普通投资者来说,在投资上还是尽量做到均衡配置,包括行业配置、资产配置,长期投资下来的体验也会比较好。”

德邦基金指出,近期市场出现宽幅震荡,其实在情理之中。一方面央行持续收流动性,通胀预期下利率中枢存在上行空间,估值就要承压,特别是成长股,对利率的变动会更敏感;另一方面,市场经过两年多的上涨,也确实积累了一定的泡沫,以及较大的游资获利盘,适当挤挤泡沫反而会让市场更加健康,走的更远。

谈到后市布局,德邦基金认为,投资者首先需要降低收益预期,并增加对波动的容忍度,指数层面今年或许只有个位数的增长,过程也会比较波折,需要以时间换空间。从大类资产看,债券不容乐观,房地产继续受调控,权益仍然是首选。

德邦基金建议,投资者在震荡期不宜彻底离场,对于优质资产还是要耐心持有。保守的理财型投资者,可以继续关注“固收+”产品,稍高风险偏好的投资者可以加大多元化的力度,不宜再聚焦个别的主题板块,除了行业和风格的分散,港股、量化对冲等标的也可以纳入配置范围。

睿远基金也表示,如果没有极端情况的话,股票市场未来10-20年的趋势相对来说是可预见的,比如美国200年间的股票回报年化在8%左右,中国的主要基金指数过去十几年的年化回报最高在13%左右。但是,未来两三年这样中长期的时间段内市场是涨还是跌,对于这个问题预测的准确概率都可能和掷硬币猜正反面的概率差不多,更不要说去讨论明天是震荡还是反弹了。因此,如果是凭借对市场进行短期预测,而投入一段时间内有刚需的资金(比如购房首付、学费等),那么就无异于搏一把的赌博心理,这与投资的本意已经背道而驰了。

因此,投资者应该在评估了自身的风险承受能力以及了解了投资标的之后,把不着急用的钱投入市场,长期来看的赚钱概率或许更高。

上一篇:首批科创50ETF联接基金遇冷:行情调整拖累 易方达两日方募满

下一篇:基金销售降温 漫天爆款景象不再

更多"又有爆款基金“一日售罄”!"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]