2015债市报告:企业债融资规模已超股票融资规模

12月19日,中国债券市场年度报告在京发布,国家金融与发展实验室理事长、中国社科院原副院长李扬就《中国债券市场:2015》报告全文进行了说明。

据报告称,截至2015年11月,中国债券市场总规模达到6.7万亿美元,成为仅次于美国、日本的全球第三大债券市场。

2015年年中,中国央行宣布取消存款利率上限,中国利率市场化进入一个新的阶段。这无疑对以利率为最基本要素的债券市场的发展提供了的新的刺激。11月30日,IMF宣布,人民币将被纳入SDR篮子,成为排名第三的国际货币。这一进展,对于人民币定值的固定收益市场特别是国债市场的发展提出了更高的要求。12月16日,被市场关注达一年以上的美联储加息终于兑现,全球的债券市场将因应美元进入加息通道而进行剧烈调整。

可以说,2015年是中国债券市场发展史上比较复杂而且是比较辉煌的一年。展望未来,在经济新常态下,中国债券市场必将迎来更为长足的发展。

债券市场成为企业直接融资的主渠道

在2002年以前的十余年间,债券融资在社会融资总额中一直居于微不足道的地位。自从2005年跃过5%以后,其占社会融资总量的比重就节节上升,在2013年,曾经超过20%(图3)。

社会融资中贷款、企业债券与股票占比 来源:WIND。

这一发展,自然也改变了非金融企业的融资结构。自2008年以来,企业的债券融资规模已经大大超过其股票融资规模。

债券品种逐渐丰富

改革开放以来,中国债券市场从无到有、从单一到多元,发行主体则从财政部扩展到了地方政府、从金融机构扩展到非金融企业。从发行债务的目的上看,发行债券不仅是为了筹资,同时也为宏观调控当局实施宏观调控、推进金融改革、化解金融风险提供了重要的机制。例如,2015年地方政府债券的大举发行,就是为了规范地方政府举债行为、化解地方政府到期债务的偿付风险。

值得指出的是,近年来,非金融企业债券得到了更迅速的发展,包括企业债、公司债、中期票据、短期融资券、定向工具和附认股权的债券等在内的各类债券的逐渐推出,有力促进了非金融企业融资渠道和融资方式的多样化。

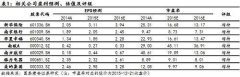

资产支持债券的发行方兴未艾。随着“盘活存量、用好增量”宏观调控思路的出台,资产证券化不仅是中国金融结构调整的重要举措,更成了“盘活存量”为的先手,促使2014年以来资产支持债券快速发展。2014年10月至2015年9月,全国共发行资产支持债券886只,发行额则从2192.63亿元增加到了4705.11亿元。在各类证券化产品中,以银监会主导的信贷资产证券化和证监会主导的非金融企业资产证券化为其主要组成部分。

金融债仍然独占鳌头

尽管各类债券的发行均有较大幅度增长,金融债仍然在总发行中独占鳌头。今年以来,金融债总共发行了42856.81亿元,较上年度同期的33550.95亿元增加了9305.86亿元。由于地方政府债券、同业存单异军突起,金融债占全部债券发行额的比重从30.51%下降至了22.78%,但占比仍然最高。金融债券独占鳌头,是中国债券市场区别于其它市场经济国家债券市场的一个重要方面。

投资者仍以商业银行为主

中国债券市场的投资者一直以商业银行为主,这种状况至今没有太大变化。截至2015年9月,商业银行持有的债券规模高达20.7万亿元,较2014年年末的18.1万亿元增长14.4%,持有规模占在中债登登记托管的全部债券的63%,与上年末持平。这种持有者结构表明,作为直接融资体系一个重要组成部分的债券市场,在中国仍被深深地打上了间接融资的烙印。因此,中国债券市场要更好地发挥直接融资的功能,改变商业银行为主的投资者结构,是必要的一环。

应当看到,对于商业银行来说,从事贷款的回报远比购买债券利润丰厚。因此,银行资金运用的首选总是贷款,而债券市场则一向只是贷款规模管制下银行摆放“剩余资金”的地方。如今,银行愿意将资金大规模投入债市,间接地反映出贷款市场的疲软。在这个意义上,银行热衷于购买债券,正是国民经济增长逐渐下行状况的映射。

银行间市场占主导

经过十多年的发展,银行间债券市场已经发展成为中国债券市场的主体,其优势地位短期内难以撼动。从债券存量和债券流量看,银行间市场的规模分别约为交易所市场的20.8倍和3.7倍,两者差距非常显著。除了市场规模之外,银行间市场在监管体制、合格投资者的培育、产品发行以及产品创新等方面也取得了一定的领先优势,如在监管体制上,目前银行间市场上短融和中期票据的发行,均采用了注册制,发行环节非常高效快速;而交易所市场目前仍普遍采用审批制,发行效率明显不如银行间市场。但是,情况已开始改变。今年初,交易所市场在公司债的发行上进行了改革,使发行效率大幅提高,月度发行量提高了十倍,由年初的百亿级别提升到了目前的千亿级别。表1记录了两类交易市场现劵和回购交易情况。

期限短期化

2015年,央行为了推动利率市场化进程,大幅度增加了同业存单的发行:本年度发行同业存单4793只,较上一年度的437增长了十余倍,发行总额则从上年的4412亿元猛增到37827亿元,净增了近7.6倍。与此同时,2014年10月~2015年9月,期限在1年以内的债券也有了较大的规模扩张,此间,此类债券共发行7921只,发行总额为83734.72亿元,发行只数和发行总额占比分别为61.31%和44.49%。期限较短的同业存单和短期融资券的大规模入市,直接带动了2015年中国债券市场发行期限的短期化。

债券发行的短期化,自然引致存量债券剩余期限呈短期化发展:市场上短期债券存量有所上升,剩余期限较长的债券余额占比逐渐下降。资料显示,1年期以下的债券从2011年的17.3%上升到2015年的22.5%,1~5年的中短期债券存量由40.9%上升至46.7%;5~10年的中长期债券存量由26.0%下降至23.4%,10年期以上的长期债券存量由15.8%下降7.3%。需要指出的是,在商业银行为主要投资者的结构下,短期债券发行增多和全市场剩余期限的短期化,并不必然意味着短期偿债压力上升。

杠杆率无趋势性变化

中国债券市场的杠杆化交易并没有完整的统计数据,我们只能进行粗略估计。

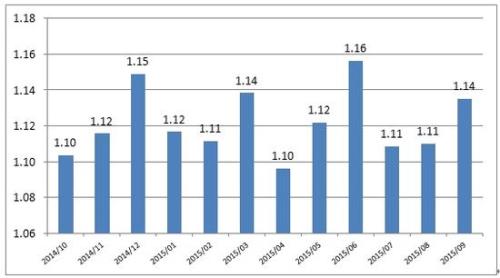

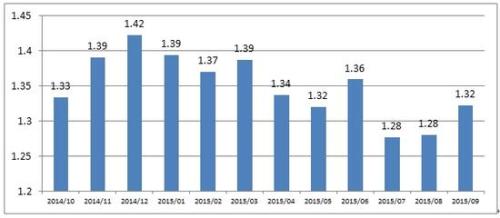

银行间市场的杠杆率水平的变化

若将债券质押融资认为加杠杆,则大致可用债券托管量/(债券托管量-待购回债券余额)来衡量杠杆倍数。需要指出的是,债券投资中的加杠杠途径多种多样,回购只是提升杠杆的途径之一,其它如优先/劣后结构同样能提升杠杆倍数。因此,这里的计算,与其说是杠杆水平,不如说是回购对债券市场杠杆的贡献度。同时,并非所有通过回购交易融入的资金都被用于了券再投资,所以,此处度量的杠杆贡献度,应是上限。从历史走势来看,近一年来的银行间的杠杆比率有小幅的提升,但杠杆水平并不高。

交易所市场的杠杆率水平的变化

在交易所债券市场,杠杆倍数可以用托管债券总市值/(托管债券面值-未到期回购融资余额)计算。根据此方法计算的交易所杠杆如图13所示。交易所债市杠杆倍数一年来有小幅下降,原因在于,由于交易所公司债发行的放量和股市的大起大落,今年以来托管在交易所的公司债和国债的数量都有明显的增加,股市火热时用回购资金申购新股,6月股市回落后却仍然沉淀在交易所,导致资金供给增加而融资需求明显减少。

十三五时期的债券市场

着眼于“提高服务实体经济的效率”,围绕“创新、协调、绿色、开放、共享”五大发展主题,是2016年和“十三五”时期中国债券市场改革和发展的基本方向。2020年,中国社会主义市场经济制度的关键环节和主要领域的改革将取得决定性成果,社会主义市场经济制度将更加定型、更为成熟。作为这一制度不可或缺的组成部分,中国的债券市场也应走向成熟和完善。

1、进一步推动市场一体化,致力于建立全国统一的公司债券发行和交易制度,改变“五龙治水”格局,尽快实行公司债券发行备案制,同时,强化对债券交易环节的监管。

2、增加以公司债、企业债、短期融资券、中期票据为主体的信用债券的份额,改变利率债为主的传统体制遗迹,以期充分揭示各类经济主体的信用状况,并以此推动利率市场化深入发展。在此过程中,应积极发挥资信评级在证券市场中的作用。

3、继续放松债券市场投资者的准入限制,在广泛向国内外商业银行、保险公司、资产管理机构、证券公司、信托公司、政府投资管理公司、基金管理公司、养老基金等机构投资者开放市场的过程中,加快简化管理流程,逐步向完全备案制过渡和发展。

4、完善政府债券市场结构,特别增加短期和长期政府债券发行,扩大政府债券市场规模,促进形成有效且平滑的政府债券收益率曲线,为各国货币当局提供充足的无风险债券供给,为人民币加入SDR提供条件,助力人民币国际化。

5、推进人民币利率和汇率机制进一步市场化,同时,完善央行对人民币利率和汇率的市场化干预手段。

6、配合人民币国际化,加快培育人民币离岸金融市场,鼓励更多中外企业在离岸市场发行债券,为离岸市场提供可投资的债券产品,形成离岸市场资金的沉淀和良性循环。同时,鼓励境外机构和离岸资金以合法方式投资于境内债券市场。

7、积极稳妥推进各类衍生产品发展。

上一篇:“互认基金”:跨市场竞争的开始

更多"2015债市报告:企业债融资规模已超股票融资规模"...的相关新闻

每日财股

- 每日财股:佳都科技(600728

投资亮点 公司是一家专注于智能化技术和产品在智慧城市的应用,业务覆盖智能安防...[详细]