国际化将带来全球货币金融体系调整(2)

格林斯潘偏离了泰勒法则

许小年说,我们为什么反对政府干预经济,就是因为价格信号在市场经济中有举足轻重的作用,不能随意把它打乱。根据泰勒法则,美联储的货币政策操作就盯住经济增长,盯住通货膨胀就可以了,但是格林斯潘觉得自己是聪明人,能够参透市场操控市场,于是从2001年开始就偏离了泰勒法则。

2000年的时候,美国科技泡沫破灭,经济进入衰退,当时美国的基准利率大概在6.5%左右,为了刺激投资和消费,美联储进行了一轮减息。到了2001年,美国的经济危险看来已经过去了,本来在这个时候要进行加息,但是9·11恐怖袭击事件爆发了,就没有加成。

9·11恐怖袭击对美国经济没有造成特别大的冲击,但是强烈地冲击了美国金融体系。由于飞机撞倒了双子座大厦,而美国大金融公司的总部基地又大都设在双子座大厦之内,于是大量的金融交易记录丢失。所谓金融,简单的解释就是资金的融通流通,一旦资金停止流动,金融体系就要瘫痪。因为交易中断,在投资金回不来,企业的大量债权不能兑现也就无力偿还债务,于是形成大量三角债,市场流动性极度紧缺。

为了应对这一问题,美联储赶快开闸放水,往市场注入流动性。主要采取了两个措施。第一个是打开贴现窗口。贴现窗口是中央银行向商业银行开放提供的一种有限的且只满足其临时流动性需求的业务。平常央行给商业银行放贷是有额度的,在当时那个紧急时刻,格林斯潘宣布给商业银行贷款无限制,向商业银行放水。第二个,通过公开市场操作,大量买入债券,向市场投入货币大幅度的减息,一路减下来,把利率降到了美国战后最低水平1%。

“这些措施无可非议,做的都是对的,防止了金融体系的崩溃,但是错在如此低的利率维持了这么长的时间。这是美联储犯的最大的错误。”许小年说,格林斯潘在金融动荡过去之后没有及时加息,利率已经低到了地板,结果造成流动性泛滥。到了2004年美联储才开始加息,尽管加息步伐很快,连续加息17次,但是如果用泰勒规则来衡量的话,已经晚了。

去年泰勒本人发表了一篇文章,指出从2001年开始一直到2007年,美国的基准利率水平都偏离了泰勒规则,而且偏离幅度较大。比如按照泰勒规则计算,2003年应该超过3%,但是当时美联储的利率只有百分之一。利率过低长达6年,于是导致货币流动性超出了实体经济的需要。多出来的货币没有地方用就要找去处,结果就找出了麻烦。

美国经济中钱多了,就流向了房地产行业。从美国房价收入比数据变化趋势可以看出来,在美国历史上很长一段时间里,房价收入比是一条围绕水平线上下小幅波动的曲线,这说明房价的上升和收入的上升同步,房地产市场很健康。然而由于货币发行过多,2001年开始房价的上升超过了收入的上升,逐渐形成了泡沫,且越吹越大。一直吹到2007年,泡沫破灭,房地产市场崩盘,房价收入比才再次下降。房地产市场的崩盘引起了金融海啸,把美国经济拖入衰退。

如果格林斯潘在2004年到2005年的时候加息,错误也许可以避免。泰勒规则不是新东西,文章是上个世纪80年代发表的,但是美联储却没有遵循这个规则及时加息。这是因为当时的美国经济势头让人看不明白,所以就没有采取行动。

在2004年、2005年的时候,美国经济出现了高增长、低通胀的局面。美国是一个巨大的经济体,而且是一个成熟的市场经济,所以已经没有了很高的增长空间,它的经济增长率一般都在1-2%,3%已经很好了。然而当时连续几个季度高达5%,让美国人自己都很吃惊。更奇怪的是,这么高的增长速度居然没有伴随着通货膨胀率的上涨,这看上去是反经济学常识的。由于美国经济没有出现通胀,所以美联储感到摸不着头脑,就选择了按兵不动,并且开始探寻是否是因为美国的劳动生产率上升导致了这一现象。

当时谁也没有想到,美国高增长低通胀和中国有关系。事后来看,是中国帮助美国渡过了高增长时的通胀难关。2001年中国加入WTO以后,大量中国产品涌向了发达国家,到现在,美国人已经基本上不制造消费品,市场上的产品大多来自中国、印度、印尼、泰国。尤其是中国作为世界工厂的崛起,供应能力几乎是无限的,美国人想买多少中国都可以生产。于是美国的消费物价指数在很大程度上是由中国来决定的,所以在全球化的时代,美国在一段时间里既享受了高增长,又不必担心通货膨胀。

现在市场是以美元作为全球货币的,所以美元的供应数量不应该只以美国一国情况决定。然而这种全球化所带来的变化格林斯潘没有看到,老革命遇到了新问题,于是犯了一个大错误。

让更多人知道事件的真相,把本文分享给好友:

下一篇:删掉微博 焉知非福

更多"国际化将带来全球货币金融体系调整(2)"...的相关新闻

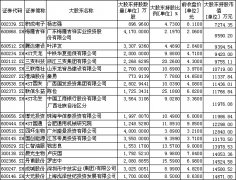

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]