全球热钱冲击新兴市场驱动力未变

若以1996年至2010年的历史数据为基础来预测,今年流入新兴市场国家的热钱规模将高达3600亿美元左右,大大超出2004年至2007年期间的热钱流入规模。而据最新统计,3月第二周,流入新兴市场的资金已由负转正。但抑制热钱流入,仅靠新兴市场国家的单方面控制远远不够。作为热钱泛滥的始作俑者,发达国家特别是美国理应积极配合。

今年以来,随着新兴市场国家通胀压力逐步加大,以及欧美经济短期内复苏超预期、欧债危机暂告一段落等因素影响,在全球股票市场上,被认为是“沉没市场”的欧美发达国家股市稳步上扬,而新兴市场国家股市却陷入持续调整之中。这一现象引发了有关去年下半年以来在新兴市场肆意泛滥的国际热钱是否“回流”发达市场的激烈讨论。而三个星期前日本大地震、大海啸的突然爆发,以及短期内日元资金在全球范围内的急速收缩似乎进一步强化了这种判断。

但笔者认为,从今年全年的国际宏观经济面来看,激励热钱流向新兴市场国家的中期驱动力并未改变。

首先,全球经济复苏不同步是热钱向新兴市场国家流动的深刻背景。在今年过去的三个月内,美国和欧洲等主要发达经济体的复苏前景仍不甚明朗,国内投资和消费需求不振,工业产出持续低迷,失业率更是居高不下。与之相反,新兴市场国家则由于受危机影响较轻,比发达国家更早实现了复苏,伴随着经济高速增长和需求反弹,资产投资回报率预期不断上涨。不错,通胀或许是新兴市场国家今年面临的一道坎,但至少在中国,通胀的上升势头已经开始放缓,很可能在年中触及峰值后回落。

其次,各国货币政策调整不同步是热钱加速流入新兴市场国家的直接驱动力。一方面,发达国家,特别是美国目前仍在实行宽松货币政策。去年11月美联储宣布启动第二轮量化宽松货币政策(QE2)的同时,决定将联邦基金利率维持在0—0.25%的水平不变;另一方面,新兴市场国家却在为应对日益严重的资产价格泡沫和通胀压力而不断收紧货币政策。利差的拉大,加上2010年美元的整体弱势,为美元套利交易(Carry Trade)的盛行铺平了道路。境外热钱大举流入新兴市场国家,并非仅为了赚取利差,而是冲着房地产、股票、债券、金融衍生品等高风险和高收益的资产而来的。

其三,汇率升值预期本身也是吸引热钱流入的重要动机。部分新兴市场国家汇率在内外经济和政治因素影响下,存在较强升值预期,特别是在尚未实行完全浮动汇率制度的国家,由于官方名义汇率调节迟缓,其升值幅度落后于各种基于市场预期的“影子汇率”。因此,套利资本会提前流入布局,兑换成流入国货币;而当流入国货币达到阶段性升值目标后,资本会重新兑换成美元流出,赚取丰厚的汇价差额。显然,目前升值预期强烈的人民币正是国际投资者的主要目标之一。

其四,流入资本与风险调整回报率之间还构成了一种“自我强化循环”。国际货币经济组织基于2003年1月到2010年6月的研究发现,流入新兴市场国家和部分发达国家的资本会创造“高回报率”和“回报率低波动”;同时,这种高回报率和回报率低波动的组合又会吸引更多的资本流入。相反,当流动资本突然出现方向逆转时(热钱不再流入,转为流出),也会引发一个反向的“自我强化循环”,即一旦资本外流和新兴市场国家资本低回报率相互作用,便会引发这些国家掀起资产和货币抛售狂潮,从而陷入危机。

特别要提醒的是,由于新兴市场国家宏观经济运行和金融体系内在的脆弱性,不但屡屡容易遭受短期资本流入的冲击,并且这种外部冲击带来的后果往往也较为严重。

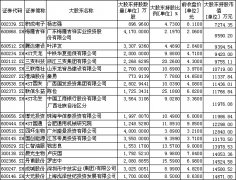

据笔者的统计,在次贷危机爆发前的2004年至2007年期间,流入新兴市场国家的热钱形成了一波高潮;但2008年新兴市场国家却出现了短暂的热钱净流出现象,这主要是因为2008年9月雷曼兄弟倒闭后,美国经济形势急剧恶化,为缓解国内市场流动性不足及“去杠杆化”的需要,美国企业从新兴市场大举回抽资金所导致的结果——类似现象,在2001年美国“互联网泡沫”危机中也曾发生过。

让更多人知道事件的真相,把本文分享给好友:上一篇:美元A股齐飞不可持续

下一篇:油价动荡对不同经济体影响有别

更多"全球热钱冲击新兴市场驱动力未变"...的相关新闻

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]