央行“三率”齐飞 差别准备金常规化

央行控制流动性再出新招。

12月27日,一位业内人士向本报记者表示,目前正在讨论阶段的差别准备金动态调整指引明年一季度有望付诸实施,“2011年一至三季度,有望面向全国商业银行展开试点,随后在2011年四季度正式实施”。

该人士告诉记者,所谓动态调整其实就是差别存款准备金常规化。

12月24日,央行网站公布的胡晓炼讲话,侧面印证了上述消息。在胡晓炼的表述中,下一步货币政策诸多常规工具中,差别准备金动态调整被突出在显著位置,即“运用差别准备金动态调整,配合利率、存款准备金率、公开市场业务等常规性货币政策工具发挥作用”。

业内人士指出,在差别准备金动态调整机制下,银行可选择相对较高的信贷投放速度,但必须以缴纳较高的准备金为代价;也可选择较低的信贷增速,同时享受较低的准备金成本。

但仅靠数量工具难以关紧流动性闸门。

12月25日,央行年内再度上调25个百分点基准利率,旋即引发我国货币政策是否进入加息通道的猜测。在国务院发展研究中心金融研究所副所长巴曙松(博客)看来,央行此举意味着政策紧缩操作明显提前,一季度有可能呈现“三率齐发”(准备金率、利率、汇率)调整格局,这使得2011年物价过分上涨的担忧降低。

差别准备金常规化

一位股份制银行高层向本报记者坦言,调整货币供应量,央行手中无非有两张牌,一是价格工具,提高或降低利率;二是数量工具。“目前,价格调整效果尚不明显,资金紧张的时候,无论资金价格多高,都会有机构去争抢。”

事实上,由于年底将近万亿的财政存款迟迟未能拨付,中国银行间市场正遭遇严重的资金短缺。12月27日,银行间各项同业拆放利率仍涨势不减,当日,隔夜、7天和14天回购利率仍分别上涨24.96、36.75和20.25个基点,涨幅有所回落。

暂时的资金短缺局面尚无法改变整体流动性泛滥的状况。中金公司报告认为,2011年前4个月,中央银行将不得不面临总额接近2万亿的央票到期量,而由于此前央行迟迟不愿迈出加息步伐,央票一二级市场利率严重倒挂,导致“数量工具上,公开市场操作已越来越难以发挥回笼流动性的重任”。

因此,市场人士对明年上半年之前央行频繁使用法定准备金比率已形成一定共识。兴业银行资深经济学家鲁政委(博客)预测,法定存款准备金率可能最终上调至23%左右。

然而,面对节节攀升的存款准备金率,中央银行正在思忖一种更具操作性的新的制度安排,这一新尝试便是差别准备金动态调整方案。

据上述接近央行人士介绍,早在12月中旬,央行已通过实施差别准备金动态调整的方案,计划将差别存款准备金动态调整引入宏观审慎架构,“说白了,就是差别存款准备金常规化”。

按照胡晓炼的设想,差别准备金动态调整要在原差别准备金基础上进一步完善和规范,其调整基于社会融资总量、银行信贷投放与社会经济主要发展目标的偏离程度及具体金融机构对整个偏离的影响,考虑金融机构的系统重要性和各机构的稳健状况及执行国家信贷政策情况等,以更有针对性地回收过多流动性。

国泰君安银行业分析师伍永刚认为,央行此举旨在转变信贷管理和流动性控制机制。借助差别准备金建立完善引导银行自主管理信贷和控制流动性的政策机制,替代之前信贷投放规模控制制度。“在机制转变过程中,适度收紧流动性,使货币供给信贷投放回归常态。”

如此一来,过去央行信贷管控一贯使用的“定总盘子、分额度”的做法有望得到调整。平安证券固定收益部研究主管石磊向本报记者表示,在原有“定总盘子,分额度”的信贷投放管控机制下,形成了各商业银行年初突击放贷,尽早占用信贷规模的博弈结果,尽管在2010年采取了分季度的信贷投放管控,但最终仍然形成了年初贷款较多的格局。

不过,央行的创新之举,尚需等待时间验证。一位接近监管层的人士认为,在确定差额存款准备金的公式变量时,资本充足率、流动性、杠杆率、不良和拨备诸多数据,央行尚需与相关部门充分沟通。

让更多人知道事件的真相,把本文分享给好友:上一篇:海南离境退税政策试点明年元旦启动

下一篇:李稻葵:整个政策都需要调整

更多"央行“三率”齐飞 差别准备金常规化"...的相关新闻

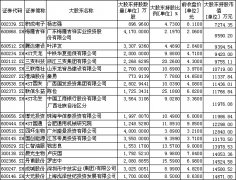

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]