盘点BATJ消费金融战场:资金来源都有哪些机构(名单)

作者丨王海梅

消费金融作为互联网金融最热的细分领域,在近几年迎来了高速发展时期,特别是随着80后、90后逐渐成为社会消费主力,其超前消费意识进一步推动了消费金融市场的快速发展。

作为互联网巨头的BATJ更是凭借庞大用户数据、流量、资金等优势早早地布局消费金融,占据了一席之地,不过各家布局略有差异。本文将对互联网巨头BATJ的消费金融布局进行分析。

一、BATJ金融牌照获取情况

2013年6月阿里推出的余额宝横空出世,在全国范围内掀起了一波互联网金融新浪潮。

以百度、阿里、腾讯、京东为代表的互联网巨头公司也在这波浪潮中凭借其自身的庞大用户数据流量和资金等优势全面布局金融领域,涉足基金、保险、证券、消费金融等行业,将金融逐渐深度植入各类生活场景之中,构筑各家的闭环生态系统。

在这跑马圈地的过程中,金融牌照是金融机构开展业务的经营许可证,金融牌照越多,可涉及的金融范围就越广,因此各家机构在这过程中通过申请、参股、收购等方式尽可能多地获取金融牌照。

从BATJ目前已获得的金融牌照来看,

阿里的金融牌照最为齐全,通过集团子公司获取不同行业的牌照来占领各个金融领域的市场,其目前已获得银行、保险、公募基金、第三方支付等重要牌照;

腾讯紧随其后,目前已获得银行、保险、第三方支付、小贷,基金销售等牌照;

百度在近几年也开始发力,通过申请、参股等方式获得了多张含金量较高的金融牌照,如与中信银行联合发起设立百信银行,入股哈银消费金融曲线获得消费金融牌照;

京东目前所获的金融牌照多为网络小贷、第三方支付等,截至目前尚未获得银行、消费金融等高含金量牌照。

总体来看,阿里和腾讯在金融牌照争夺战中占据优势。

二、BATJ消费金融布局

1.BATJ主要消费金融产品

近年随着居民消费习惯的变化,消费形态正从满足衣食住行等基本需求的必需品向提升生活品质及体验的服务过渡,超前消费等信用消费观念也越来越为人接受,消费金融已成为各行业巨头战略布局的重点,BATJ当然也不例外,均在积极布局消费金融领域。

百度消费金融业务主要通过度小满旗下的“百度有钱花”来开展,目前有消费分期和现金分期两大类业务。

消费分期业务主要是与线下场景方合作,目前有教育分期、医美分期和口腔分期,其中教育分期最高可贷16万元,医美和口腔分期最高可贷15万元,服务的客群为18-55周岁非在校大学生用户。

现金分期主要有满易贷和尊享贷两款产品,其中满易贷可随借随还,借款额度为500元-20万元;而尊享贷借款期限分为3-36期,借款额度为1000元-30万元。

阿里消费金融业务主要是通过蚂蚁金服旗下的花呗和借呗两款产品开展。

其中花呗是蚂蚁金服推出的消费分期产品,支持多场景购物使用,此前其主要应用场景是淘宝和天猫,但目前已走出阿里系平台,接入了多家外部线上消费平台和线下商户,如与美团、唯品会、一号店、大众点评等合作。

借呗为现金分期产品,可随借随还,最高可申请30万元的贷款。借呗和花呗目前服务的客群为支付宝实名认证且通过信用评估的用户,采取白名单制。

腾讯的消费金融业务主要通过微众银行推出的微粒贷来开展,微粒贷是依托微信和QQ两大超级社交流量入口,向用户提供日常消费类信用贷款,授信额度为500元-30万元,目前微粒贷既提供现金分期,也提供消费分期,其中消费分期业务主要为微众银行商城商品分期、VIPKID分期以及王的手机分期。微粒贷目前采取受邀制。

京东的消费金融业务主要通过京东金融旗下白条和金条两款产品开展。其中京东白条与蚂蚁花呗类似,为消费分期产品,主要用于电商消费场景,不过目前也开始与外部机构合作,如与自如合作的租房分期、与沪江网校合作的教育分期等;而京东金条则为现金分期产品,最高可借20万。

从上文可以看出,BATJ目前推出的消费金融产品存在目标人群定位相似、产品差异小等问题。

不过目前各家主打的产品和消费分期场景略有不同,如百度消费分期主打现金分期产品以及消费金额较高但消费频率不高的场景如教育、医美等;腾讯主打现金分期产品;而具有天然电商基因的阿里和京东则主打电商购物场景,不过阿里和京东目前均已走出自家生态体系,开始与外部机构合作,实现多场景布局。

2.BATJ消费金融业务资金来源

场景、风控、流量和资金是目前消费金融平台的主要核心竞争因素,其中资金获取能力则是决定各家消费金融机构业务扩张速度和长远发展能力的关键点。

从目前BATJ开展消费金融业务的主体来看,除腾讯是由微众银行开展消费金融业务外,均为其旗下网络小贷公司,具体如下。

百度有钱花主要是通过重庆度小满小额贷款有限公司开展业务,其资金来源主要为自有资金或通过发行ABS等方式融资,目前百度有钱花也为持牌金融机构提供助贷服务,即向合作的持牌金融机构推荐借款人。

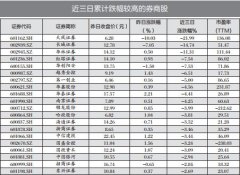

根据百度有钱花介绍,目前其与光大银行、天津银行、百信银行、南京银行等持牌金融机构合作。

另外根据2019年5月16日银保监会黑龙江监管局发布的《关于核准哈尔滨哈银消费金融有限责任公司增加注册资本和调整股权结构的批复》显示,百度旗下的度小满(重庆)科技有限公司成为了哈银消费金融的第二大股东,这也将进一步推进百度在消费金融市场的布局。

蚂蚁金服旗下花呗是由重庆市蚂蚁小微小额贷款有限公司提供贷款服务,借呗是由重庆市蚂蚁商诚小额贷款有限公司提供服务。

此前蚂蚁花呗和借呗的资金来源主要为自有资金或通过资产证券化等方式进行融资,不过2017年12月互联网金融风险专项整治工作领导小组办公室、P2P网贷风险专项整治工作领导小组办公室下发的《关于规范整顿“现金贷”业务的通知》明确要求小贷公司以信贷资产转让、资产证券化等名义融入的资金应与表内融资合并计算,合并后的融资总额与资本净额的比例暂按当地现行比例规定执行。

受此政策影响,蚂蚁花呗和借呗开始转型助贷,向金融机构开放合作,目前主要与浦发银行、上海银行、马上消费金融、天津银行、天津信托等金融机构合作。

腾讯的微粒贷是由微众银行提供贷款服务,微众银行主要利用自有资金、或通过同业拆借、联合放贷从其他金融机构获取资金开展业务,其中联合贷款模式为其目前主要业务模式,即借款用户通过微众银行的入口申请贷款,微众银行与其他金融机构联合出资,收入和风险按约定的比例各自获取和承担,在此模式下,微众银行负责设计贷款产品,提供获客、风险审核、风险定价、贷后管理等服务。

根据微众银行发布的2017年年报,截至2017年末,其联合贷款合作金融机构已有50家。另外,据公开资料显示,目前微众银行主要与上海银行、天津银行、华夏银行、桂林银行等多家金融机构开展联合放贷业务。

京东的白条和金条则是由其旗下重庆市两江新区盛际小额贷款有限公司提供贷款服务,其资金来源主要为自有资金或通过资产证券化等方式进行融资。

另外目前京东白条和金条也与持牌金融机构开展合作,据公开资料显示,京东白条和金条与上海银行、桂林银行、西安银行等金融机构合作,由合作金融机构发放贷款。

从以上可以看出,BATJ消费金融业务资金来源主要分为两大部分。

第一部分是由其旗下网络小贷公司或银行发放贷款,其中网络小贷的资金来源主要为自有资金、银行借款以及通过发行ABS等方式融资。

第二部分是合作的金融机构资金,这也是目前BATJ消费金融业务主要的资金来源,主要是因为目前BATJ多通过旗下网络小贷公司开展消费金融业务,而网络小贷融资杠杆有严格的限制,并且通过为金融机构提供助贷服务或联合放贷能够有效缓解平台的资本压力,实现贷款规模的迅速扩张。

三、总结

近年随着消费金融的大热,银行、消费金融公司、小贷公司、金融科技公司、互联网巨头等纷纷入局,BATJ也依托各自持有的大数据优势积极布局消费金融领域,如百度依靠其搜索大数据,阿里依托其电商及支付宝数据,腾讯依附微信和QQ社交大数据,京东依托其京东平台电商大数据在竞争日益激烈的消费金融市场中抢占了先机,跻身第一梯队。

不过从目前来看,BATJ不仅仅服务于C端借款用户,也开始向金融机构开放自己的平台和用户,服务于B端用户,为金融机构提供金融科技服务。可以看出在未来消费金融发展过程中,科技赋能能力也将会成为消费金融机构核心竞争力,能够抢占一席之地的重要因素。