险资凶猛:今年已举牌11家上市公司,瑞众人寿半个月举牌2次

险资又在港股“扫货”。

近日,港交所披露易数据显示,瑞众人寿保险有限责任公司(下称“瑞众人寿”)于8月7日增持中国中免(01880.HK)港股15.19万股。增持完成后,瑞众人寿持有中国中免股份增至582万股,持股比例从4.87%上升至5.00%,触及举牌线。

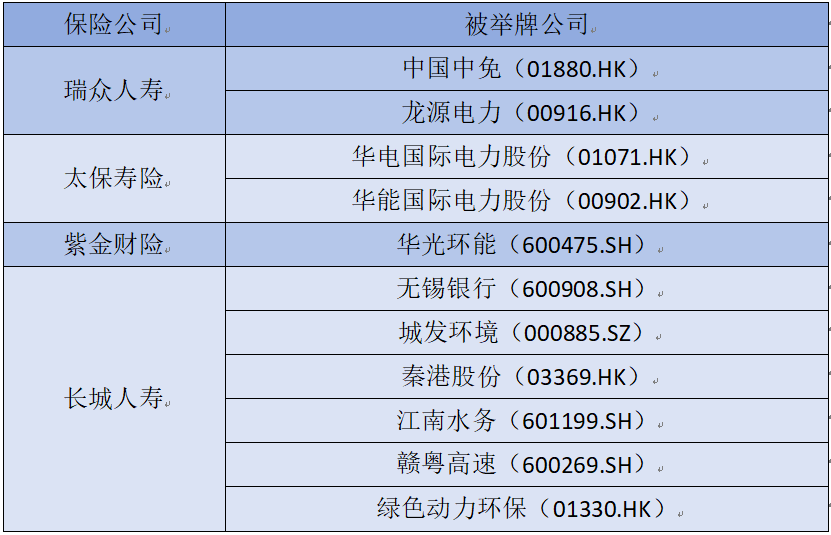

这是近1个月内,瑞众人寿第2次举牌港股上市公司。时代周报记者统计,年初至今,保险公司举牌上市公司次数已达11次,较过往三年明显增加。进入下半年,保险公司举牌更加密集,瑞众人寿、中国太平洋人寿保险股份有限公司(下称“太保寿险”)分别举牌2次,长城人寿保险股份有限公司(下称“长城人寿”)举牌1次。

一位华南某券商非银分析师对时代周报记者表示,理论上说,市场利率持续下降会在一定程度上刺激实体经济,但低利率环境对保险资金投资形成压力。为了平衡负债端的压力,保险公司不得不提高权益投资比例。

瑞众人寿半个月2次举牌

根据瑞众人寿公告,以8月7日举牌当日中国中免港股收盘价55.45港元/股和同日日终港元兑人民币汇率为基准,瑞众人寿持有中国中免的港股账面余额为2.98亿元。据悉,瑞众人寿本次举牌中国中免涉及资金828.71万港元。按增持金额和股份计算,瑞众人寿增持中国中免港股均价为54.56港元/股。

截至8月13日收盘,过去一年,中国中免港股累计下跌幅度达52.09%。中国中免港股股价从2023年1月的270港元/股的最高点一路走低,今年6月下旬跌破60港元/股,此后维持震荡。7月2日,中国中免港股盘中曾跌至47.7港元/股,创港股上市以来股价新低,最近一个月股价小幅震荡上涨。

截至今年1季度末,中国旅游集团有限公司为中国中免控股股东,持股50.30%。官网显示,中国中免聚焦于旅游零售业务的大型股份制企业,业务涵盖免税、有税、旅游零售综合体等范畴。

时代周报记者发现,举牌中国中免之前,瑞众人寿刚刚举牌港股龙源电力(00916.HK)。7月22日,瑞众人寿披露,增持龙源电力526万股,作价7.45港元/股,总金额3918.7万港元。增持后,瑞众人寿持股数目约1.66亿股,持股比例达5%,触及举牌线。

瑞众人寿表示,举牌龙源电力为该公司通过沪港通二级市场买入上市公司港股股份,资金来源为自有资金和万能账户保险责任准备金、分红账户保险责任准备金,将举牌龙源电力港股纳入权益类投资管理。

和此相比,瑞众人寿举牌中国中免则全部用的自有资金,但同样是通过沪港通二级市场买入。针对瑞众人寿从港股增持中国中免而没有选择A股增持,时代周报记者致电瑞众人寿并发送采访函,截至发稿前未获回复。

一位从事港股研究的公募投研人士对时代周报记者坦言,尽管很多公司是A股和港股同时上市,但保险公司更愿意从港股举牌标的公司。主要由于港股相对A股估值更低,更有性价比,同时保险资金投资周期较长,不太需要考虑短期赎回压力。具体来说,受交易制度和汇率等因素影响,通过沪股通或深股通购买港股的交易成本较A股更高,但如果考虑保险资金没有赎回压力,持有时间足够长,这些交易成本反而可以被忽略。

年内险资举牌11家公司

据时代周报记者统计,包括瑞众人寿在内,今年以来保险公司举牌次数已达到11次。而2021年、2022年以及2023年,险资年度举牌次数分别为1次、6次、9次。截至目前,今年险资举牌次数已超过过去三年任何一年。

今年,长城人寿举牌次数最多,达6次。长城人寿先后举牌的上市公司有无锡银行(600908.SH)、城发环境(000885.SZ)、秦港股份(03369.HK)、江南水务(601199.SH)、赣粤高速(600269.SH)、绿色动力环保(01330.HK)。

此前,长城人寿方面表示,长城人寿致力于对基础设施领域投资、民生领域投资、能源领域投资的安全资产进行深度研究,积极布局港口、高速、能源、水务、环保类上市公司,并将ESG和新质生产力作为重点投资方向。

△时代周报记者/制图

今年下半年,7月22日至8月7日半个月内,保险公司举牌港股上市公司达5次。具体来看,长城人寿举牌绿色动力环保;瑞众人寿举牌中国中免、龙源电力;太保寿险通过增持华电国际电力股份(01071.HK)、华能国际电力股份(00902.HK),使得中国太平洋保险(集团)股份有限公司旗下多家子公司合计持有华电国际电力股份和华能国际电力股份股份比例触及举牌线。

前述公募投研人士向时代周报记者解释称,市场波动率较高的时候,保险资金对权益资产的投资热情会受到影响。但当前市场底部震荡,叠加低利率的影响,保险资金增加权益资产的配置在逻辑上可以说通。

时代周报记者也注意到,除了保险资金长期偏爱的交运、环保、公用事业、电力设备、银行等领域的公司,保险资金举牌的公司也出现新能源、商贸服务等险资“非主流”布局领域。瑞众人寿举牌的龙源电力、中国中免则分别属于新能源、商贸服务行业。

前述券商非银分析师对时代周报记者分析,红利资产、高股息资产、净资产收益率较高的资产一直是保险资金比较中意的领域。从另一个角度看,红利和高股息股票一定程度上具有某些固收资产的属性。在固收资产尤其是长端利率债收益率下行的背景下,保险资金配置这一类资产主要是为了抵消固收收益下行造成的压力。

一位私募投研人士对时代周报记者坦言,从险资举牌的公司看,部分保险公司在追求资产的股息分红、低波动的同时,开始将资产的成长性纳入考量。另外,在利率下行背景下,原本股息分红不太有吸引力的公司也会被逐渐接受。

上一篇:加仓!“国家队”持仓动向曝光 二季度青睐AI和红利板块

更多"险资凶猛:今年已举牌11家上市公司,瑞众人寿半个月举牌2次"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]