三季报机构最新持仓曝光!未来盯准结构性机会

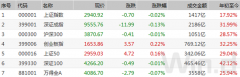

随着A股上市公司三季报披露拉开序幕,公募、私募、社保基金、外资等机构的持仓路线图也逐渐浮现。

截至10月18日早间,共有73家A股上市公司的三季报亮相。星源材质、许继电气、旗滨集团等14只个股成为社保基金三季度新进或增持品种,合计增持16.48亿元;公募基金增持了中信银行、金诚信、旗滨集团,合计增持约3790.81万元;北向资金、QFII等外资新进或增持股票市值合计达36.81亿元,这一数字远高于其他机构,其中囊入的主要为中信银行、南极电商、天邦股份、酒鬼酒、牧原股份、三利谱、宝钛股份等25股;私募则在部分个股上与北向资金背道而驰。

经济观察报记者采访多家主流公募发现,对于上市公司三季度业绩表现,有机构认为一些板块在延续景气度,另一些板块则出现了向上的业绩拐点,也有观点认为三季报大概率仍将在总量上体现出下行趋势,预计营收增速、盈利指标均继续回落。在此背景下,结构性机会或将是超额收益的主要来源。

机构持仓各有偏好

从一向被视为投资风向标的社保基金三季度最新持股来看,共有25家上市公司前十大流通股东中出现社保身影,星辉娱乐、星源材质、蓝晓科技3只个股社保持仓占其流通股的比例均超过3%。

社保基金增持或新进合计增持或新进资金达16.48亿元,其中增持星源材质、许继电气、旗滨集团、红旗连锁、南极电商、星辉娱乐,新进欧菲光、恒逸石化、维尔利、高能环境、齐峰新材、洽洽食品、奥士康、九华旅游等8股。

多只社保组合同时偏爱一只股票的情形屡见不鲜。2019年三季度,社保115组合和基本养老保险基金805组合分别增持红旗连锁307.99万股、?480万股至2288.95万股、?1800万股;星辉娱乐被社保102组合持有1718.5万股、被社保108组合增持1800万股至3508万股。

社保105组合、社保117组合则分别新进恰恰食品662.36万股、360万股;社保115组合和基本养老保险基金805组合却减持了恰恰食品,最新持股分别为1000万股、960万股。

从公募三季度最新持股来看,共有12只公募基金出现在中信银行、金诚信等11家上市公司前十大流通股东里。其中,光大保德信量化核心三季度增持中信银行560.94万股至持有2030.56万股;诺安先锋混合三季度增持金诚信142.1万股至持有318.27万股;旗滨集团同时被华宝标普中国A股红利机会指数基金(LOF)、上证红利交易型开放式指数基金增持104.51万股、47.70万股至776.83万股、1380.38万股;光大保德信优势配置混合则新进石大胜华381.68万股,持有市值达1.37亿元。

同时,石大胜华、高能环境、贵州茅台、东方时尚、淮河能源5股被公募基金减持。

外资持仓方面,共有25家上市公司出现北向资金和QFII资金的身影。从QFII目前公布的三季度持股情况来看,瑞士联合银行集团、法商法国兴业银行股份有限公司分别新进了三利谱、宝钛股份;安耐德合伙人有限公司三季度则增持信立泰 383万股至648.81万股。同时,南山人寿保险股份有限公司则减持了信立泰3.3万股至204.92万股。

另一个外资的主要入口北向资金在三季度新进和增持股票市值达36.81亿元。其主要增持了中信银行、红旗连锁、洽洽食品、欧菲光、普洛药业、牧原股份、旗滨集团、长亮科技、蓝晓科技、奥士康、洛阳玻璃等11股,同时新进南极电商、天邦股份、许继电气、酒鬼酒、彩讯股份等5股。其增持最多的股票为中信银行,共增持3077.85万股至1.15亿股,持股市值达6.50亿元;新进最多的股票则是南极电商,三季度共新进该公司股票3523.12万股,持股市值达3.63亿元。

春兴精工、信立泰、森源电气、贵州茅台三季度则被北向资金减持。值得注意的是,北向资金减持最多的股票为贵州茅台,该股在三季度被其减持552.44万股至10057.42万股,减持市值高达112.59亿元。

私募恰与北向资金相反,有两只产品“深爱”贵州茅台,即深圳市瑞丰汇邦资产管理有限公司管理的瑞丰汇邦三号私募证券投资基金在三季度加仓茅台4.53万股至364.66万股,占总股本比例的0.29%,位居第七大流通股东;同时,深圳市金汇荣盛财富管理有限公司管理的金汇荣盛三号私募证券投资基金持有茅台341.34万股不变,位列第九大流通股东。

这两家公司持有茅台市值超过80亿元。从这两只产品的净值走势看,在大举买入贵州茅台并位列其前十大流通股东后,二者皆“捞金”颇丰,净值也都有不小的增长。

从三季报其他私募基金最新持仓来看,23只私募基金现身A股上市公司三季报前十大流通股东中,包括格力地产、红旗连锁、喜临门、中环环保等。

把握结构性机会

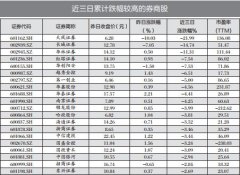

在已经公布三季报业绩的73家上市公司里,超过6成的上市公司三季度净利呈现正增长,也有超过8成的上市公司今年以来股价实现不同程度增长。而从公私募、外资和社保基金三季度最新持仓数据来看,其新进和增持股,也多属于业绩良好且今年以来股价涨势较为不错的公司。石大胜华、宝钛股份、喜临门等机构新进和增持股11股实现50%以上增长,洛阳玻璃、牧原股份、蓝晓科技三季度净利均呈现翻倍或多倍增长。

对于A股上市公司三季度业绩,海富通基金认为,从目前业绩预告情况来看,创业板整体业绩继续改善。同时一些板块在延续景气度,另一些板块出现了向上的业绩拐点。

景顺长城基金表示,经过前期修复,目前A股估值基本合理。在估值回归合理的同时,基数效应下上市公司盈利预计出现抬升。由于2018年年报盈利基数较低,预计今年年报A股(剔除金融)的增速会有所改善,且中小创的抬升幅度可能大于主板。

长城基金持有不同看法。在其看来,2019年三季报大概率仍将在总量上体现出下行趋势,预计营收增速、盈利指标均继续回落。“衰退性宽松在全球蔓延,各国央行忙着降息,中国政府保持定力,重点放在疏通货币政策传导机制上。前期债券收益率下行甚至触及负利率,资产端收益率持续下行,而负债成本阶段性的刚性让全球投资者踌躇。市场的配置需求大概率只能落在最安全、最优质的资产里。”长城基金表示。

对于未来的权益资产投资策略,在博时基金看来,接下来A股在交易面大致会呈现中性,较三季度略转负面。这主要是由于目前二级市场估值和交易显著分化,外资为主要增量资金来源,上市公司减持对资金消耗较大,资金面较三季度转紧。另外,监管环境对A股略偏正面,资本市场改革开放红利将持续存在。在此背景下,需要选择业绩稳健或估值低、年内涨幅小的行业,同时可关注成长空间与短期业绩弹性的行业。

中银基金表示,结构性机会依然是超额收益的主要来源,把握核心资产估值切换、阶段性主题机会是接下来的主要思路,并关注三条主线。一是景气改善的行业,如成长中的5G产业链,消费升级板块,受益于地产竣工回升的地产后周期板块等,二是可以沿着逆周期政策加力的线索,关注汽车、建材、建筑等板块,三是低估值且盈利稳健的板块,如银行、地产等。此外,可转债市场也是获取绝对收益的重要场所,优质公司发行的可转债值得高度关注。

从投资方向来看,消费、券商和科技龙头股是前海开源基金建议大家关注的方向。特别是四季度是消费旺季,消费类的股票可能还会继续有超额收益。而科技引领未来。一些科技龙头股在三季度表现突出,现在虽然有一定的回调,但是四季度仍然可以继续关注。

平安基金则认为,在流动性合理充裕、上市公司盈利分化背景下,四季度A股市场仍将是结构化行情,龙头公司的牛市行情仍将延续,主要关注以下四条投资思路:首先,继续看好创新成长方向,新一轮创新驱动的经济增长趋势没有改变;其次,把握优秀核心资产估值切换机会,消费、医药等市场上优秀的核心资产,在基本面符合预期,外资持续流入的大环境下,四季度有望迎来跨年度的估值切换,仍有上涨空间;再次,密切关注低估值股票估值修复机会,由于部分股票前期的基本面变化在股价中已经得到了相对充分的反应,因此相对低估值,尤其是基本面接近反转的品种,可能会存在估值修复机会;最后,波动中采用逆向投资思路,美国中期选举即将展开,外部政治因素或还会使市场出现反复,结合相对估值水平,在波动中逆向操作,将是较好的投资策略。

更多"三季报机构最新持仓曝光!未来盯准结构性机会"...的相关新闻

每日财股

- 每日财股:合兴包装(002228)

投资亮点 1、Q3 营收增长持续承压。1-3Q 公司营收下滑9.7%,其中Q3 营收下滑16%,...[详细]