“最惨”新股!一个涨停都没有 中一签仅赚1900元

股票行情 www.caiguu.com 发布时间:2019-10-30 文章来源:全景网 责任编辑:陈天杰

摘要:刚刚,2019年A股最不赚钱新股诞生了,中一签仅赚不足2000元。 10月29日,全国最大的农商行:重庆农商行(601077)正式登陆上交所上市交易,毫无意外地开盘涨停(涨幅44.02%),报10.6元/股。 万万没想到的是,上午10点,涨停板突然打开,股价涨幅一度回落到2...

刚刚,2019年A股最不赚钱新股诞生了,中一签仅赚不足2000元。

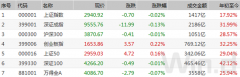

10月29日,全国最大的农商行:重庆农商行(601077)正式登陆上交所上市交易,毫无意外地开盘涨停(涨幅44.02%),报10.6元/股。

万万没想到的是,上午10点,涨停板突然打开,股价涨幅一度回落到24.46%,截至收盘时,股价报收9.35元,涨幅仅27.04%,刷新了2019年新股上市最快开板纪录,成为第一只上市当天即开板的新股。

更是成为2016年信用申购新股制度实施以来,第一只上市首日即开板的新股。

而更令投资者心塞的是,重庆农商行的发行价仅7.36元/股,意味着,中签的“幸运儿”每一签(1000股)仅赚1900元。

“一日游”的重庆农商行,资产超10000亿

重庆农村商业银行,是全国最大的农商行,总资产规模超过10000亿元。

资料显示,重庆农商行,成立于2008年6月,是在原重庆市农信社和39个区县行社基础上改制组建的股份制商业银行,是全国第三家、中西部首家省级农商行。

2010年底,成立仅2年半的重庆农商行正式登陆港交所,是首家赴港上市的地方银行,也是全国首家上市农商行、中西部首家上市银行。

2011年至2018年1月期间,重庆农商行的股价最高涨幅一度高达378%,为期间表现最好的上市银行。

同时,赴港上市不仅带来了股价攀升,也为重庆农商行带来了资本、上市治理等诸多优势,最终推动其中资产规模由3000亿元一路飙升。

截止2019年9月底,重庆农商行的总资产规模已10000亿元大关,成为第一家、也是唯一一家资产规模突破万亿的农商行。

如今,重庆农商已成为第一家“A+H”农商行股。

招股书显示,2019年上半年,重庆农商行实现营收132.70亿元,同比增长0.06%;净利润57.51亿元,同比增长18.94%。

2家银行“巨无霸”,也要来了

继重庆农商行登陆A股之后,又有2只“巨无霸”:浙商银行、邮储银行也即将登陆A股。

据Wind数据显示,预计11月7日、11月14日进行网上申购的邮储银行、浙商银行的发行规模将超过重庆农商行,预计发行股数分别为51.72亿股、25.5亿股。

而截至到2019年6月份,浙商银行、邮储银行的总资产规模分别高达17373亿元、100672亿元,明显高于重庆农商行。

值得一提的是,随着浙商银行、邮储银行即将完成IPO,2019年便有多达8家商业银行登陆A股,远超2018年全年。

可见,自2019年以来,中国商业银行奔赴A股IPO的步伐,明显提速。截止到10月18日,仍有16家商业银行正在IPO的排队区“候场”。

根据目前证监会的IPO审核速度,2019年商业银行或将迎来上市高峰。

通过梳理各家商业银行的招股书,IPO募资的主要用途为:充实核心一级资本,提高资本充足率。

有业内人士分析,在经济下行压力之下,不少商业银行的不良贷款、不良率都有所回升,部分商业银行面临着资本充足率的压力。

对于商业银行而言,一旦登陆资本市场完成上市融资,资本充足率将会得到补充,一定程度上可以提升银行自身的风险防御能力。

IPO发行常态化,新股稀缺性正在降低

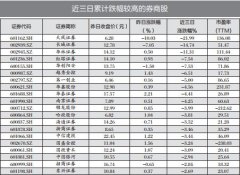

而进入10月份以来, A股的IPO正在提速。截止到今日收盘,10月份已有27只新股申购,合计已募集资金323.81亿元,其中渝农商行不论是从发行股数,还是募资金额来看,都是10月份规模最大的一只。

据证监会最新公告显示,10月31日,又将有6家首发企业上会,分别为:

安徽艾可蓝环保股份有限公司(首发)

天津锐新昌科技股份有限公司(首发)

成都燃气集团股份有限公司(首发)

浙江建业化工股份有限公司(首发)

四川安宁铁钛股份有限公司(首发)

珠海博杰电子股份有限公司(首发)

这意味着,仅10月份,便有22家首发上会,这一数字相较于9月的16家,环比上升38%。2019年前三季度,证监会已经审核了96家首发企业,平均每个月超过10家企业上会。10月的22家已较平均数增长逾一倍。

科创板方面,提速信号则更为明显。10月,科创板将上会企业达到28家,环比上升近65%。此外,仅仅上一周内便有14只科创板扎堆申购。

此前,上海证券交易所副总经理徐毅林曾于10月20日表示,按照目前的审核进度估算,预计11月上旬科创板上市企业数量将达到50家,今年底科创板企业报会注册数量有望达到100家。

除了企业申报提速明显,在批文的核发速度和过会率上也呈现出加快或走高的趋势。

据全景财经(p5w2012)统计,截止到10月29日,2019年证监会发审委累计审核了112家企业的IPO申请,其中95家顺利过会,16家被否,1家暂缓表决,IPO发审的通过率达84.8%,而2018年的IPO过会率仅有55.78%。

其实,IPO发审委的提速与政策风向有一定的关系。2019年以来,中央对民营经济发展的重视程度达到了新的高度。

2019年2月,中共中央办公厅和国务院办公厅联合印发《关于加强金融服务民营企业的若干意见》,强调积极支持符合条件的民营企业扩大直接融资,加快民营企业首发上市和再融资审核进度。

证监会也曾多次表态,将显著提高直接融资特别是股权融资比重,同时推动设立科创板并试点注册制平稳起步,真正落实以信息披露为核心的证券发行注册制。

注册制时代,警惕破发风险

科创板,试点注册制被称为“触及灵魂”的改革,IPO企业的发行价交由市场确定,未来大概率将过渡至创业板市场,“中签即爆赚”或将成为历史。

参照美股、港股的新股破发数据,可见注册制下的科创板“打新”绝非“稳赚不赔”的买卖。

2018年港交所开放怀抱,拥抱新经济,内地的“独角兽”蜂拥而至,IPO数量创出历史新高,场面可谓热闹非常。

但热闹过后,破发率却也创下历史新高。

据Choice数据统计,2018年,港股新股上市首日破发率达34%,而上市后1个月内破发率达82%,上市后3个月内破发率达 88%。

同时,观察“十年长牛”的美股市场,在注册制之下,首月破发率亦高居50%。

根据bloomberg数据,2010年以来,纽交所的首日破发率平均在32%左右,破发率虽时间轴延长而增加,30日破发率、90日破发率分别为58%/62%。

若从各年份来看,2014年以后样本数量增多数据更具代表性,2014-2018年,不同时间轴的平均破发率保持相对稳定,首日平均有四分之一的股票破发,30日内破发率超过50%,90日内破发率接近三分之二。

值得一提的是,2018年以来,中国企业赴美上市的数量迅速增加,其破发率更惨烈。30日/90日破发率达到了76%/79%,较之前有所上升。

而反观A股,新股上市首日即破发的概率极低。据Wind数据统计,2000年以来,共有2890家企业上市,但仅有151只新股于上市第一天出现破发,破发率仅5.2%。

且,151只新股首日破发主要集中于2011-2012年期间,当时没有市盈率限制,发行市盈率动辄超70倍之高,使得2011年的新股破发率一度超40%。

可见,之所以有大量IPO企业破发,除去市场大势、新股供给等因素,发行定价偏高是最主要原因之一。

撰文/制表:全小景(全景)

财股网声明:本文仅代表作者个人观点,不代表财股网立场,其原创性及文中内容未经证实,仅供参考,据此入市,风险自担。若该资讯与原文有异,概以原文为准。如果您对以上信息有任何疑问或因我们的工作疏忽,在作品内容,版权或其它问题有异议需要同本站联系的,请及时联络我们。财股网拥有本声明最终解释权。

上一篇:米奥兰特中签号公布 米奥兰特300795中签号结果查询

下一篇:年内164家公司IPO获批 141家新股首发募资1587亿元

更多"“最惨”新股!一个涨停都没有 中一签仅赚1900元"...的相关新闻

每日财股

- 每日财股:交控科技(688015)

投资亮点: 1、公司是国内城轨信号系统龙头,技术具备领先优势。公司主营业务为城...[详细]